V. Khủng hoảng thị trường chứng khoán 1987

Vào ngày 19/10, hai tháng sau khi Alan Greenspan lên làm chủ tịch Fed, chỉ số Dow Jones giảm 23%, gần gấp đôi mức giảm trong một ngày của chỉ số này vào năm 1929, điểm khởi đầu cho cuộc Đại Suy thoái.

Ngày hôm sau, vào thời điểm 8h41 giờ Washington, trước giờ giao dịch, một thông báo vỏn vẹn một dòng được phát đi dưới tên của người đứng đầu Ngân hàng trung ương Mỹ: “Fed, với trách nhiệm của một ngân hàng trung ương, sẵn sàng cung cấp thanh khoản nhằm hỗ trợ hệ thống tài chính và nền kinh tế’.

Fed cũng ngay lập tức hành động khi thực hiện một số nghiệp vụ thị trường mở nhằm đảm bảo duy trì đủ thanh khoản trong hệ thống ngân hàng. Đồng thời, Fed đẩy mạnh cho các ngân hàng vay vốn theo cơ chế chiết khấu. Chủ tịch Fed New York E. Gerald Corrigan, lo lắng rằng hệ thống tài chính có thể hạn chế cấp vốn cho thị trường, đã gọi ngay cho các lãnh đạo ngân hàng thuyết phục họ tiếp tục hoạt động cho vay. Trong vài tháng sau đó, Fed đã giảm lãi suất quỹ liên bang tổng cộng 0,75%.

Những nỗ lực của Fed đã ngăn cản một cuộc khủng hoảng tài chính. Họ đã rất thành công khi ngăn chặn tác động từ thị trường chứng khoán ra toàn bộ nền kinh tế. Tuy nhiên, sự việc này cũng để lại một di sản không mấy dễ chịu. Bằng cách thuyết phục thị trường rằng Fed hoàn toàn có khả năng hạn chế tác động từ bất cứ giai đoạn bất ổn nào, Ngân hàng trung ương Mỹ đã tự kéo mình vào tình thế rủi ro đạo đức, điều khiến cho các định chế tài chính trở nên ít cảnh giác hơn khi nhận định Fed sẽ luôn xuất hiện lúc cần thiết.

“Tôi cho rằng tồn tại những rủi ro về mặt đạo đức”, theo Donald Kohn, cựu Phó Chủ tịch Fed. “Nhưng khi hệ thống ngừng hoạt động, thiệt hại đối với nền kinh tế sẽ rất lớn và quyết định bổ sung thanh khoản sẽ hoàn toàn nằm trong tay Fed”.

VI. Vụ khủng bố 11/9

Giống như mọi ngày, Phó Chủ tịch Fed Roger Ferguson Jr tới văn phòng và đọc tin tức buổi sáng. Ông là thành viên duy nhất của Ủy ban điều hành Fed có mặt tại cơ quan hôm đó.

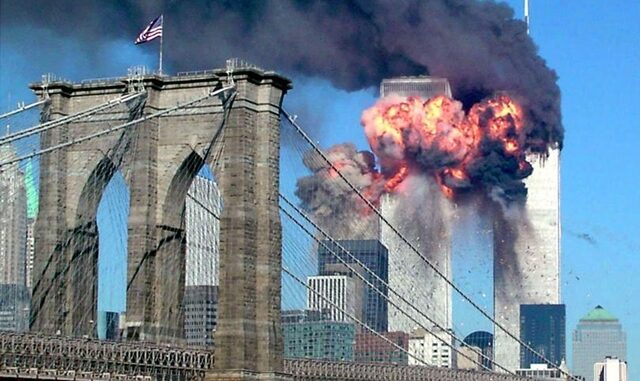

Ngay sau 9h00, ông nhận được điện thoại từ vợ: “Anh bật ngay TV lên”. Một chiếc máy bay vừa lao vào một trong hai tòa tháp của Trung tâm Thương mại Thế giới. Sau đó không lâu, một chiếc máy bay khác đâm thẳng vào tòa nhà còn lại. Chiếc máy bay thứ ba lao xuống Lầu năm góc vào 9h37 và cột khói đen từ sự cố này có thể dễ dàng quan sát từ trụ sở của Fed. Chưa dừng lại ở đó, chiếc máy bay thứ tư đã lao xuống đất tại Shanksville.

Thiệt hại lớn nhất của vụ khủng bố này là gần 3.000 người thiệt mạng. Tuy nhiên, tồn tại một vấn đề nghiêm trọng khác: khủng hoảng niềm tin. Người dân Mỹ đặt ra câu hỏi: liệu nước Mỹ có thể đứng vững trước một cuộc tấn công đẫm máu như thế?

Vụ tấn công khủng bố 11/9/2001 tại Mỹ. Ảnh: Reuters.

Động thái đầu tiên của ông Ferguson là lên tiếng trấn an dư luận rằng Fed hoàn toàn có khả năng đáp ứng mọi nhu cầu thanh khoản. Cơ quan này vẫn hoạt động bình thường và sẽ cung cấp các kênh tài chính chiết khấu nhằm khỏa lấp tình trạng thiếu vốn.

Một số giải pháp căn cơ khác, cha đẻ của những chính sách được áp dụng trong cuộc khủng hoảng tài chính 2008, cũng ngay lập tức được đưa ra. Sau hai cuộc họp, Fed quyết định hạ lãi suất quỹ liên bang 1%. Fed cũng sử dụng bảng cân đối kế toán của mình để hỗ trợ hệ thống tài chính. Hoạt động vay vốn thông qua kênh chiết khấu của ngân hàng này tăng mạnh từ 59 triệu USD trước vụ khủng bố lên 45 tỷ USD.

“Đó là một ngày đáng nhớ”, Ferguson chia sẻ. “Và theo một cách nào đó, tôi cho rằng đó chính là điểm khởi đầu của một kỷ nguyên mới trong cách thức ứng phó với khủng hoảng của Fed”.

VII. Khủng hoảng tài chính toàn cầu

Đầu năm 2008, nhiều lỗ hổng lớn đã xuất hiện trong hệ thống tài chính Mỹ. Sau một giai đoạn tăng liên tục, giá nhà bắt đầu sụt giảm. Số vụ vỡ nợ thế chấp vì thế cũng tăng lên. Vào tháng 3, công ty Bear Stearns thoát khỏi phá sản trong gang tấc khi chấp nhận bị mua lại bởi JPMorgan Chase & Co.

Hệ thống tài chính toàn cầu gần như sụp đổ. Các công ty bảo hiểm thế chấp Fannie Mae và Freddie Mac được tiếp quản bởi Bộ Tài chính Mỹ. Lehman Brothers tuyên bố phá sản và không lâu sau đó là trường hợp của công ty bảo hiểm AIG. Fed đã lên kế hoạch cứu AIG khỏi phá sản nhưng chỉ sau khi nhận ra nhiệm vụ giải cứu Lehman là bất khả thi, điều đã gây chấn động thị trường tài chính toàn cầu. Fed sau đó đã cho phép Goldman Sachs Group Inc và Morgan Stanley, hai công ty chứng khoán lớn nhất thời bấy giờ, chuyển đốổi thành các ngân hàng đầu tư dưới sự bảo lãnh của họ.

Fed ứng phó với cuộc khủng hoảng này với chiến lược bốn mũi tên. Đầu tiên, Fed bơm tiền vào hệ thống ngân hàng. Thứ hai, cơ quan này đẩy mạnh cho các định chế tài chính vay vốn. Thứ ba, Fed nhanh chóng giảm lãi suất về ngưỡng 0%. Và cuối cùng, họ giới thiệu những công cụ chính sách tiền tệ mới, bao gồm thu mua tài sản và định hướng thị trường.

Kết hợp với nhau, bốn mũi nhọn đó giúp kéo giảm tâm lý hoảng loạn và dần ổn định thị trường. Nỗ lực giải cứu các công ty tài chính đã kịp thời ngăn cản viễn cảnh cuộc Đại Suy thoái lặp lại. Nhưng vấn đề chưa được giải quyết từ cuộc khủng hoảng nằm về phía người mua nhà và câu hỏi đặt ra là: khi một cuộc khủng hoảng ập tới, ai sẽ là người được hỗ trợ còn ai thì không? Và ai sẽ là người quyết định điều này. Câu hỏi này tới nay vẫn chưa có lời giải đáp.

Một nhân viên rời khỏi trụ sở của Legman Brothers tại London vào ngày 15/9/2008. Ảnh: Simon Dawson/Bloomberg.

VIII. Đại dịch Covid-19

Trong cuộc họp báo ngày 29/1/2020, Chủ tịch Fed Jerome Powell nhấn mạnh “sự bất ổn” trong triển vọng nền kinh tế, “bao gồm một chủng virus mới”.

Đó là một cảnh báo được ít người chú ý vì tại thời điểm đó, chưa có bất cứ ai thiệt mạng vì Covid-19 tại Mỹ. Nhưng tình hình diễn biến xấu một cách nhanh chóng.

Ngày 15/3, Ủy ban thị trường mở liên bang giảm lãi suất xuống ngưỡng 0% đồng thời nhấn mạnh mức lãi suất này sẽ được duy trì “cho tới khi nào nền kinh tế đạt được mục tiêu ổn định giá cả và tối đa hóa tỷ lệ người dân có việc làm”.

Nhưng đó mới chỉ là sự khởi đầu. Nhiều hiện tượng biến tướng trên thị trường tài chính, giống như từng xuất hiện trong năm 2008, một lần nữa quay trở lại. Do đó, Fed đã lật lại giáo trình cũ, tái áp dụng nhiều biện pháp đã từng ban hành hơn một thập kỷ trước.

Với sự hậu thuẫn từ quốc hội, Fed tung ra các chương trình hỗ trợ vốn cho các doanh nghiệp, chính quyền liên bang và các địa phương. Cùng với các gói hỗ trợ tài khóa lớn, chiến lược của Fed đã thành công giữ hệ thống tài chính và kinh tế khỏi viễn cảnh sụp đổ.

Tuy nhiên, chi tiêu tiêu dùng tăng cao châm ngòi lạm phát, một vấn đề Fed tỏ ra chủ quan ngay từ đầu khi coi đó là hiện tượng “nhất thời”. Đại dịch, các gói hỗ trợ và xung đột khiến cho tình hình ngày tồi tệ. “Không phải một cú sốc duy nhất, đó là một loạt các cú sốc nối tiếp nhau”, theo Laurence Boone, Ngoại trưởng phụ trách các vấn đề châu Âu trong chính phủ Pháp.

Từ năm 2021, Fed bắt đầu thay đổi quan điểm theo chiều hướng cứng rắn hơn. Tính tới tháng 7/2022, FOMC đã tăng lãi suất quỹ liên bang bốn lần liên tiếp lên ngưỡng 2,25-2,5%, đồng thời cảnh báo thị trường về các đợt tăng lãi suất sắp tới. Hiện tại, lạm phát vẫn ở ngưỡng trên 8%, cao gấp 4 lần mục tiêu của Fed. Điều đó làm dấy lên không ít hoài nghi về khả năng đánh giá tình hình của Fed đồng thời là quá trình tái khối phục ổn định giá cả trong thời gian tới.

Để lại một phản hồi