|

| Ông Đinh Quang Hinh, Trưởng Bộ phận Kinh tế vĩ mô và Chiến lược thị trường Công ty cổ phần Chứng khoán VNDirect . |

Tròn một tuần sau quyết định nâng lãi suất điều hành thêm 0,75 điểm phần trăm lần thứ ba liên tiếp của Cục Dự trữ Liên bang Mỹ (Fed) và ngay tiếp sau đó là quyết định nâng lãi suất của Ngân hàng Nhà nước, VN-Index đã giảm 67 điểm.

Tuy nhiên, số liệu kinh tế 9 tháng đầu năm do Tổng cục thống kê công bố vào ngày mai (29/9) được kỳ vọng sẽ đạt mức hai con số nhờ so sánh với mức nền thấp và lĩnh vực công nghiệp duy trì tăng trưởng cao.

Ông Đinh Quang Hinh, Trưởng Bộ phận Kinh tế vĩ mô và Chiến lược thị trường Công ty cổ phần Chứng khoán VNDirect chia sẻ với Báo điện tử Đầu tư – baodautu.vn nhận định về thị trường chứng khoán trong bối cảnh đón nhận hàng loạt thông tin vĩ mô nhiều biến động.

Theo quyết định điều hành lãi suất của Fed, lộ trình điều hành lãi suất đến cuối năm 2022 nhiều khả năng sẽ tăng thêm 125 điểm cơ bản trong hai cuộc họp cuối cùng của năm tổ chức ngày 2/11 và 14/12/2022. Tác động của yếu tố trên đến nền kinh tế nói chung và thị trường chứng khoán Việt Nam Việt Nam thời gian tới là như thế nào, thưa ông?

Việc Fed công bố tăng 75 điểm cơ bản lãi suất điều đã được thị trường dự báo từ trước, tuy nhiên, bài phát biểu sau đó của Chủ tịch Fed đã cho thấy quan điểm có phần “diều hâu” về lộ trình tăng lãi suất điều hành trong thời gian tới.

Theo đó, các thành viên Ủy ban Thị trường mở (FOMC) của Mỹ dự báo lãi suất điều hành có thể tăng lên mức 4 – 4,5% vào cuối năm 2022 và có thể lên mức 4,5 – 5% vào năm 2023, cao hơn so với dự báo trước đó của thị trường.

Sau cuộc họp của Fed, USD tiếp tục tăng giá mạnh, phá đỉnh 20 năm và tiếp tục xác lập mức đỉnh mới, trong khi các thị trường chứng khoán quốc tế chịu áp lực điều chỉnh mạnh.

Tại Việt Nam, ngay sau động thái của Fed, Ngân hàng Nhà nước đã quyết định tăng 100 điểm cơ bản lãi suất điều hành. Đây là bước đi quyết liệt và kịp thời của Ngân hàng Nhà nước để hỗ trợ tỷ giá và ổn định vĩ mô trong nước. Chúng tôi cho rằng, việc Fed thắt chặt chính sách tiền tệ có 5 tác động lớn đến nền kinh tế Việt Nam

Thứ nhất, tình hình tài chính toàn cầu thắt chặt hơn làm giảm triển vọng tăng trưởng của nền kinh tế thế giới, dẫn đến nhu cầu đối với hàng xuất khẩu của Việt Nam thấp hơn. Việc Fed thắt chặt chính sách tiền tệ sẽ làm tăng lãi suất cho vay (bằng USD) từ đó làm giảm nhu cầu tiêu dùng của người dân cũng như làm suy yếu nhu cầu mở rộng đầu tư của các doanh nghiệp.

Nhiều tổ chức nghiên cứu trên thế giới gần đây đã hạ dự báo tăng trưởng của nền kinh tế toàn cầu cũng như nền kinh tế Mỹ, một trong những nguyên nhân chính là vì điều kiện tài chính toàn cầu ngày càng thắt chặt. Do đó, hoạt động xuất khẩu của Việt Nam có thể sẽ chậm lại trong quý IV/2022 và sang năm 2023 do người tiêu dùng tại các thị trường xuất khẩu chủ chốt như Mỹ và châu Âu thắt chặt chi tiêu.

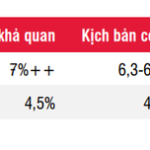

Cùng đó, lãi suất huy động (bằng VND) chịu áp lực tăng trong thời gian tới sau động thái tăng lãi suất điều hành của Ngân hàng Nhà nước để hỗ trợ tỷ giá và ổn định vĩ mô. Chúng tôi dự báo lãi suất huy động có thể tăng thêm khoảng 30-50 điểm cơ bản trong những tháng cuối năm. Chúng tôi cho rằng, lãi suất tiền gửi kỳ hạn 12 tháng của các ngân hàng thương mại có thể tăng lên mức 6,1 – 6,3%/năm vào cuối năm 2022 (hiện ở mức 5,8%/năm), vẫn thấp hơn so với mức trước đại dịch là 7,0%/năm.

Thứ ba, lãi suất USD tăng gây áp lực lên nghĩa vụ trả nợ nước ngoài của Chính phủ và doanh nghiệp Việt Nam. Theo ước tính của chúng tôi, nợ nước ngoài của Việt Nam chiếm 39% GDP vào cuối năm 2021. Trong bối cảnh thanh khoản trên thị trường tài chính quốc tế thắt chặt hơn, Chính phủ và các doanh nghiệp Việt Nam sẽ khó huy động vốn trên thị trường quốc tế và phải chịu lãi suất cao hơn.

Về tỷ giá, USD mạnh tiếp tục gây áp lực lên tỷ giá hối đoái của Việt Nam. Tính từ đầu năm 2022, VND đã mất giá gần 4% so với USD. Tuy nhiên, VND vẫn là một trong những đồng tiền ổn định nhất ở khu vực châu Á – Thái Bình Dương. Trong những tháng cuối năm 2022, chúng tôi nhận thấy một số yếu tố hỗ trợ tỷ giá như dòng vốn FDI tiếp tục chảy vào Việt Nam, kiều hối tăng cao dịp cuối năm, Việt Nam duy trì thặng dư thương mại trong năm 2022. Do vậy, chúng tôi dự báo tỷ giá USD/VND tăng khoảng 3,5 – 4% vào cuối năm 2022.

Đối với thị trường tài chính, dòng vốn đầu tư gián tiếp nước ngoài (FII) có thể tiếp tục bị rút ròng trong những tháng tới do ảnh hưởng của việc Fed thắt chặt tiền tệ, tăng lãi suất điều hành. Thị trường chứng khoán sẽ tiếp tục phải chịu áp lực từ xu hướng bán ròng của khối ngoại như trong những tháng gần đây.

Số liệu kinh tế – xã hội 9 tháng đầu năm sẽ được công bố ngay tới đây. Bộ phận phân tích của VNDirectdự báo và đánh giá như thế nào về tăng trưởng GDP của Việt Nam cũng các số liệu kinh tế quan trọng trong Quý III?

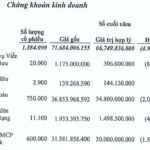

Chúng tôi dự báo tăng trưởng GDP Việt Nam trong quý III/2022 đạt 13,1% (+/- 0,6 điểm %). Kết quả tăng trưởng cao của quý III/2022 đến từ so sánh với mức nền thấp của quý III/2022 khi GDP Việt Nam giảm 6,0%, lĩnh vực công nghiệp duy trì tăng trưởng cao nhờ xu nhiều đơn hàng chuyển dịch sang Việt Nam trong bối cảnh đứt gãy chuỗi cung ứng do Covid-19 và xung đột Nga – Ucraine, lĩnh vực dịch vụ (du lịch, bán lẻ) phục hồi ấn tượng nhờ kinh tế phục hồi và chính sách kích cầu của Chính phủ (giảm thuế GTGT 2%, giảm giá mặt hàng thiết yếu,…).

Lạm phát tiếp tục được kiểm soát tốt. Chúng tôi dự báo lạm phát tháng 9 trong khoảng 3,4-3,8% và lạm phát bình quân 9 tháng đầu năm 2022 ở mức khoảng 2,7%. Do vậy, Chính phủ còn nhiều dư địa để kiểm soát lạm phát dưới 4% trong năm nay.

Xin ông cho biết nhận định về thị trường chứng khoán Việt Nam từ nay đến cuối năm? Đâu là các yếu tố sẽ tác động đến nền kinh tế và thị trường chứng khoán?

Chúng tôi duy trì quan điểm thận trọng, nhưng không bi quan đối với triển vọng của thị trường chứng khoán Việt Nam trong những tháng cuối năm 2022.

Việc thận trọng giai đoạn này là cần thiết trong bối cảnh Fed tiếp tục duy trì chính sách tiền tệ thắt chặt, nâng lãi suất điều hành để kiềm chế lạm phát. Mặt bằng lãi suất tăng có thể khiến lợi nhuận của doanh nghiệp tăng trưởng chậm lại đồng thời làm gia tăng chi phí cơ hội. Nhà đầu tư sẽ tiếp tục duy trì sự thận trọng đối với các lĩnh vực rủi ro cao như chứng khoán, bất động sản. Do đó, khó có thể kỳ vọng vào một sự bứt phá của dòng tiền trên thị trường chứng khoán trong những tháng cuối năm.

Tuy vậy, chúng tôi cho rằng, những yếu tố tiêu cực về việc Fed tăng lãi suất cũng đã phản ánh phần lớn vào diễn biến thị trường chứng khoán Việt Nam thời gian qua. Theo đó, định giá thị trường đã về mức hấp dẫn trong nhiều năm với chỉ số P/E VN – Index hiện ở mức 12,6 lần và cuối năm 2022 ở mức khoảng 11,2 lần.

|

| VN-Index về mức thấp nhất kể từ tháng 3/2021. |

Đây là mức định giá thấp nhất trong nhiều năm và gần tương đương với đáy giai đoạn Covid-19. Do đó, dư địa giảm cũng không còn nhiều, trừ khi xuất hiện những cú sốc lớn trên thị trường tài chính toàn cầu như khủng hoảng kinh tế. Do đó, chúng tôi kỳ vọng chỉ số VN-Index dao động trong vùng 1.165-1.350 điểm trong những tháng cuối năm. Những nhịp điều chỉnh sâu của thị trường sẽ mở ra cơ hội tích lũy cổ phiếu giá rẻ cho nhà đầu tư.

Ông đánh giá như thế nào về các cơ hội đầu tư trong thời gian tới khi bối cảnh vĩ mô còn nhiều biến động?

Về lựa chọn cơ hội đầu tư, chúng tôi cho rằng, nhà đầu tư nên ưu tiên nắm giữ cổ phiếu trong những ngành dự kiến ghi nhận kết quả kinh doanh cuối năm 2022 tích cực như bán lẻ, thực phẩm – đồ uống, hoặc có thông tin hỗ trợ mạnh như xây dựng hạ tầng (đẩy mạnh giải ngân đầu tư công), bảo hiểm (hưởng lợi từ môi trường lãi suất tăng). Ngược lại, nhà đầu tư nên hạ tỷ trọng nhóm cổ phiếu đầu cơ, cổ phiếu “beta cao” để hạn chế rủi ro

Để lại một phản hồi