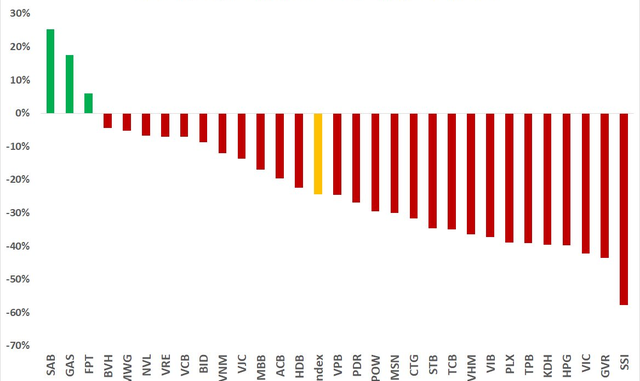

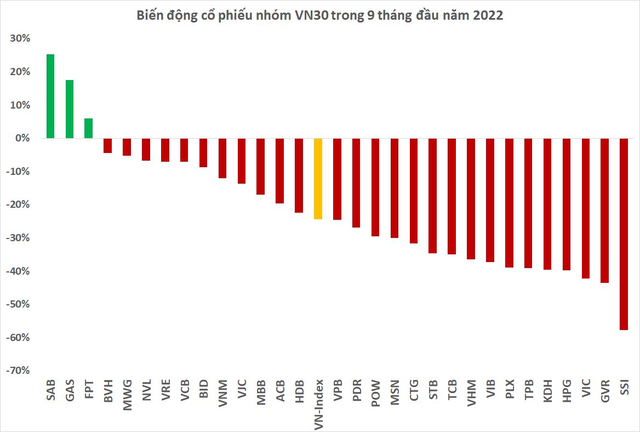

9 tháng đầu đầy biến động của năm 2022 đã trôi qua. Bối cảnh nhiều thị trường toàn cầu điều chỉnh mạnh đã tác động đến tâm lý nhà đầu tư, áp lực bán gia tăng tại nhiều nhóm cổ phiếu, ngay cả các cổ phiếu trong rổ VN30 cũng không ngoại lệ.

Tính đến con số chốt cuối quý 3, đa phần cổ phiếu nhóm VN30 đều sụt giảm so với mức giá khởi đầu năm nay. Số cổ phiếu tăng điểm so với đầu năm vỏn vẹn 3 mã. Nếu như vào giữa năm 2022, số mã tăng so với đầu năm của nhóm VN30 là 6 mã thì 3 tháng sau con số đã giảm đi một nửa. Ở chiều ngược lại, 27 mã giảm giá. Đáng chú ý, khi mà chỉ số VN-Index sụt giảm khoảng 24% từ đầu năm thì lượng cổ phiếu nhóm VN30 giảm mạnh hơn mức này lên tới con số 16, quá bán danh mục rổ.

Quá bán rổ VN30 giảm trên 20% sau 9 tháng, mức rơi mạnh nhất gọi tên một cổ phiếu ngành chứng khoán

Xét tại chiều giảm, trong số 27 mã điều chỉnh kể từ đầu năm tới nay, mức giảm trên 20% xuất hiện tại 18 cổ phiếu.

Trong đó, “quán quân” giảm điểm gọi tên mã chứng khoán SSI của CTCP Chứng khoán SSI. Diễn biến tiêu cực của thị trường chung biến nhóm công ty chứng khoán trở thành tâm điểm hứng chịu áp lực bán mạnh và SSI là điển hình.

Thị giá hiện rơi về vùng giao dịch thấp nhất kể từ tháng 3/2021, đạt 19.800 đồng/cp (phiên 30/9). Như vậy so với đầu năm, giá SSI đã giảm tới 58%. Còn nếu so với đỉnh giá 50.500 đồng hồi cuối năm 2021 thì thị giá đã “bốc hơi” tới gần 61%.

Cổ phiếu đại gia cao su GVR cũng là một trong những mã vốn hóa lớn chịu ảnh hưởng nặng nề bởi làn sóng bán tháo quét qua thị trường nửa đầu năm, trong tháng 9 cũng tiếp tục đà lao dốc. Cổ phiếu này vừa trải qua nhiều phiên giảm mạnh, kết quả khiến thị giá mất hơn 7% sau 3 tháng quý 3. Tổng cộng sau 9 tháng, giá GVR mất 43% để lùi xuống mức 19.850 đồng/cổ phiếu. Vốn hóa cũng theo đó giảm sâu hơn 64.200 tỷ đồng (~2,8 tỷ USD) trong 3 quý đầu năm.

Hai ông lớn nhóm bất động sản và thép là VIC của Vingroup và HPG của Hòa Phát vẫn đang chìm sâu trong chuỗi nhiều phiên giảm mạnh. Cổ phiếu VIC trong phiên 29/9 thậm chí còn rơi về mức giá thấp nhất trong gần 5 năm trở lại đây, kể từ tháng 12/2017 khi kết phiên đạt 54.600 đồng/cp. So với thời điểm đầu năm 2022, cổ phiếu VIC mất tới 46% giá trị sau 9 tháng giao dịch.

Đà giảm của “anh cả” ngành thép HPG cũng gây chú ý. Cổ phiếu này kết thúc phiên 30/9 tại mức 21.200 đồng/cổ phiếu, tương ứng giảm 40% kể từ đầu năm. Còn nếu so với đỉnh đạt được hồi cuối tháng 10 năm ngoái, HPG đã mất hơn nửa thị giá.

Ngoài ra, mức giảm 30-40% tương đối phổ biến trong những, cụ thể MSN giảm 30% xuống 99.000 đồng/cp, VHM giảm 36% xuống mức 50.700 đồng/cp, PLX giảm 39% xuống 32.900 đồng/cp, KDH giảm 39% xuống mức 28.050 đồng/cp…

Toàn bộ cổ phiếu ngân hàng nhóm VN30 đều giảm giá trị so với đầu năm, mức giảm hàng chục phần trăm giá trị xuất hiện phổ biến như CTG giảm 32%, STB giảm 35%, TCB giảm 35%, VIB giảm 37%, TPB giảm 39%, MBB giảm 17%, VPB giảm 25%, ACB giảm 20%…

Quán quân ngược dòng tăng điểm hàng chục phần trăm

Ở chiều tăng, đại diện sáng giá gọi tên cổ phiếu SAB của Tổng CTCP Bia – Rượu – Nước giải khát Sài Gòn với mức tăng vượt trội 25% trong 9 tháng đầu năm, nổi bật gần đây là chuỗi phiên tăng mạnh hồi cuối tháng 7 vừa qua. Tới phiên 30/9, thị giá SAB đạt 185.000 đồng, vốn hóa sát ngưỡng 120.000 tỷ đồng. Thông tin hỗ trợ được cho tới từ kết quả kinh doanh tích cực trong nửa đầu năm 2022 hậu COVID-19. Lợi nhuận 6 tháng đầu năm 2022 xấp xỉ 3.030 tỷ đồng, tăng 47% so với cùng kỳ năm trước và là mức kỷ lục trong lịch sử hoạt động của SAB.

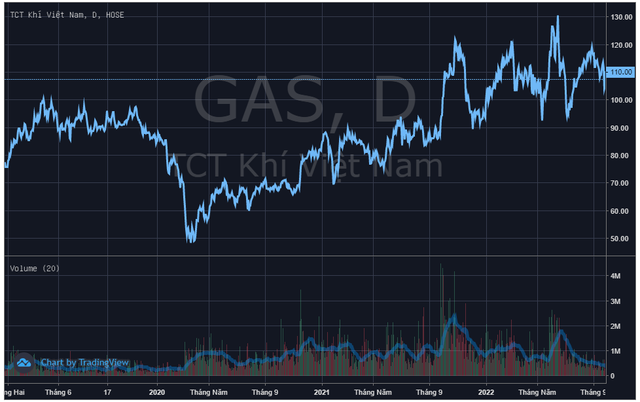

Tương tự, “ông lớn” ngành khí là GAS – Tổng Công ty Khí Việt Nam-CTCP cũng có những diễn biến tương đối khả quan trong ba quý vừa qua. Thị giá có thời điểm cuối tháng 8 còn lên xấp xỉ ngưỡng 119.000 đồng/cp, tuy nhiên, áp lực điều chỉnh nhanh chóng xuất hiện khiến GAS quay đầu. Giá giảm về mức 110.000 đồng/cổ phiếu, song vẫn ghi nhận tăng 17% kể từ đầu năm đến nay.

Diễn biến tăng điểm của cổ phiếu ngành dầu khí được cho có ảnh hưởng đáng kể từ những biến động về giá dầu. Nhờ giá năng lượng tăng vọt trong 6 tháng đầu năm, GAS đã tăng 35% doanh thu và lợi nhuận ròng gần gấp đôi lên mức 8.500 tỷ đồng. GAS được đánh giá sở hữu sức khỏe tài chính lành mạnh và dòng tiền mạnh mẽ, tạo tiền đề triển khai các dự án trọng điểm như kho cảng LNG và đường ống Lô B – Ô Môn. CTCK Bản Việt (VCSC) mới đây đã nâng dự báo giá dầu Brent trung bình thêm khoảng 12% cho năm 2022 và năm 2023. Song song, giá khí trong nước cũng sẽ tăng đáng kể mỗi năm do cạn kiệt nguồn khí giá rẻ trong nước và phải nhập khẩu LNG đắt hơn.

Trong khi đó, FPT mặc dù có đà giảm mạnh ngay thời điểm cuối tháng 9, song vẫn ghi nhận mức tăng 6% từ đầu năm cho tới hiện tại, chốt phiên 30/8 đạt 80.500 đồng/cp. Về tình hình kinh doanh, FPT lãi sau thuế 8 tháng 4.221 tỷ đồng, tăng gần 28% so với thực hiện trong cùng kỳ năm 2021.

SSI Research kỳ vọng lợi thế về chi phí thấp của FPT sẽ tiếp tục được phát huy trong bối cảnh nguy cơ suy thoái toàn cầu. Ban lãnh đạo FPT cũng tự tin giữ nguyên mục tiêu doanh thu 1 tỷ USD (ước tính tăng 25% so với cùng kỳ) cho mảng CNTT nước ngoài vào năm 2023. Trong trường hợp nền kinh tế có những biến động không lường trước, dòng tiền ổn định từ dịch vụ viễn thông cũng có thể là một điểm cộng cho FPT. Mặt khác, mảng giáo dục có thể trở thành một động lực tăng trưởng khác của FPT khi ban lãnh đạo nhận định mảng hoạt động này có thể đạt mức tăng trưởng hơn 30% so với cùng kỳ trong 3 năm tới.

Trên thực tế, dù sự điều chỉnh của thị trường thời gian qua tương đối mạnh, điều kiện vĩ mô Việt Nam vẫn đang là những yếu tố tích cực cho sự phát triển lâu dài của thị trường, trong đó nhóm trụ cột vốn hóa lớn được xem là các đầu tàu. Chứng khoán ACBS trong báo cáo gần đây vẫn lạc quan về triển vọng cơ bản đối với thị trường Việt Nam. Về định giá, chỉ số VN-Index hiện được định giá ở mức P/E xấp xỉ 12,3 lần, thấp hơn 19,6% so với mức trung bình 10 năm là 15,3 lần và là mức định giá khá hấp dẫn. ACBS dự báo lợi nhuận các doanh nghiệp niêm yết của Việt Nam dự kiến sẽ tăng trưởng ở mức 17,5% nhờ các lĩnh vực chính như ngân hàng, khu công nghiệp, cũng như sự phục hồi của tiêu dùng nội địa sau đại dịch.

Hay trong một chia sẻ gần đây, ông Petri Deryng, nhà sáng lập và quản lý PYN Eltie Fund đã khẳng định rằng: “khi bão qua đi, trời sẽ lại bừng sáng”. Petri Deryng cho rằng các nền kinh tế mới nổi có cổ phiếu không bị định giá quá cao nhưng bị ảnh hưởng do tâm lý thị trường toàn cầu yếu, song có thể nhanh chóng phục hồi sau các cú sốc lên đỉnh cao mới nhờ tăng trưởng thu nhập vững chắc. Theo đó, chứng khoán Việt Nam vốn đã quá rẻ nhưng tất nhiên vẫn có thể giảm thêm do tâm lý toàn cầu yếu, tuy nhiên nền kinh tế ổn định và triển vọng thu nhập bền vững của Việt Nam sẽ thúc đẩy thị trường chứng khoán nhanh chóng tăng trở lại, một khi bất ổn lắng xuống.

Để lại một phản hồi