Chủ tịch HĐQT CTCP Tập đoàn Hoa Sen (mã HSG) Lê Phước Vũ tại ĐHĐCĐ thường niên tổ chức ngày 10/3 vừa qua đã cho rằng “thời điểm xấu nhất ngành thép có lẽ đã qua. 3 tháng tới HSG lời khoẻ, còn các tháng sau tôi không nói được”.

Ông Vũ còn cho biết 4 tháng đầu niên độ 2022-2023 (từ 1/10/2022-30/9/2023), HSG đã lỗ 800 tỷ. Tuy nhiên tháng 2/2023, Hoa Sen có lại lợi nhuận ròng 50 tỷ, dự kiến tháng 3 lãi 100 tỷ. “Chắc chắn đã có lời lại nên cổ đông yên tâm cổ phiếu HSG sẽ không bị cắt margin”.

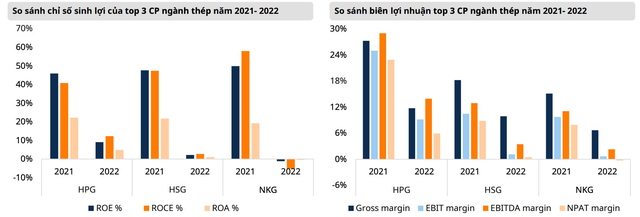

Trước đó, niên độ 2021-2022 ghi nhận lợi nhuận sau thuế Hoa Sen đạt 251 tỷ đồng, giảm đến 94% so với thực hiện trong niên độ trước. Hoa Sen cũng đặt hai kịch bản cho năm 2023, phương án 1 với doanh thu 34.000 tỷ đồng, giảm 32% so với cùng kỳ và lợi nhuận 100 tỷ đồng, giảm 60%. Phương án thứ hai tích cực hơn với doanh thu là 36.000 tỷ đồng, giảm 28% so với cùng kỳ và lợi nhuận 300 tỷ đồng, tăng 20%.

Hay tại Hoà Phát (HPG), sau năm lỗ kỷ lục, báo cáo cuối 2022 của Công ty có đánh giá: “Ngành thép đã trải qua giai đoạn khó khăn nhất và đang trên đà hồi phục. Công ty đã và đang theo dõi sát diễn biến thị trường để điều chỉnh hoạt động sản xuất kinh doanh một cách linh hoạt”. Song, doanh nghiệp này vẫn đặt kế hoạch kinh doanh đầy thận trọng cho năm 2023 với chỉ tiêu doanh thu 150.000 tỷ đồng, tăng 6% so với thực hiện năm 2022 và lợi nhuận sau thuế đạt 8.000 tỷ đồng, giảm 5%. Mức lợi nhuận này chỉ tương đương với giai đoạn 2017-2019, thời điểm trước khi công ty bước vào thời kỳ đỉnh cao.

Lãnh đạo Thép Nam Kim (NKG) dù từ chối đưa nhiều nhận định, song vẫn nhấn mạnh: “Chỉ biết giai đoạn khó khăn nhất 2 quý vừa rồi đã qua, khởi đầu năm 2023 dự ổn hơn”. Năm 2022, NKG ghi nhận lợi nhuận ròng âm 67 tỷ đồng trong khi năm 2021 NKG lãi ròng 2.225 tỷ đồng. Đây cũng là năm đầu tiên NLG báo lỗ kể từ năm 2012.

K ỳ vọng tạo điểm uốn từ năm 2024

Mirae Asset trong báo cáo mới cập nhật đánh giá thị trường bất động sản trong năm 2023 sẽ vẫn đối mặt nhiều khó khăn khi lãi suất cho vay bất động sản kém hấp dẫn và lượng trái phiếu bất động sản đáo hạn ước tính lên tới 110.330 tỷ đồng, tăng 77%. Với đặc tính sản lượng thép bán ra phụ thuộc lớn vào thị trường bất động sản nội địa, Mirae Asset cho rằng việc ngành bất động sản trầm lắng trong năm 2023, sẽ kéo theo nhu cầu thép trong nước sẽ khó có sự tăng trưởng. ưTuy nhiên, kỳ vọng vào việc giải ngân đầu tư công sẽ bù đắp một phần sự suy giảm của thị trường bất động sản. Từ đó, đội ngũ phân tích dự phóng sản lượng thép nội địa trong năm 2023 giảm 11% về mức 17 ,89 triệu tấn trước khi hồi phục về mức sản lượng 19 ,3 triệu tấn vào năm 2024.

Về yếu tố quốc tế, Mirae Asset đánh giá yếu tố Trung Quốc mở cửa lại nền kinh tế vẫn khó có khả năng kéo sự hồi phục của ngành thép bởi chính Trung Quốc vẫn đang trong cuộc khủng hoảng bất động sản. Ở thị trường châu Âu và Mỹ, mục tiêu chính vẫn xoay quanh vấn đề giảm lạm phát, do đó sản lượng thép toàn cầu năm 2023 chỉ có thể quanh ngưỡng 1 ,78 tỷ tấn và sản lượng xuất khẩu thép của Việt Nam dự kiến ở giảm về mức 5 ,07 triệu tấn sau đó hồi phục lên 5,512 triệu tấn trong 2024.

Trong khi đó, giá nguyên liệu dự kiến tiếp tục hạ nhiệt, với nguồn cung dồi dào nhưng nhu cầu suy yếu, Mirae Asset dự phóng giá quặng sắt trung bình năm 2023 ở mức 100USD/tấn (-16% so với cùng kỳ) và có thể tiếp tục giảm trong năm 2024 về mức USD90/tấn. Giá than cốc trong năm 2023 cũng sẽ giao động quanh mức 160 – 180USD/tấn (giảm 48% so với cùng kỳ). Với việc giá nguyên liệu hạ nhiệt, đội ngũ phân tích ước tính biên lợi nhuận gộp các công ty ngành thép có thể cải thiện từ 1 ,5% – 2% trong nửa sau năm 2023.

Đồng thời, n gành thép Việt Nam tương đối thuận lợi về mặt chính sách khi hầu hết các thị trường xuất khẩu lớn của Việt Nam là ASEAN, Châu Âu, Trung Quốc và Mỹ không có các cuộc điều tra thuế chống bán phá giá lớn. Ngoài ra, thị trường Mexico vừa có quyết định giảm thuế chống bán phá giá đối với thép mạ nhập khẩu từ Việt Nam, từ 0%-12,34% xuống mức 0%-10,84%.

Dù vậy, Mirae Asset cũng nhấn mạnh tới một số rủi ro như biến động giá nguyên vật liệu do chi phí nguyên liệu thép và tôn mạ chiếm 65-75% giá thành sản xuất; rủi ro thị trường bất động sản đóng băng ; ủi ro khi các nhà sản xuất Trung Quốc tăng cường xuất khẩu ; rủi ro về chính sách khi Nghị định 101/2021/NĐ-CP thông qua chủ trương tăng thuế xuất khẩu mặt hàng phôi thép nếu trong trường hợp giá thép tăng quá cao nhằm góp phần ổn định nguồn cung phôi thép, hạn chế việc xuất khẩu phôi thép để giữ lại cho sản xuất trong nước, bảo đảm sự phát triển bền vững của ngành thép trong dài hạn.

Nguồn: Fiinpro, VSA, Mirae Asset Research Vietnam

Để lại một phản hồi