Thị trường chứng khoán Việt Nam trải qua một tuần giao dịch không mấy khởi sắc. Chỉ số VN-Index mất mốc 1.200 sau đà rơi tự do 55 điểm phiên cuối tuần. Thanh khoản tăng cao đột biến và thiết lập kỷ lục về khối lượng với gần 1,65 tỷ cổ phiếu được khớp lệnh chỉ trong một phiên. Hầu hết các chuyên gia đều có nhận định tương đối thận trọng với xu hướng của thị trường và VN-Index sẽ đối diện với áp lực điều chỉnh mạnh.

Sau nhịp phục hồi kỹ thuật đầu tuần, VN-Index có thể giảm về ngưỡng 1.100 sẽ xảy ra, song hiện tượng “call margin” chưa quá đáng lo

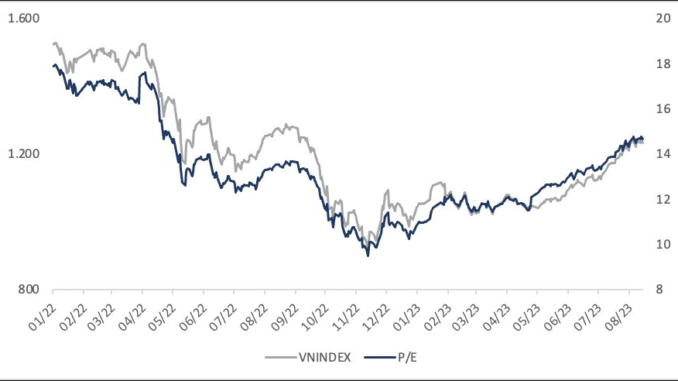

Ông Nguyễn Hoàng Hiệp, Trưởng nhóm vĩ mô và chiến lược thị trường Trung tâm phân tích DSC cho rằng chứng khoán giảm có một phần nguyên nhân từ câu chuyện nền kinh tế phục hồi vào cuối năm đang tương đối khó khăn, bên cạnh đó là định giá không còn rẻ và áp lực chốt lời sau đà tăng nóng. Trong tháng 8, ông Hiệp lưu ý có 2 thông tin vĩ mô không mấy tích cực cần lưu ý là tăng trưởng tín dụng tháng 7 chỉ đạt 4,3% cho thấy sức hấp thụ vốn của nền kinh tế thấp. Ngoài ra, việc Evergrande nộp đơn xin phá sản cũng sẽ tác động tới những rủi ro về thị trường bất động sản Trung Quốc, phần nào ảnh hướng tới tâm lý nhà đầu tư Việt Nam

Theo ông Hiệp, với phiên “rơi tự do” cuối tuần qua, xu hướng đã đảo chiều.

“Chắc chắn có nhiều nhà đầu tư sinh ra tâm lý sợ hãi, muốn “thoát hàng” vào giai đoạn này, đặc biệt là nhóm sử dụng margin hoặc lãi lớn. Một khi thị trường đã chỉnh mạnh như vậy, quán tính để tiếp tục điều chỉnh là cao . Thị trường sẽ có nhịp phục hồi kỹ thuật vào vài phiên đầu tuần sau và sau đó tiếp tục điều chỉnh về mốc 1. 100 – 1. 120″, ông Hiệp chia sẻ.

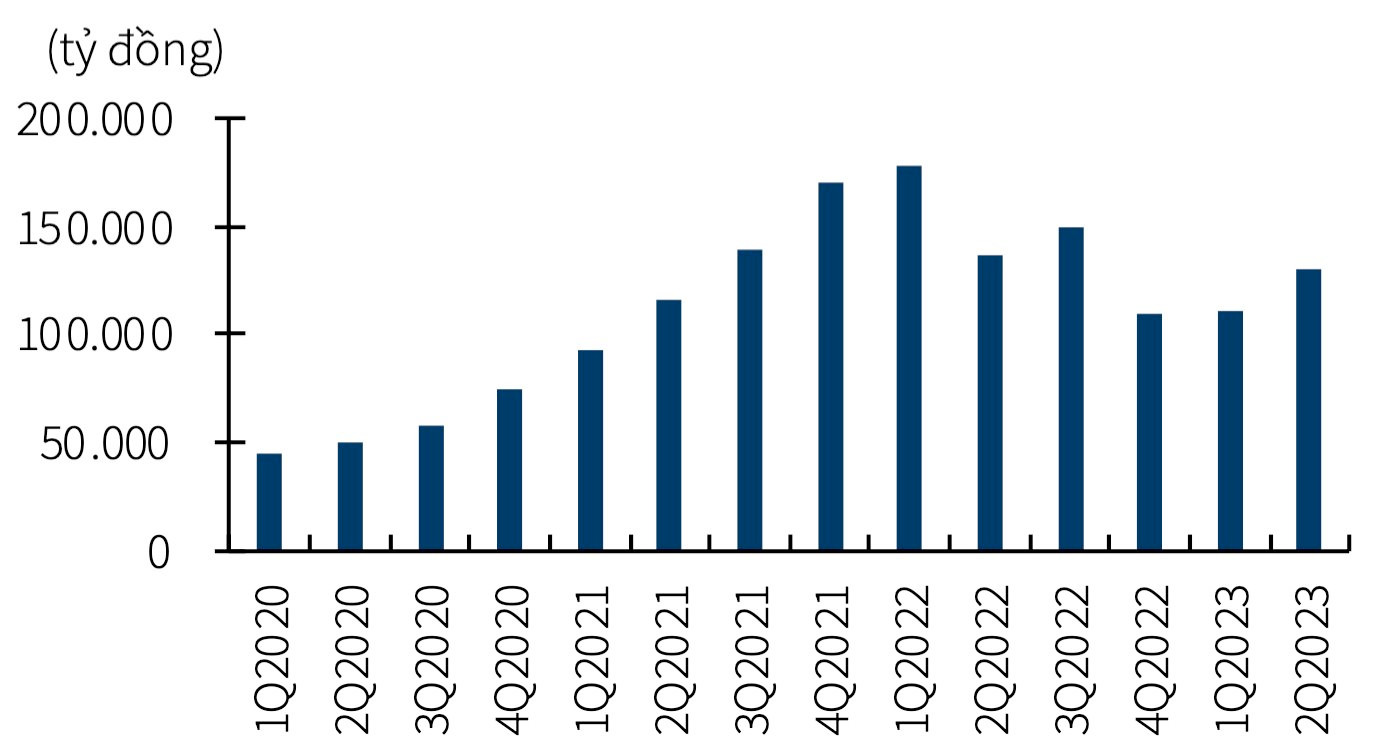

Trong trường hợp thị trường chứng khoán liên tiếp có những phiên giảm điểm thanh khoản giảm dần khiến cho nhà đầu tư không thoát được vị thế, khi đó rủi ro “call-margin” sẽ dần lớn hơn. Tuy nhiên, ở thời điểm hiện tại, các rủi ro trên thị trường tài chính đã rõ ràng hơn và cũng đã xuất hiện các chính sách hỗ trợ vĩ mô, lãi suất thấp đã trở lại khiến tiền được đổ vào thị trường chứng khoán khá tốt. Với mức thanh khoản cao và nhà đầu tư hưng phấn như hiện tại, khi thị trường xảy ra rung lắc, vẫn sẽ có lực cầu bắt đáy nâng đỡ. Do đó, ông Hiệp đánh giá rủi ro margin call xảy ra trong giai đoạn này không quá lớn.

Ông Hiệp đánh giá nền kinh tế đã vượt qua giai đoạn khó khăn nhất, việc đầu tư vào chứng khoán và chờ đợi sự hồi phục doanh thu, lợi nhuận của doanh nghiệp là điều nên làm. Thị trường có lên có xuống là chuyện bình thường. Khi thị trường quá hưng phấn, việc điều chỉnh để nhà đầu tư lấy lại sự bình tĩnh cũng như có những nhìn nhận, đánh giá khách quan hơn về thị trường là điều rất cần thiết.

Với tỷ trọng tiền mặt lớn, nhà đầu tư có thể chờ đợi các điểm cân bằng của thị trường để giải ngân mua thêm các cổ phiếu giá rẻ để đầu tư dài hạn. Nhà đầu tư có thể chờ VN-Index chỉnh về 1.120 sau đó xem xét giải ngân các cổ phiếu rẻ (PE < 10, PB <1, triển vọng hoạt động kinh doanh rõ ràng) để đầu tư nắm giữ trung hạn.

Trong một pha điều chỉnh lớn, sẽ khó có cổ phiếu đi ngược thị trường, các cổ phiếu đều sẽ chịu tác động điều chỉnh chung. Sau khi thị trường tìm được điểm cân bằng, nhà đầu tư có thể giải ngân vào nhóm ngân hàng và bất động sản khu công nghiệp, nhóm vốn vẫn có KQKD tốt trong năm 2023 để đầu tư trung – dài hạn.

Song song, các nhà đầu tư muốn có tỷ suất sinh lời cao hơn có thể tiếp tục giải ngân vào nhóm bất động và chứng khoán do đây là các nhóm có tính thị trường cao, nếu phục hồi sẽ có đà tăng cùng thị trường mạnh nhất. Tuy nhiên, nhà đầu tư lưu ý, chỉ giải ngân vào bất động sản và chứng khoán sau khi thị trường tìm được điểm cân bằng và không giải ngân trong hiện tại. Khi thị trường điều chỉnh, đây sẽ là hai nhóm dễ điều chỉnh mạnh nhất do tính thị trường cao.

Ở khía cạnh khác, vị chuyên gia tới từ DSC nhận định hiện tại, dòng tiền ngoại chỉ là chất xúc tác, đóng góp không lớn vào vận động của thị trường chứng khoán Việt Nam. Hành động của nhà đầu tư cá nhân mới là thứ gây ảnh hưởng lớn đến sàn chứng khoán. Việc khối ngoại mua ròng phiên cuối tuần có thể là tín hiệu tốt, giúp ổn định tâm lý nhà đầu tư cá nhân, nhưng không đặt quá nhiều kỳ vọng vào tín hiệu này.

Thị trường có thể sớm xuất hiện nhịp phục hồi kỹ thuật, nhà đầu tư nên dừng bán tháo

Theo quan điểm của ông Đinh Quang Hinh, Trưởng Bộ phận vĩ mô và Chiến lược thị trường Chứng khoán VNDirect , thị trường chứng khoán Việt Nam kết thúc tuần giao dịch bằng một phiên bán tháo trên diện rộng. Dù nhịp điều chỉnh của thị trường đã được dự báo từ trước, tuy nhiên điểm bất ngờ đó là mức độ giảm nhanh và mạnh chỉ trong một phiên cuối tuần vừa qua. Rất may, thị trường có 2 phiên cuối tuần thứ bảy và chủ nhật để nhà đầu tư lấy lại sự bình tĩnh và suy xét. Việc hạ tỷ trọng margin của một công ty chứng khoán top đầu thị phần thông thường chỉ có tác động “ngắn hạn” trong vòng 1-2 phiên giao dịch và giảm bớt đáng kể sau đó. Vấn đề về tỷ giá cũng đang có dấu hiệu hạ nhiệt khi đã quay đầu giảm mạnh trong phiên ngày thứ năm và thứ sáu.

Ông Hinh kỳ vọng thị trường có thể xuất hiện nhịp phục hồi kỹ thuật trong tuần tới và nhà đầu tư nên ngừng hành động bán tháo. Nhà đầu tư nên chờ các nhịp phục hồi kỹ thuật để hạ tỷ trọng cổ phiếu thay vì bán tháo trong những phiên giảm điểm mạnh. Vùng 1.150 – 1.170 điểm sẽ là vùng hỗ trợ mạnh cho chỉ số VN-Index.

Trong trung hạn, chuyên gia của VNDirect vẫn duy trì đánh giá tích cực đối với triển vọng thị trường chứng khoán Việt Nam với các yếu tố hỗ trợ mạnh như môi trường lãi suất, Chính phủ bơm tiền thông qua các động thái đẩy mạnh đầu tư công, kích cầu tiêu dùng (giảm thuế, phí, tăng lương cơ sở,…) và xu hướng phục hồi của nền kinh tế và lợi nhuận của các doanh nghiệp niêm yết trong những tháng cuối năm. Đối với những nhà đầu tư chuẩn bị vào thị trường hoặc đã lỡ nhịp tăng điểm trước và đang giữ tỷ trọng tiền mặt cao, nhịp điều chỉnh lần này có thể mang đến “điểm mua tốt” để nhà đầu tư tích lũy và xây dựng danh mục cổ phiếu cho mục tiêu trung, dài hạn.

Việc tìm cổ phiếu đi ngược xu hướng giảm điểm hiện tại là rất khó khăn

Ô ng Thái Hữu Công, Chuyên viên phân tích Chứng khoán KB Việt Nam (KBSV) cho rằng một trong số những nguyên nhân chính gây ảnh hưởng tiêu cực đến tâm lý của các nhà đầu tư trong tuần vừa qua đó là việc một vài công ty chứng khoán lớn bất ngờ cắt giảm tỷ lệ cho vay margin đối với một loạt các mã cổ phiếu trên sàn. Bên cạnh đó, chỉ số đã có một nhịp tăng tương đối dốc từ vùng 1.030 điểm mà không xuất hiện một nhịp điều chỉnh nào đáng kể. Do đó, với việc chỉ số sụt giảm mạnh ngay từ đầu phiên, nhiều nhà đầu tư cá nhân đã thực hiện chốt lời để bảo vệ thành quả đạt được khiến cho việc bán tháo cổ phiếu diễn ra trên diện rộng.

Vị chuyên gia đến từ KB Việt Nam nhận định thị trường trong tuần tới nhiều khả năng sẽ tiếp tục trải qua nhiều biến động mạnh về mặt chỉ số. Nếu VN-Index có thể bảo vệ thành công ngưỡng hỗ trợ gần quanh 1.170 điểm thì có khả năng sẽ nhanh chóng hồi phục trở lại và tiếp tục mở rộng đà tăng hướng lên vùng 1.300 điểm. Tuy nhiên, nếu đánh mất vùng hỗ trợ trên, chỉ số sẽ phải tiếp tục đối mặt với rủi ro giảm điểm xuống các vùng sâu hơn, gần là quanh 1.158 (+-3) và xa hơn là 1.130 (+-5) nhằm tìm kiếm lực cầu bắt đáy.

Trong bối cảnh các nhà đầu tư có xu hướng đẩy mạnh vay nợ margin, nếu chỉ số trải qua các nhịp giảm điểm sâu và kéo dài trong nhiều phiên liên tiếp, hiện tượng call margin và call margin chéo chắc chắn sẽ xảy ra.

Dư nợ margin

Ông Công khuyến nghị nhà đầu tư nên quan sát phản ứng của VNI-ndex tại ngưỡng 1.170 điểm trong tối thiểu từ 3-5 phiên trước khi đưa ra các quyết định đầu tư. Tại kịch bản thị trường tiếp tục giảm điểm, việc có thể lựa chọn được cổ phiếu đi ngược xu hướng là rất khó khăn do hầu hết các mã cổ phiếu sẽ bám sát xu hướng chung của thị trường cùng với đó là tỷ suất sinh lời không tương xứng với rủi ro ở thời điểm hiện tại. Do đó, các nhà đầu tư cần thực hiện quản trị tốt rủi ro cho danh mục của mình trước khi tìm kiếm các cơ hội đầu tư mới.

Để lại một phản hồi