Công ty cổ phần chứng khoán Ngân hàng Đầu tư và Phát triển Việt Nam (BSC, mã BSI – sàn HOSE) cho biết đã nhận được công văn từ Ủy ban Chứng khoán Nhà nước (UBCKNN) về việc nhận được đầy đủ hồ sơ đăng ký chào bán cổ phiếu riêng lẻ.

Theo ý kiến của UBCKNN, hồ sơ đăng ký chào bán cổ phiếu riêng lẻ của Công ty đã đầy đủ và hợp lệ theo quy định tại Điều 43 Nghị định số 155/2020/NĐ-CP ngày 31/12/2020 của Chính phủ quy định chi tiết thi hành một số điều của Luật Chứng khoán.

UBCKNN cũng yêu cầu Công ty thực hiện theo đúng phương án chào bán nêu tại Giấy đăng ký chào bán cổ phiếu riêng lẻ số 283 ngày 15/3/2022 do người đại diện theo pháp luật của Công ty ký và các quy định của pháp luật có liên quan.

Trước đó, HĐQT BSC đã quyết định thông qua nội dung dự thảo thoả thuận mua bán cổ phần với nhà đầu tư chiến lược – Hana Financial Investment Co., Ltd (HFI). Tổng giám đốc được giao uỷ quyền thay mặt Công ty ký thoả thuận với đối tác và tổ chức triển khai các công việc cần thiết để hoàn tất giao dịch.

Theo phương án từng được công bố, BSC sẽ phát hành riêng lẻ cho đối tác Hana Financial Investment Co., Ltd (HFI) 65.730.042 cổ phần, tương ứng 35% vốn điều lệ của BSC sau khi tăng vốn. Số cổ phần bán cho cổ đông chiến lược sẽ chịu hạn chế chuyển nhượng 3 năm. Thông tin từ BSC cho, biết tổng giá trị của giao dịch khoảng 2.700 tỷ đồng, tương đương giá phát hành bình quân mỗi cổ phiếu xấp xỉ 41.000 đồng.

Đến cuối năm 2021, quy mô vốn chủ sở hữu của BSC xấp xỉ 1.719 tỷ đồng. Hoạt động kinh doanh mở rộng nhanh trong năm qua đã kéo tổng tài sản của BSC lên 6.005 tỷ đồng, gấp hơn hai lần thời điểm đầu năm. Tuy nhiên, nguồn vốn tăng thêm chủ yếu từ nguồn nợ vay. Tỷ lệ nợ do vậy đã tăng vọt từ 49% lên 71,4%.

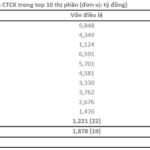

Dù các mảng kinh doanh ghi nhận sự bứt phá, tăng trưởng ở một số mảng vẫn thấp hơn đáng kể so với bình quân thị trường. Giá trị giao dịch qua BSC trong năm 2021 tăng gấp 1,4 lần so với năm 2020, trong khi đó, mức tăng của thị trường gấp tới 3,6 lần so với giá trị giao dịch bình quân năm 2020. Theo ban lãnh đạo Công ty, hạn chế về nguồn lực vốn đang là hạn chế lớn nhất của BSC. Thương vụ bán vốn riêng lẻ trên sẽ cải thiện đáng kể năng lực tài chính của công ty chứng khoán này. Thặng dư đợt phát hành dự kiến lên đến hơn 2.000 tỷ đồng. Riêng phần thặng dư này đã lớn gấp 1,6 lần vốn điều lệ của BSC (1.220,7 tỷ đồng).

Theo kế hoạch kinh doanh năm 2022 dự kiến trình cổ đông tại ĐHĐCĐ thường niên năm 2022, BSC đặt mục tiêu lợi nhuận trước thuế mục tiêu là 465 tỷ đồng, tăng 6,7% so với kết quả đạt được năm 2021. Kế hoạch trên được xây dựng dựa trên giả định VN-Index tăng 15% lên 1.720 điểm, đồng thời, thanh khoản tiếp tục tăng gần 7% từ mức bình quân 26.662 tỷ đồng/phiên năm 2021 lên 28.500 tỷ đồng/phiên.

Để lại một phản hồi