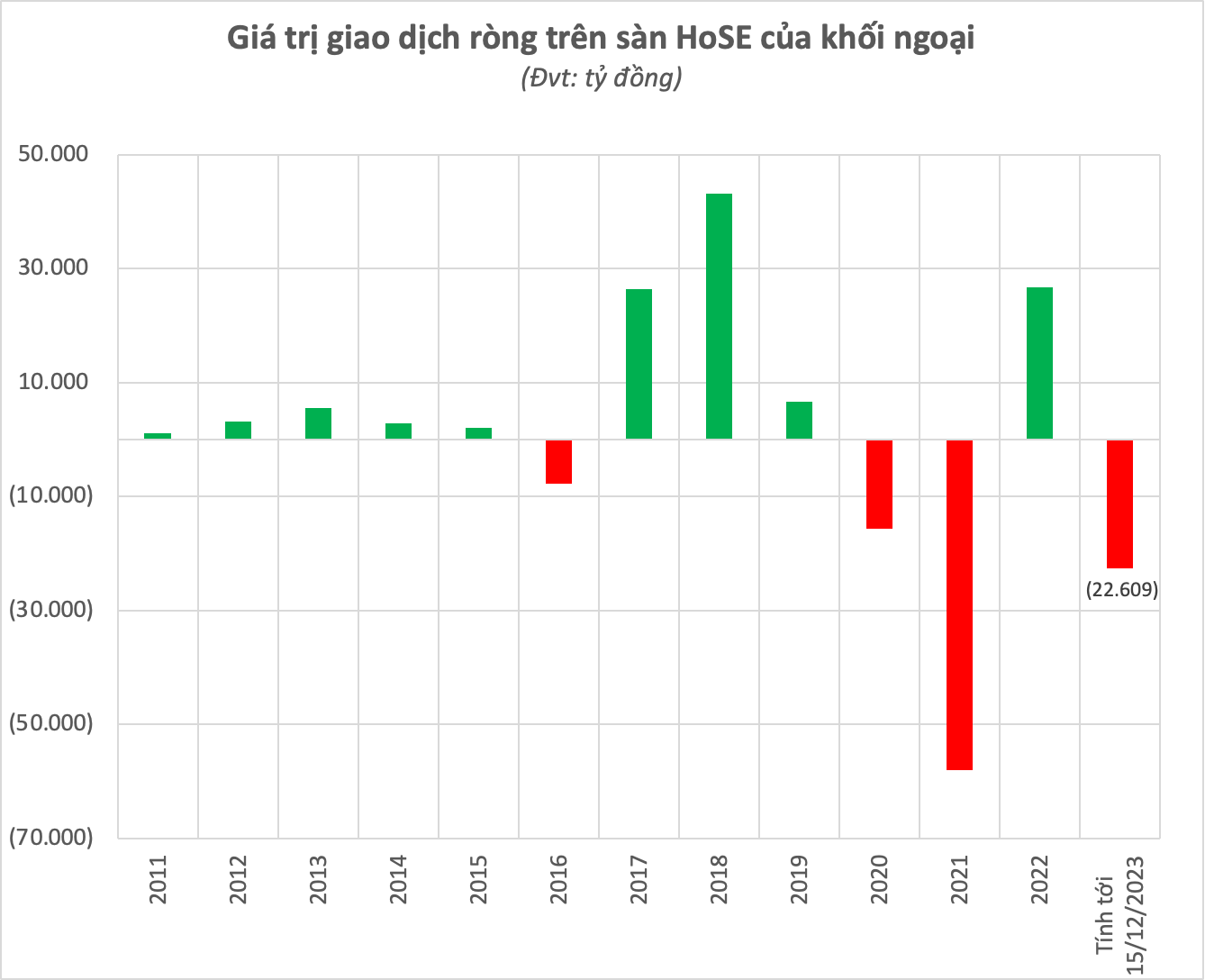

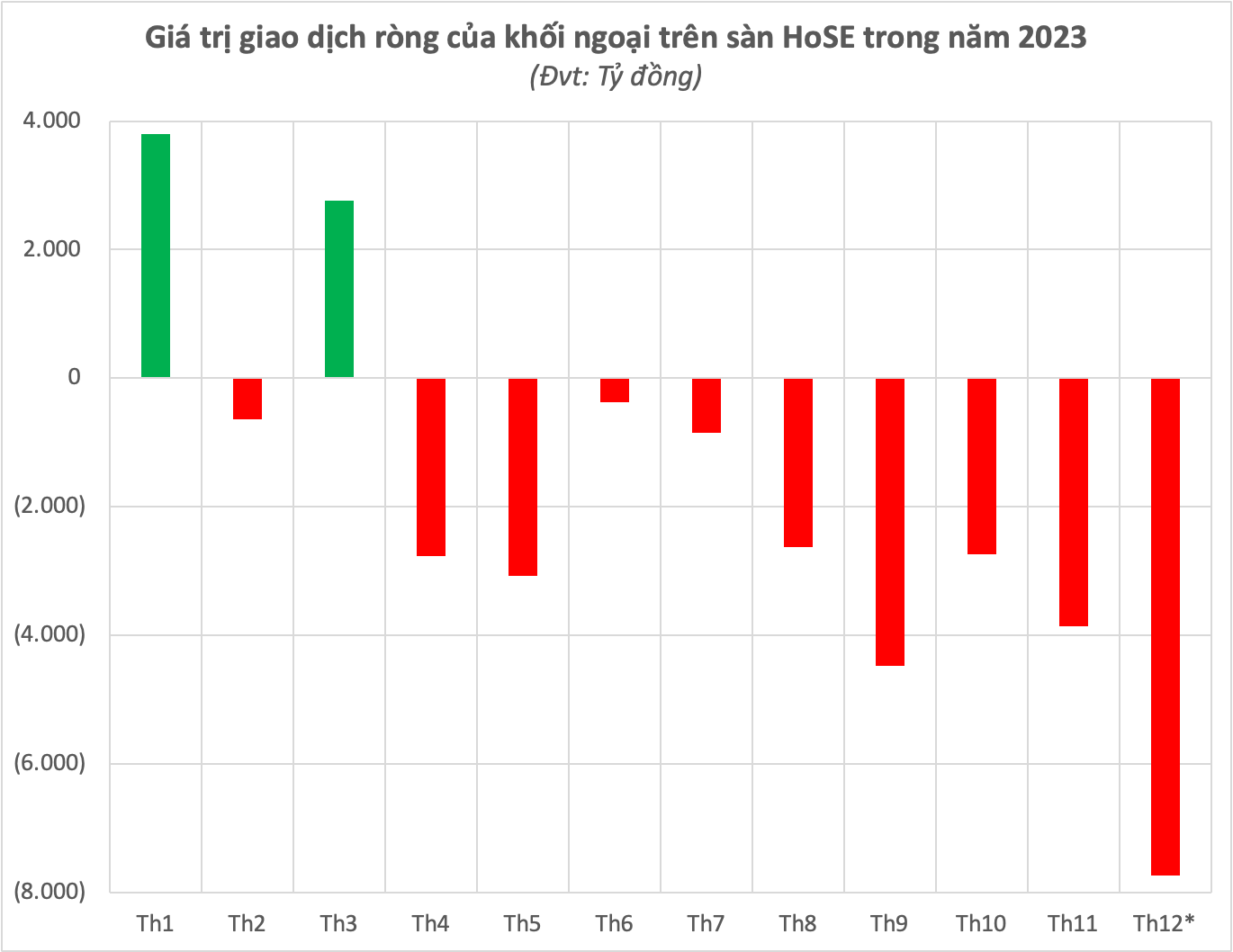

Động thái bán ròng của nhà đầu tư nước ngoài tiếp tục dồn dập, đã 6 tuần liên tiếp khối ngoại “xả hàng” trên thị trường chứng khoán Việt Nam, thậm chí không ít phiên giao dịch ghi nhận giá trị bán ròng hàng nghìn tỷ đồng. Tính chung từ đầu năm 2022 tới hiện tại, giá trị bán ròng của khối ngoại vượt mức 20.000 tỷ đồng trên toàn thị trường, trong đó bán ròng 22.600 tỷ đồng trên sàn HoSE. Xu hướng này thậm chí chưa có dấu hiệu dừng lại và chỉ còn cách khoảng 4.000 tỷ đồng sẽ xoá tan mọi thành quả mua ròng trong cả năm 2022 liền trước trên sàn HoSE (26.700 tỷ).

Nếu chỉ xét từ đầu tháng 4 – thời điểm khối ngoại chuyển hướng sang bán ròng trên thị trường, tổng giá trị bán ròng trên HoSE lên xấp xỉ 29.000 tỷ đồng (~1,2 tỷ USD). Danh sách cổ phiếu bị bán ròng mạnh nhất từ đầu năm 2023 đến hiện tại gồm EIB (-4.300 tỷ), VPB (-3.300 tỷ), MWG (-3,200 tỷ), VHM (-2.500 tỷ đồng). Bên cạnh đó, một số chứng chỉ quỹ cũng bị xả hàng nghìn tỷ như FUEVFVND (-2.300 tỷ) hay FUESSVFL (-1.900 tỷ đồng).

Đà bán miệt mài của nhà đầu tư ngoại khiến thị trường mất đi lực đỡ quan trọng. Ngay cả trong những nhịp điều chỉnh mạnh, sức mua của nhà đầu tư ngoại tương đối yếu ớt và nhanh chóng quay trở lại bán ròng ngay khi thị trường có dấu hiệu hồi phục. Điều này càng gia tăng áp lực cho chỉ số VN-Index.

Điều gì đang xảy ra?

Việc các cổ phiếu lọt top bán ròng xuất phát từ nhiều nguyên nhân. Một phần đến từ hoạt động thoái vốn của những tổ chức ngoại là cổ đông lớn/cổ đông chiến lược tại doanh nghiệp. Trong khi đó, các nhóm quỹ chủ động thực hiện bán ra/ chốt lời một phần lượng cổ phiếu nắm giữ. Mặt khác, áp lực bán ròng một phần đến từ xu hướng rút vốn đang diễn ra trên một số quỹ ETF lớn. Điển hình là bộ đôi DCVFM VNDiamond ETF (FUEVFVND) và DCVFM VN30 ETF (E1VFVN30) của Dragon Capital đều bị nhà đầu tư Thái Lan xả hàng mạnh trong năm 2023. Ngoài ra, SSIAM VNFinlead ETF cũng bị rút vốn khá mạnh những tháng gần đây.

Ngoài ra, nhà đầu tư ngoại bán cổ phiếu có thể xuất phát từ những lo ngại về sự ảnh hưởng của các sự kiện quốc tế như chính sách của Fed, biến động của lãi suất, tỷ giá leo thang, giá dầu.. Áp lực rút vốn được dự báo sẽ mạnh hơn trên các thị trường cận biên (frontier) như chứng khoán Việt Nam và khó có thể kỳ vọng các quỹ cận biên giải ngân thêm vào trong giai đoạn hiện nay. Trong khi đó, câu chuyện nâng hạng thị trường hiện vẫn chỉ dừng ở việc kỳ vọng. Tại kỳ đánh giá gần nhất vào tháng 9/2023 của tổ chức FTSE Russell, Việt Nam vẫn chưa được nâng hạng lên thị trường mới nổi hạng 2 (Secondary Emerging market) dù đã được thêm vào danh sách theo dõi từ năm 2018.

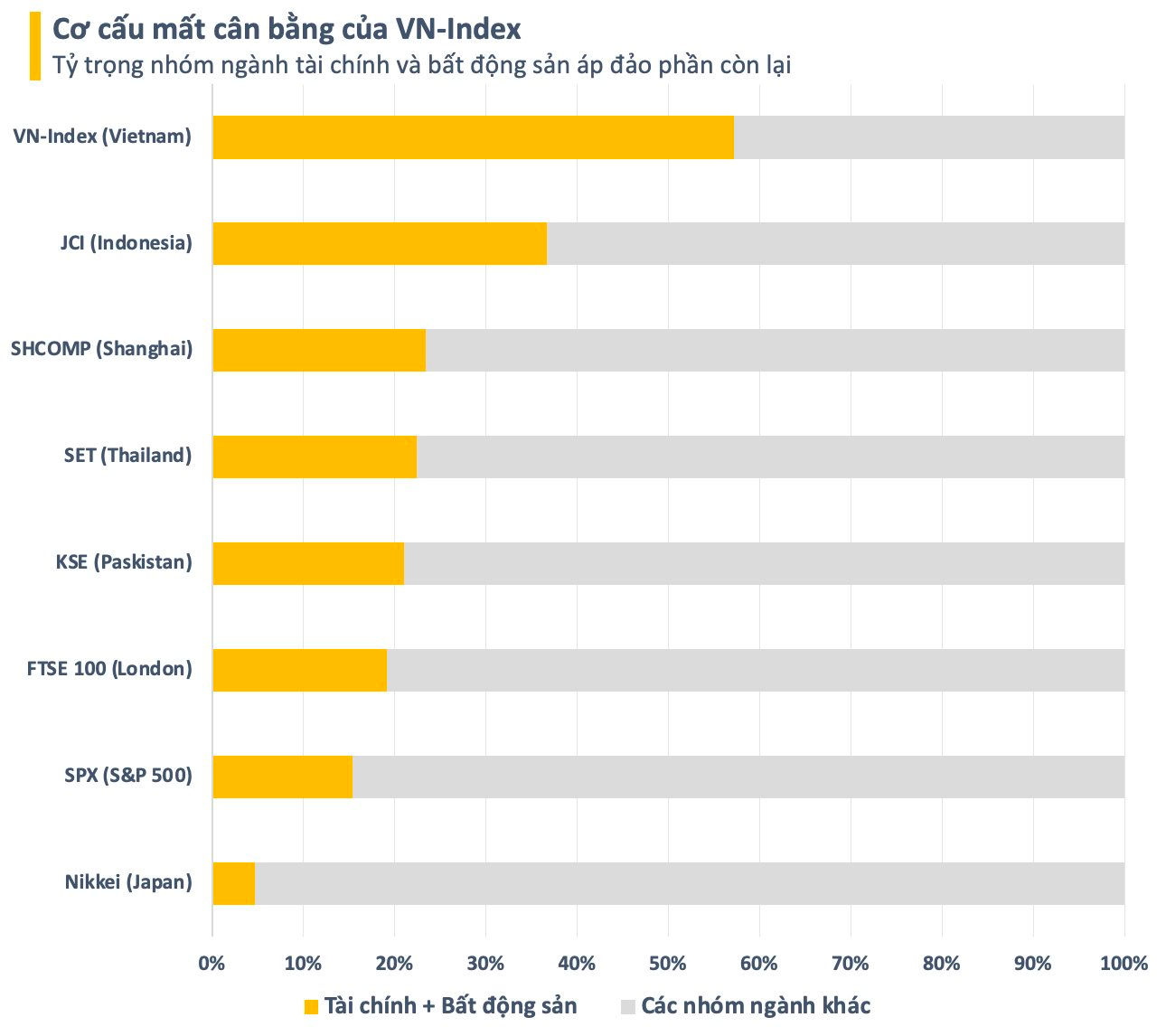

Song, nâng hạng chưa chắc đã quan trọng bằng nâng chất lượng thị trường. Hiện tại, cơ cấu thị trường Việt Nam đang tương đối mất cân bằng giữa các nhóm ngành. Theo dữ liệu từ Bloomberg, nhóm cổ phiếu tài chính và bất động sản (theo hệ thống phân ngành GICS) trên TTCK Việt Nam chiếm tổng tỷ trọng đến hơn 57% vốn hóa. Con số này cao hơn nhiều so với các thị trường trong khu vực như Thái Lan, Indonesia, Trung Quốc,… Nếu so với các thị trường hàng đầu trên thế giới, tỷ trọng này của Việt Nam thậm chí còn vượt trội hơn.

Trong khi các lĩnh vực công nghệ, dược phẩm, sản xuất, dịch vụ,… lại hiện diện tương đối ít, không có nhiều cái tên tiêu biểu. Đây là những nhóm ngành thu hút sự quan tâm lớn của khối ngoại và thường được nhà đầu tư chấp nhận mức định giá cao. Sự thiếu hụt này là một trong những rào cản khiến nhà đầu tư ngoại khó tiếp cận với chứng khoán Việt Nam. Dòng vốn ngoại không có nhiều lựa chọn, dẫn tới tình trạng “phập phù” suốt nhiều năm qua.

Trong báo cáo mới cập nhật, quỹ Lumen Vietnam Fund (LVF) cho rằng áp lực bán của nhà đầu tư nước ngoài có xu hướng chỉ tập trung vào một số cái tên, cho thấy mục đích bán có thể phục vụ cho tái cân bằng danh mục đầu tư, thay vì dòng tiền rút khỏi thị trường.

Quỹ tự tin rủi ro trên thị trường ngày càng thu hẹp và cơ hội đầu tư khả quan xuất hiện nhiều hơn. Điều này xuất phát từ các yếu tố hỗ trợ gồm bức tranh kinh tế vĩ mô hồi phục, mức định giá thấp đủ để hạn chế rủi ro giảm giá, tỷ giá VND/USD đã ổn định và trữ lượng USD dồi dào giúp thị trường tiền tệ ổn định hơn.

Để lại một phản hồi