|

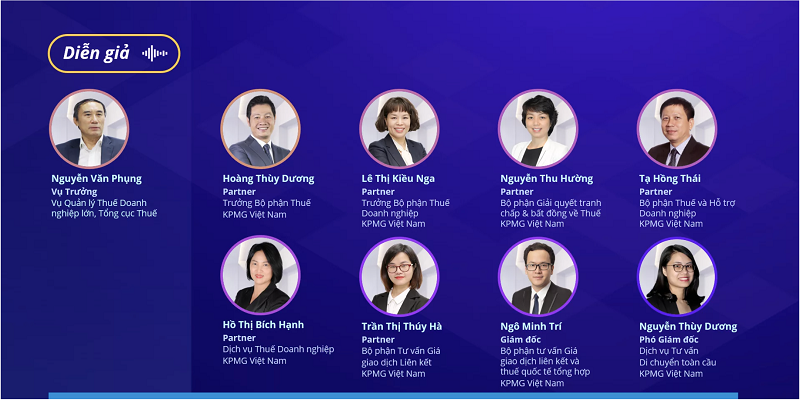

Chương trình “Hỗ trợ thanh tra, kiểm tra thuế năm 2022” của KPMG Việt Nam vừa diễn ra thu hút hơn 1.500 đại diện từ các doanh nghiệp tham gia hội thảo. Tại diễn đàn, các chuyên gia tư vấn và đại diện doanh nghiệp cùng nêu lên những khó khăn và giải pháp trong quá trình thanh tra, kiểm tra thuế trong bối cảnh “bình thường mới”.

Ông Hoàng Thuỳ Dương, Phó tổng giám đốc, Trưởng Bộ phận Thuế, KPMG Việt Nam, cho rằng khi doanh nghiệp đã bắt đầu ổn định, phục hồi sản xuất kinh doanh, giờ là lúc chuẩn bị cho đợt thanh tra, kiểm tra thuế năm 2022-2023. Bên cạnh những vấn đề thuế còn tồn tại từ trước Covid-19, một số vấn đề mới phát sinh trong đại dịch hoặc cần nhìn nhận theo góc nhìn mới, đặc biệt khi luật thuế tại Việt Nam được sửa đổi trong năm 2022 cho phù hợp với các cam kết quốc tế.

Ông Nguyễn Văn Phụng, Cục trưởng Cục Quản lý doanh nghiệp lớn, Tổng cục Thuế, nhấn mạnh rằng các cơ quan thuế đã chuyển sang phương thức thanh tra, kiểm tra mới trong bối cảnh Covid-19 như hiện nay.

“Các cơ quan thuế sẽ kiểm tra tại bàn thay vì kiểm tra tại trụ sở doanh nghiệp. Số liệu của 3 tháng đầu năm 2022 cho thấy trên 5000 cuộc thanh tra, kiểm tra, phần lớn là thanh tra, kiểm tra tại bàn. Các cơ quan Kiểm toán nhà nước, Thanh tra chính phủ và các cơ quan thuế hiện nay có xu hướng sẽ khảo sát trước khi ban hành quyết định thanh tra, kiểm tra, nhất là với các trường hợp xử lý phức tạp,” ông Phụng chia sẻ.

Các lĩnh vực trong tầm ngắm cho thanh tra, kiểm tra thuế bao gồm các vấn đề về hoàn thuế GTGT, việc ưu đãi đầu tư nhất là với các doanh nghiệp đầu tư mở rộng, đầu tư chuyển tiếp và dự án mới. Đặc biệt, các doanh nghiệp ghi nhận lỗ cũng sẽ bị rà soát một cách thận trọng, nhất là những doanh nghiệp gắn với yếu tố đầu tư nước ngoài như công ty mẹ ở nước ngoài hay đối tác nước ngoài.

Bà Nguyễn Thu Hường, Phó tổng giám đốc, Trưởng Bộ phận Giải quyết tranh chấp & bất đồng về Thuế, KPMG Việt Nam bổ sung thêm các lĩnh vực, xu hướng thanh tra, kiểm tra thuế trong năm 2022 mà các cơ quan thuế sẽ tập trung bao gồm các giao dịch liên kết, thu nhập từ hoạt động thương mại điện tử, các khoản phải chi trả cho tập đoàn và các bên nước ngoài.

Theo bà Hường, trước thời gian thanh tra, kiểm tra, doanh nghiệp cần đặc biệt lưu ý việc rà soát tình hình tuân thủ thuế, đánh giá rủi ro và chuẩn bị kỹ lưỡng tài liệu để giải trình.

“Khi dịch Covid xảy ra, hầu hết các doanh nghiệp đều trải qua nhiều khó khăn trong việc duy trì hoạt động kinh doanh, doanh thu sụt giảm cũng như phát sinh chi phí bất thường. Tuy nhiên, nhiều đoàn kiểm tra cơ quan thuế cũng sẽ quan tâm đến việc các doanh nghiệp phát sinh việc sụt giảm doanh thu và chi phí bất thường như tài liệu của công ty là hợp lý chưa, việc doanh nghiệp áp dụng các chính sách hỗ trợ của Chính phủ trong thời gian đại dịch đã đúng cách chưa hay có dấu hiệu lợi dụng chính sách. Do vậy, doanh nghiệp cần có những dữ liệu, hồ sơ đầy đủ của cả công ty tại Việt Nam, của nhà cung cấp, đối tác cũng như công ty mẹ ở nước ngoài để chứng minh rõ ràng về tính hợp lý của mức ảnh hưởng đến kết quả kinh doanh”, bà Hường lưu ý.

Các chuyên gia cấp cao của KPMG Việt Nam cũng có nhiều ví dụ thực tế của chính các doanh nghiệp là khách hàng và đã được KPMG tư vấn thành công trong quá trình thanh tra, kiểm tra thuế, đặc biệt liên quan tới các vấn đề hoàn thuế GTGT xuất khẩu, ưu đãi thuế đầu tư mở rộng, chi phí thương hiệu, chi phí chuyển giao công nghệ…

Theo ông Tạ Hồng Thái, Thành viên điều hành bộ phận Thuế doanh nghiệp, KPMG Việt Nam, các cơ quan thuế có thể chất vấn và tập trung vào các chi tiết rất nhỏ trong hợp đồng chuyển giao công nghệ, hoặc sẽ có những đánh giá rất kỹ về giá vốn, doanh thu của sản phẩm trước và sau khi ký hợp đồng chuyển giao công nghệ.

Bà Lê Thị Kiều Nga, Thành viên điều hành, Trưởng Bộ phận Thuế doanh nghiệp, KPMG Việt Nam, cũng bổ sung lưu ý về các khoản chi trả cho “chi phí quản lý” là một tiêu điểm mà cơ quan thuế rất quan tâm. Đây là khái niệm nhạy cảm, dễ gây ra hiểu lầm và không nên sử dụng trong các giao dịch của các công ty liên kết với nhau vì dễ gây ra nhiều nghi vấn với các cơ quan thuế. Việc chứng minh các khoản chi phí này cũng trên nguyên tắc giao dịch thị trường cũng là điểm doanh nghiệp cần lưu ý khi chuẩn bị tài liệu giải trình.

Bà Hồ Thị Bích Hạnh, Phó tổng giám đốc, Bộ phận Thuế doanh nghiệp, KPMG Việt Nam, cũng chia sẻ những tình huống thực tế về công ty có phát sinh nhiều giao dịch liên kết với các công ty liên quan trong cùng tập đoàn. KPMG Việt Nam đã đồng hành và hỗ trợ, tư vấn công ty rà soát và chuẩn bị hồ sơ chứng từ cần thiết để trình bày với cơ quan thuế trong khoảng 6 tháng. Hầu hết các vấn đề thuế bị truy vấn đều được cơ quan thuế xem xét và chấp nhận.

Bà Nguyễn Thuỳ Dương, Phó giám đốc, Dịch vụ Tư vấn Di chuyển toàn cầu, KPMG Việt Nam, cũng có những lưu ý về thuế Thu nhập cá nhân (TNCN) cho các khoản chi phí liên quan tới Covid-19 cho người lao động. “Các doanh nghiệp nên xem xét, phân loại bản chất của các chi phí Covid-19, điều kiện liên quan để áp dụng chính sách Thuế phù hợp và lữu giữ đầy đủ chứng từ cho mục đích thanh tra, kiểm tra thuế. Đối với các chi phí liên quan tới Covid-19 không được đề cập trong CV4110 và CV4102, các doanh nghiệp cần xin thêm hướng dẫn của Tổng cục Thuế và các Cục thuế địa phương”, bà Dương chia sẻ.

Để lại một phản hồi