“Thị trường cổ phiếu: Đãi cát tìm vàng” là một trong nhiều nội dung được đề cập tại Hội nghị đầu tư 2022 chủ đề Đồng tiền thông minh do Forbes tổ chức chiều ngày 19/5 tại TP.HCM.

Các chuyên gia đưa ra quan điểm khác nhau về triển vọng thị trường chứng khoán, trong bối cảnh VN-Index đã điều chỉnh đáng kể thời gian qua…

Đề cập về thị trường chứng khoán hiện nay, ông Lã Giang Trung, Tổng giám đốc Passion Investment cho rằng, nếu nhìn về dài hạn thị trường luôn đi lên nhưng trong ngắn hạn thị trường đang ở chu kỳ đi xuống. “Với việc Fed tăng lãi suất, lạm phát cao, chu kỳ kinh tế đi đến hồi kết thì giai đoạn này thị trường chứng khoán thế giới và Việt Nam vẫn có khả năng giảm tiếp. Ngắn hạn chưa phải quá hấp dẫn để đầu tư, nếu có chiến lược dài hạn thì mua được”, ông Trung nhận định.

Trong khi đó, ông Lê Chí Phúc, Tổng giám đốc SGI cho rằng phán đoán những xu hướng, giai đoạn chu kỳ vĩ mô là điều khó. Vị này cho biết mình nhìn nhiều vào nội tại kinh tế, doanh nghiệp, ngành nghề để đưa ra các triển vọng 1 năm, 2 năm, bên cạnh biến số từ các định chế lớn trên thế giới.

“Có 2 view, một nửa đưa ra nhận định kinh tế Mỹ vào chu kỳ nóng, nhưng với kỳ vọng quá trình làm nguội không dẫn tới suy thoái. Sự đi xuống kênh tài sản tài chính ở mức độ vừa phải, thị trường cổ phiếu toàn cầu có thể giảm 15-20%. Một nửa cho rằng, việc thắt chặt của Fed làm cho kinh tế đi xuống nhanh hơn, dẫn tới suy thoái khủng hoảng. Cá nhân tôi không có chủ ý nghiêng mạnh bên nào hay đi theo trường phái nào mà nhìn vào nội tại kinh tế và doanh nghiệp”, ông Phúc nói.

Theo ông Lê Anh Tuấn, Giám đốc Hoạch định chiến lược đầu tư, Dragon Capital việc đưa ra lời khuyên là khó, ở chỗ nhà đầu tư khác nhau về chịu đựng rủi ro, phong cách đầu tư. “Quan trọng nhất là việc đi vốn, kiểm soát cảm xúc như thế nào”, chuyên gia Dragon Capital nói.

Nếu như giai đoạn 2021 thanh khoản thị trường quanh vùng 25.000 tỷ đồng/phiên thì hiện giảm chỉ quanh 15.000 tỷ đồng/phiên. Dòng tiền mạnh trước đây đến từ đâu và tại sao rút nhanh?

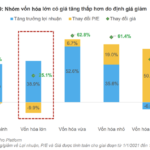

Theo ông Lã Giang Trung, nhìn vào tăng trưởng GDP từ 2018 đến nay, tăng trưởng tín dụng mỗi năm quanh 13-15%, 2018-2019 là khoảng 17%, dù tăng trưởng tín dụng không thay đổi nhiều nhưng tăng trưởng GDP thấp, tức dòng vốn chảy đều đặn vào nền kinh tế nhưng không làm tăng trưởng GDP, có thể nói dòng vốn phần nào đã chảy khá nhiều vào thị trường chứng khoán, bất động sản.

“Việc lạm phát tăng, Fed tăng lãi suất, ở Việt Nam việc kiểm soát chính sách vĩ mô tốt, lạm phát chưa có dấu hiệu căng, tăng trưởng tín dụng không tăng mạnh như thời gian qua. Nhưng cục bộ một số khu vực dòng vốn chưa tốt, chưa hiệu quả nên có việc nắn lại dòng vốn vào thị trường chứng khoán bớt đi”, ông Trung đánh giá.

Còn theo ông Tuấn, chứng khoán giảm khoảng 20%, trong chu kỳ giá giảm thì thanh khoản giảm như hiện nay là bình thường.

Ông Phúc cho rằng, quá khứ cho thấy trong giai đoạn thị trường tăng nóng thì thanh khoản luôn cao gấp 2-3 lần ở giai đoạn thấp, điều này xảy ra ở bất kỳ chu kỳ kinh tế nào, dù thắt chặt hay nới lỏng.

“Hiện là chu kỳ giá xuống nên dòng tiền đầu cơ đứng ngoài. Hệ số quay vòng tiền trong các tài khoản ở các công ty chứng khoán giảm, nhà đầu tư bớt hành động, với tâm lý thận trọng khiến thanh khoản giảm đi nhiều”, TGĐ SGI bình luận.

Theo ông Phúc, lý do dẫn tới thận trọng của giới đầu tư đó là những tin xấu xuất hiện, gồm lãi suất tăng, Fed rút tiền, vòng xoáy tin tức ra nhiều khiến tâm lý nhà đầu tư dè chừng. Tuy nhiên vị này cho rằng, năm nay vẫn có khả năng thanh khoản tăng trở lại, có thể ở mức gấp đôi hiện tại.

Về vấn đề margin giảm, liệu có là yếu tố tích cực cho thị trường phát triển lành mạnh?

Ông Lê Chí Phúc: Bản chất thị trường hiện đầu cơ cá nhân là vô cùng lớn. Với 2 triệu tài khoản mở mới trên tổng 5 triệu tài khoản, nhà đầu tư F0 ít kiến thức, kinh nghiệm đã gặp tổn thất lớn, có một bộ phận rời bỏ thị trường do không còn tiền hoặc không thấy phù hợp, thấy không dễ kiếm tiền.

“Nhiều người khi tham gia thị trường có kỳ vọng nhân đôi nhân ba tài khoản sau vài tháng, điều này không hợp lý, kỳ vọng đó bị đào thải, họ phải tự học lại với kỳ vọng hợp lý. Chúng ta kỳ vọng 5-10 năm nữa đầu cơ giảm đi, giao dịch nhà đầu tư cá nhân giảm, nhường chỗ cho nhà đầu tư tổ chức, đầu tư dài hạn”, ông Phúc cho biết.

Với mức điều chỉnh vừa qua, định giá thị trường Việt hiện so với thị trường khu vực cũng như so với chính VN-Index hiện đã ở mức hấp dẫn?

Ông Lã Giang Trung: Nhìn vào nhóm VN30, nhóm cổ phiếu như HPG là cổ phiếu tăng giá tốt nhờ chu kỳ tăng giá hàng hóa. Hai là nhóm tài chính ngân hàng, những năm rồi lợi nhuận tăng mạnh trong lịch sử. P/E có vẻ rẻ nhưng thực sự đã hấp dẫn? Nhóm thứ ba là nhóm không có tính chu kỳ như FPT, PNJ, MWG P/E là không thấp. Theo đó, vị này cho rằng định giá hiện tại là chưa hấp dẫn.

TTCK được xem là tấm gương phản chiếu kinh tế vĩ mô. Hiện tại kinh tế vĩ mô ổn định, tại sao TTCK giảm mạnh như vậy?

Ông Lã Giang Trung: Nếu nhìn GDP năm 2020, 2021 thấp nhưng thị trường chứng khoán đi lên nhiều. Bây giờ là sự điều chỉnh cho phù hợp với kinh tế vĩ mô do thị trường đã lên cao quá.

Không đồng quan điểm, ông Lê Anh Tuấn cho rằng thị trường chứng khoán và kinh tế vĩ mô liên quan ít với nhau. Trong khi đó thị trường chứng khoán và chính sách tiền tệ có liên quan nhiều hơn. Ông cho rằng nếu kinh tế tăng trưởng 6-7% và cho rằng thị trường chứng khoán phải tăng trưởng cao tương ứng là chưa đúng. “Chính sách tiền tệ cũng như lợi nhuận doanh nghiệp mới là quan trọng”, chuyên gia Dragon Capital cho biết.

Đưa ra góc nhìn khác, ông Lê Chí Phúc cho rằng, nếu chỉ nhìn trên bình diện doanh nghiệp niêm yết thì thấy tích cực về bức tranh lợi nhuận. Qua mùa đại hội thấy, doanh nghiệp niêm yết có tăng trưởng lợi nhuận trên 20%, cao hơn mặt bằng trung bình 10 năm là 15%. Không dừng ở đó, kế hoạch dự phóng của doanh nghiệp 3-5 năm với tham vọng tăng trưởng 20-30%.

“Thị trường chứng khoán bây giờ hội tụ nhiều doanh nghiệp xuất sắc tăng trưởng năng động. Nhưng thị trường có đại diện cho nền kinh tế không? 3 năm qua hàng triệu doanh nghiệp đóng cửa nhưng trên sàn không có doanh nghiệp đóng cửa. Phải chăng thị trường không đại diện cho nền kinh tế? Tôi cho rằng chỉ là các doanh nghiệp ưu tú đại diện chứ không phải đại diện cho nền kinh tế”, TGĐ SGI chia sẻ.

Ngân hàng và bất động sản chiếm tỷ trọng lớn trên sàn. Thời gian qua, cổ phiếu ngân hàng giảm nhẹ trong khi bất động sản giảm mạnh. Triển vọng nội tại của 2 ngành này ra sao, có kỳ vọng gì cho đầu tư?

Ông Lê Anh Tuấn: Bất động sản là ngành hấp dẫn, thú vị. Về cổ phiếu bất động sản, có giai đoạn định giá không dựa trên lợi nhuận mà trên tài sản của doanh nghiệp. Điều này dẫn tới nếu xét P/E là chưa rẻ, lợi nhuận chưa đi kịp giá. Cổ phiếu bất động sản có mã giảm 40-60% thậm chí 70% từ đỉnh nhưng về P/E là chưa hấp dẫn.

Kỳ vọng thị trường bất động sản giá rẻ là khó. Điều này là do tầng lớp trung lưu ngày càng gia tăng, cơ sở hạ tầng mạnh và đô thị hóa tăng.

Về ngân hàng, ông Tuấn cho rằng ở định giá hiện nay không nói là đắt, nhưng chưa vào vùng định giá nhắm mắt để mua.

Nói thêm về ngân hàng, ông Lê Chí Phúc cho rằng, khi COVID đến, lo lắng phát sinh nợ xấu nhưng thời gian qua đã thể hiện bài test về khả năng quản trị của các ngân hàng.

“Con số cuối cùng thời điểm này nợ xấu sắp tới giai đoạn không được tái cơ cấu, con số không cao, khẳng định ngân hàng quản trị tốt hơn xưa. Ngân hàng còn dư địa để làm tốt, dù sẽ có ngân hàng đi sau, bị tụt lại, sẽ có sự phân hóa”, ông Phúc nhận định.

Để lại một phản hồi