SSI Research (thuộc Công ty Chứng khoán SSI) mới đây đã có báo cáo thị trường trái phiếu doanh nghiệp (TPDN) quý 1/2022.

Trái phiếu bất động sản phát hành tụt xuống còn 840 tỷ sau sự kiện Tân Hoàng Minh

Theo đó, thị trường trái phiếu doanh nghiệp về cơ bản vẫn được vận hành tương đối bình thường trong quý 1/2022. Tuy nhiên sau các động thái của Chính phủ trong việc lập lại trật tự và tăng cường tính minh bạch, công khai thì hiện nay các doanh nghiệp hiện đang trì hoãn kế hoạch phát hành nhằm chờ đợi hướng dẫn cụ thể hơn từ Chính phủ.

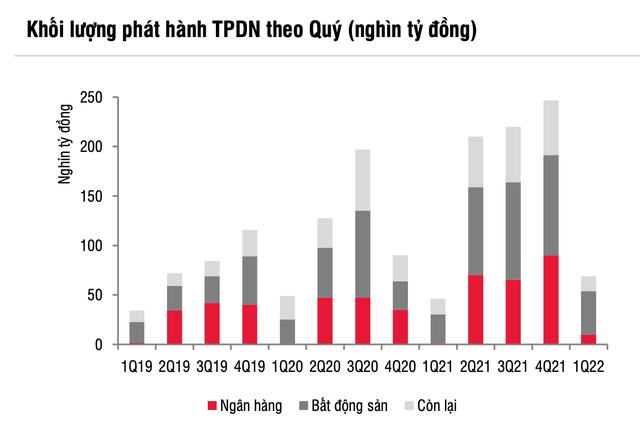

Tổng lượng trái phiếu phát hành (tính cả riêng lẻ và phát hành ra công chúng) đạt 61,9 nghìn tỷ đồng, tăng 34% so với cùng kỳ năm 2021. Tuy nhiên, cần phải lưu ý rằng khối lượng phát hành trong quý 1/2021 là tương đối thấp khi các doanh nghiệp điều chỉnh phương án phát hành nhằm phù hợp với các văn bản pháp luật có hiệu lực từ ngày 1/1/2021 như Luật Chứng khoán 2019 hay Nghị định 153/2020 và Nghị định 155/2020.

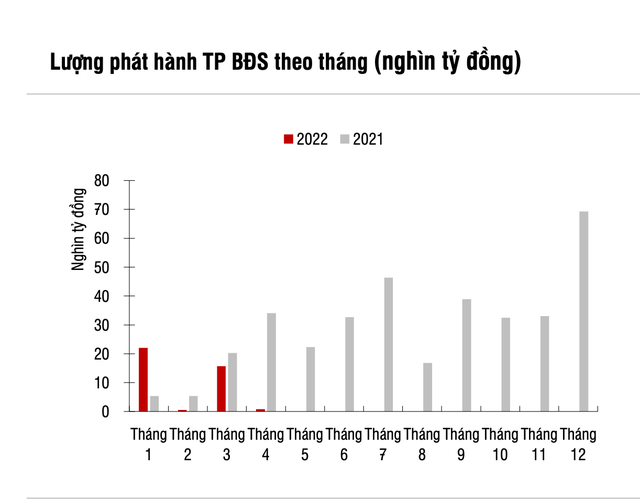

Nếu so sánh theo quý, lượng phát hành trong quý 1 đã giảm hơn 74% so với quý 4/2021, cho thấy hoạt động trên thị trường sơ cấp đã kém sôi động hơn. Trên thực tế, các doanh nghiệp bất động sản vẫn tích cực đẩy mạnh phát hành TPDN trong quý 1 với tổng khối lượng là 38,2 nghìn tỷ đồng (chiếm tới 62% tổng lượng phát hành) và tập trung chủ yếu trong tháng 1 và 3 (trước khi xảy ra sự kiện Tân Hoàng Minh).

Sang tháng 4, lượng TPDN do doanh nghiệp bất động sản phát hành đã giảm mạnh, khi chỉ ghi nhận 820 tỷ trái phiếu phát hành (so với mức bình quân theo tháng trong năm 2021 là 26 nghìn tỷ đồng). Trong khi đó, các NHTM thường chưa đẩy mạnh phát hành trái phiếu trong quý 1 nên chỉ ghi nhận phát hành mới 9,7 nghìn tỷ đồng, và tăng tốc phát hành trở lại trong tháng 4 (18,6 nghìn tỷ đồng).

Doanh nghiệp ồ ạt mua lại trái phiếu trước hạn

Theo SSI Research hoạt động mua lại trái phiếu trước hạn cũng được các doanh nghiệp thực hiện với khối lượng lớn. Trong 3 tháng đầu năm 2022, khối lượng mua lại trước hạn là 12,8 nghìn tỷ đồng. Tính đến cuối tháng 4/2022, tổng khối lượng trái phiếu đã mua lại trước hạn là 24,7 nghìn tỷ đồng, tăng 17,9% so với cùng kỳ năm 2021. Đặc biệt khối lượng trái phiếu được mua lại trong tháng 4 là 11,9 nghìn tỷ đồng, tương đương khối lượng mua lại trong cả quý 1.

“Tác động tiêu cực của các sự kiện gần đây đã được nhìn thấy tương đối rõ ràng khi các đợt phát hành TP, bao gồm cả riêng lẻ và phát hành ra công chúng chủ yếu được quan sát thấy trong tháng 1 (chiếm 51,8% tổng lượng phát hành). Hầu hết các doanh nghiệp phát hành trái phiếu trong 2 tháng trở lại đây là hoặc là những doanh nghiệp niêm yết lớn hoặc là các tổ chức tín dụng và định chế tài chính, vốn đã chịu sự quản lý chặt chẽ từ Ủy Ban Chứng khoán và Ngân hàng Nhà nước”, báo cáo nêu.

Tổng lượng phát hành ra công chúng trong quý 1 ghi nhận là 7,7 nghìn tỷ đồng (tăng 10% so với cùng kỳ) và chiếm 11,9% tổng phát hành. Trong đó, một số doanh nghiệp niêm yết trước đó phát hành riêng lẻ đã nhanh chóng chuyển dịch sang phát hành ra công chúng (như BID, LPB, BCG, NVL, VND). Trong các đợt phát hành ra công chúng, 57.6% khối lượng phát hành ra công chúng được thực hiện vào tháng 1/2022 và nhóm các Ngân hàng thương mại chiếm gần 50% khối lượng phát hành. Lãi suất phát hành thường là thả nổi dựa trên lãi suất tham chiếu của các ngân hàng thương mại cổ phần, với mức cao nhất thuộc về CTCP Bamboo Capital (11.5%) và thấp nhất là LPB (7,4%). Kỳ hạn phát hành dao động từ 18 – 92 tháng.

Hầu hết trái phiếu doanh nghiệp phát hành trong quý 1/2022 có kỳ hạn từ 1 đến 3 năm, chiếm khoảng 77% khối lượng phát hành, trái phiếu kỳ hạn từ hơn 3 năm đến 5 năm chiếm 9,3% và 6% và còn lại là trái phiếu có kỳ hạn trên 5 năm.

Các doanh nghiệp bất động sản nhanh chóng đẩy mạnh phát hành TPDN riêng lẻ trong quý 1, trước khi Thông tư 16/2021 có hiệu lực vào 16/1/2022, siết chặt việc quản lý các ngân hàng mua TPDN có mục đích góp vốn. Cụ thể, có 31 doanh nghiệp bất động sản phát hành tổng cộng 38,2 nghìn tỷ đồng trong Quý 1, chiếm 62% tổng lượng TPDN phát hành và tăng 31,6% so với cùng kỳ năm 2021. Trên thực tế, nhiều công ty bất động sản phát hành TPDN riêng lẻ là thành viên trong hệ sinh thái của tập đoàn bất động sản lớn và chưa niêm yết, nên ngay sau khi Thông tư 16/2021 được công bố (cuối tháng 11/2021), các doanh nghiệp này đã tích cực đẩy mạnh phát hành riêng lẻ trong tháng 12/2021 và tháng 1/2022.

Báo cáo của SSI Research nhấn mạnh, sau vụ việc hơn 10.000 tỷ đồng trái phiếu của nhóm doanh nghiệp của Tân Hoàng Minh bị hủy bỏ, các doanh nghiệp phát hành cũng như nhà đầu tư trở nên thận trọng hơn với hình thức huy động vốn thông qua phát hành trái phiếu. Trên thực tế, các doanh nghiệp bất động sản trong tháng 4 chỉ phát hành 820 tỷ đồng, giảm mạnh so với các tháng trước đó là bằng chứng cụ thể.

Tỷ trọng khối lượng TPDN phát hành bởi doanh nghiệp niêm yết chỉ chiếm 36,6% trong tổng số khối lượng trái phiếu phát hành trong kì, giảm so với mức trung bình 45% trong năm 2021. Xu hướng được quan sát tương đối rõ nét trong giai đoạn phát triển mạnh của thị trường TPDN trong 3 năm trở lại đây là tỷ trọng các doanh nghiệp BĐS chưa niêm yết tham gia hoạt động huy động vốn trên thị trường trái phiếu là tương đối cao so với các ngành khác.

Trên thực tế, việc huy động vốn thông qua kênh trái phiếu cũng giúp các doanh nghiệp bất động sản chủ động hơn cho nguồn vốn vay trung và dài hạn với khối lượng lớn, đặc biệt phù hợp trong giai đoạn đầu của phát triển dự án bất động sản. So với phương thức truyền thống là tín dụng từ ngân hàng thương mại, phát hành trái phiếu mang lại cho doanh nghiệp nhiều ưu điểm như không cần thế chấp tài sản và được chủ động trong việc sử dụng số tiền huy động mà không có sự giám sát của ngân hàng. Trong khi đó, điều kiện và thủ tục vay vốn qua ngân hàng phức tạp hơn và khoản vay có giới hạn nhất định do các quy định kiểm soát chặt chẽ hơn (hệ số rủi ro cho vay bất động sản tăng, tỷ lệ LDR, tỷ lệ vốn ngắn hạn cho vay trung dài hạn giảm).

Dự báo thị trường TPDN trong năm 2022

SSI Research dự báo lợi suất TPDN đã tạo đáy trong năm 2021 và sẽ nhích tăng trong năm 2022.

Mặt bằng lãi suất tiền gửi được kỳ vọng nhích tăng và nhờ vậy lợi suất TPDN cũng sẽ tăng theo khi mà hơn 70% TPDN phát hành có lãi suất thả nổi. Bên cạnh đó, xu hướng tăng lãi suất điều hành của các NHTW lớn và áp lực lạm phát trên thế giới có thể tác động đến tâm lý nhà đầu tư, làm tăng kỳ vọng lãi suất với các đợt phát hành trái phiếu mới. Đó là chưa kể đến việc nhà đầu tư sẽ phải tính lại mức độ rủi ro của ngành bất động sản trong năm 2022.

Tuy nhiên, cũng phải lưu ý rằng, môi trường lãi suất trong năm 2022 được kỳ vọng vẫn tích cực khi chính sách tiền tệ của Việt Nam có độ trễ so với các Ngân hàng Trung ương lớn trên thế giới, cũng như Chính phủ nhấn mạnh 2022 và 2023 là hai năm hồi phục, do vậy áp lực lên chi phí tài chính khi phát hành TPDN là chưa nhiều. Mặt khác, số TPDN đáo hạn trong 2 năm 2022-2023 ước khoảng 540 nghìn tỷ đồng, và chiếm khoảng 36% lượng TPDN lưu hành, dẫn đến nhu cầu phát hành để đảm bảo vòng quay vốn của các doanh nghiệp khá cao. Cùng với đó, hoạt động sản xuất kinh doanh được kỳ vọng sẽ sôi động hơn 2021 khi nền kinh tế đang mở cửa trở lại sau đại dịch. Do vậy, nhu cầu phát hành TPDN dự kiến vẫn rất dồi dào.

Những thay đổi về quy định pháp lý tác động mạnh đến thị trường

Bộ Tài Chính đang lấy ý kiến từ các chuyên gia về dự thảo sửa đổi lần thứ 5, bổ sung Nghị định 153 và thu hút nhiều sự chú ý trên thị trường, với nhiều quy định chặt chẽ khiến doanh nghiệp khó tiếp cận hơn đến kênh phát hành trái phiếu riêng lẻ. Cụ thể, ngoài việc quy định chi tiết hơn và chặt chẽ hơn về trách nhiệm công bố thông tin, hoạt động lưu ký tập trung, điều kiện đăng ký/ thay đổi/ hủy bỏ giao dịch trên Sở giao dịch chứng khoán để phát triển thị trường thứ cấp; dự thảo còn đưa ra một số điểm sửa đổi bổ sung quan trọng, có thể tác động mạnh đến thị trường TPDN. Cụ thể bổ sung các yêu cầu sau:

Doanh nghiệp không được phát hành trái phiếu để góp vốn dưới mọi hình thức, mua cổ phần, mua trái phiếu của doanh nghiệp khác, hoặc cho doanh nghiệp khác vay vốn.

Doanh nghiệp phát hành phải mua lại trái phiếu trước hạn khi có yêu cầu, trong trường hợp vi phạm không thể khắc phục được.

Các điều kiện về tỷ lệ an toàn tài chính: (1) tổng dư nợ của tất cả các loại trái phiếu không được vượt quá 3 lần vốn chủ sở hữu (Nghị định 81/2020 quy định 5 lần và sau đó nghị đính 153/2020 đã bỏ); (2) có kết quả kinh doanh của năm trước liền kề có lãi (khôi phục lại quy định từ Nghị định 90/2011/NĐ-CP) và không có lỗ lũy kế; (3) có tài sản bảo đảm hoặc bảo lãnh thanh toán đối với phần dư nợ trái phiếu lớn hơn vốn chủ sở hữu;

Điều kiện chặt chẽ hơn về nhà đầu tư chuyên nghiệp, cũng như yêu cầu chỉ được mua trái phiếu riêng lẻ do công ty đại chúng phát hành có tài sản bảo đảm hoặc bảo lãnh thanh toán, trên cả thị trường sơ cấp và thứ cấp.

“Nhìn chung, bản dự thảo sửa đổi đề cao tính minh bạch và chống lại các rủi ro gian lận trong quá trình phát hành trái phiếu tuy nhiên bản chất hoạt động của thị trường TPDN vẫn phải dựa trên nguyên tắc lợi nhuận – rủi ro đem lại. Các quy định như trong dự thảo sửa đổi sẽ khiến cho kênh huy động vốn bằng phát hành trái phiếu riêng lẻ khó khăn hơn trước”. SSI Research nhận định thị trường TPDN sẽ kém sôi động hơn ít nhất trong quý 2 trước khi có các chính sách rõ ràng hơn từ Chính phủ.

Sự kiện Tân Hoàng Minh và các động thái siết chặt của Chính phủ trên thị trường TPDN riêng lẻ trong thời gian qua có đã tác động cả doanh nghiệp phát hành và tâm lý nhà đầu tư.

https://babfx.com/ssi-research-luong-trai-phieu-bat-dong-san-thang-4-giam-manh-doanh-nghiep-o-at-mua-lai-trai-phieu-truoc-han-20220523101320736.chn

Để lại một phản hồi