Tại hội nghị Jackson Hole hồi tuần trước, ông Jerome Powell, Chủ tịch Cục Dự trữ liên bang Mỹ (Fed), khẳng định Ngân hàng trung ương Mỹ có trách nhiệm phải “ghìm cương” lạm phát và tin tưởng rằng “nhiệm vụ này sẽ được hoàn thành”.

Nếu lạm phát giảm nhanh hơn dự kiến của Fed trong vài tháng tới, các nhà hoạch định chính sách sẽ có thể dễ thở hơn. Ảnh: Jim Urquhart | Reuters.

Tuy nhiên, một nghiên cứu công bố trong sự kiện này cảnh báo, các nhà hoạch định chính sách không thể tự giải quyết vấn đề này, và thậm chí còn làm cho tình hình trở nên phức tạp hơn với các đợt tăng mạnh lãi suất.

Trong bối cảnh hiện nay, lạm phát tại Mỹ chạm đỉnh bắt nguồn từ gói hỗ trợ tài khoá mà chính phủ nước này áp dụng để đối phó với cuộc khủng hoảng Covid-19 hơn hai năm trước. Vì vậy, theo nhà nghiên cứu Francesco Bianchi thuộc Đại học Johns Hopkins và Leonardo Melosi của Fed Chicago, tăng lãi suất là chưa đủ để kéo giảm lạm phát.

Các chuyên gia này nhận định: “Các biện pháp can thiệp tài khóa gần đây nhằm đối phó với đại dịch Covid-19 về cơ bản giúp đẩy nhanh quá trình phục hồi nền kinh tế, nhưng đồng thời, đẩy lạm phát tài khoá đi lên. Và lạm phát tài khóa không thể được giải quyết bằng việc siết chính sách tiền tệ”.

Do đó, “chỉ khi nào chính phủ Mỹ xây dựng được các kế hoạch tài khóa đủ tin cậy để ổn định vấn đề nợ công, Fed mới có thể thành công kéo giảm lạm phát”, họ bổ sung. Bài viết gợi ý rằng, nếu như chính phủ không giảm chi tiêu tài khóa, các đợt tăng lãi suất sẽ chỉ khiến cho chi phí các khoản vay trở nên đắt đỏ hơn và đẩy kỳ vọng lạm phát lên cao hơn.

Kỳ vọng đóng vai trò quan trọng

Trong bài phát biểu của mình, Powell đã chỉ ra ba điểm cốt lõi hình thành nên quan điểm của ông ở thời điểm hiện tại. Đầu tiên, Fed là cơ quan chịu trách nhiệm chính về nhiệm vụ ổn định giá cả. Thứ hai, kỳ vọng của công chúng đóng vai trò quan trọng trong cuộc chiến chống lạm phát. Và cuối cùng, ngân hàng trung ương không thể từ bỏ con đường đã vạch ra trước đó.

Mặc dù đồng ý với khía cạnh kỳ vọng lạm phát của người tiêu dùng, hai nhà nghiên cứu Bianchi và Melosi nhấn mạnh, cam kết từ Fed là chưa đủ. Nợ liên bang hiện ở ngưỡng cao và việc chính phủ tiếp tục gia tăng chi tiêu sẽ khiến người dân tin rằng lạm phát sẽ tiếp tục neo cao.

Thực tế, Quốc hội Mỹ đã chi khoảng 4.500 tỷ USD cho các chương trình liên quan đến Covid, theo trang USAspend.gov. Những khoản chi này dẫn đến thâm hụt ngân sách 3.100 tỷ USD vào năm 2020, 2.800 tỷ USD vào năm 2021 và 726 tỷ USD trong 10 tháng đầu năm 2022.

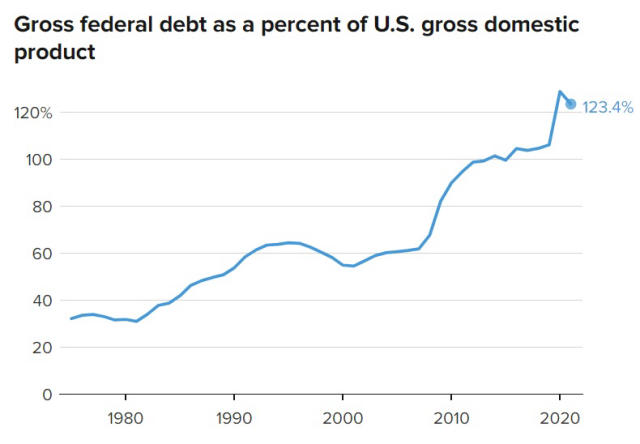

Do đó, nợ liên bang hiện ở mức khoảng 123% GDP, giảm nhẹ so với kỷ lục 128% vào năm 2020, nhưng vẫn ở mức rất cao so với số liệu ghi nhận từ năm 1946 (sau Thế chiến II) đến nay.

Nợ liên bang của Mỹ đang ở mức khoảng 123% GDP. Ảnh: CNBC.

“Khi tình trạng mất cân đối tài khóa lớn và độ tin cậy của các kế hoạch tài khóa suy yếu, cơ quan quản lý tiền tệ (trong trường hợp này là Fed) ngày càng khó ổn định lạm phát xoay quanh ngưỡng mục tiêu mong muốn”, tài liệu cũng nêu rõ.

Hơn nữa, nghiên cứu cho thấy nếu Fed tiếp tục tăng lãi suất, tình hình có thể trở nên tồi tệ hơn. Bởi lãi suất tăng đồng nghĩa với việc chính phủ phải chi trả nhiều hơn cho khoản nợ liên bang trị giá 30.800 tỷ USD hiện nay.

Trong năm nay, Fed đã tăng lãi suất 2,25%, khiến lợi suất trái phiếu kho bạc đã tăng vọt. Trong quý thứ II, lãi phải trả cho tổng số nợ đạt kỷ lục 599 tỷ USD.

“Một vòng luẩn quẩn”

Bài viết cũng cảnh báo, nếu không có các chính sách tài khóa chặt chẽ hơn, “một vòng luẩn quẩn gồm lãi suất danh nghĩa tăng, lạm phát cao, kinh tế đình trệ và gánh nặng nợ nần sẽ phát sinh”.

Trong phát biểu của mình, ông Powell cho biết Fed đang làm tất cả những gì có thể để tránh một kịch bản tương tự như những năm 60 và 70 của thế kỷ trước, khi chi tiêu chính phủ tăng nhưng Fed lại chần chừ không nâng lãi suất, dẫn đến hiện tượng lạm phát đình đốn trong nhiều năm.

Tình trạng đó kéo dài cho đến khi Paul Volcker, Chủ tịch Fed khi đó, mạnh tay thực hiện nhiều đợt tăng lãi suất, kéo nền kinh tế vào một cuộc suy thoái sâu và giúp kiềm chế lạm phát trong 40 năm tiếp theo.

“Liệu áp lực lạm phát có kéo dài như những năm 1960 và 1970? Nghiên cứu của chúng tôi chỉ ra rằng hiện tượng lạm phát dai dẳng tương tự có thể xuất hiện trong những năm tới,” Bianchi và Melosi viết.

“Nguy cơ lạm phát cao kéo dài của kinh tế Mỹ ngày nay liên quan nhiều tới nợ công lớn và mức độ tin cậy của khung tài khóa suy yếu. Do đó, những biện pháp được áp dụng để đánh bại ‘Đại lạm phát” vào đầu những năm 80 có thể không còn hiệu quả ở thời điểm hiện tại”, bài nghiên cứu lập luận.

Nhìn chung, lạm phát hạ nhiệt phần nào trong tháng 7 do giá xăng đi xuống nhưng đã kịp lan rộng trong nền kinh tế từ trước đó, đặc biệt là chi phí thực phẩm và nhà ở.

Tuy nhiên, các chuyên gia kinh tế kỳ vọng một số yếu tố sẽ kết hợp với nhau giúp kéo giảm lạm phát, hỗ trợ Fed đạt được mục tiêu của mình.

“Tỷ suất lợi nhuận được dự báo giảm, từ đó gây áp lực giảm mạnh lên lạm phát. Nếu lạm phát giảm nhanh hơn dự kiến của Fed trong vài tháng tới, các nhà hoạch định chính sách sẽ có thể dễ thở hơn”, theo Ian Shepherdson, Kinh tế trưởng tại Pantheon Macroeconomics.

Bianchi và Melosi nhấn mạnh các đợt tăng lãi suất là cần thiết để kéo giảm lạm phát. Bài viết của họ cũng đặt ra câu hỏi: Nếu như Fed tăng lãi suất sớm hơn, sau khi dành phần lớn thời gian của năm 2021 để nhận định rằng lạm phát chỉ là “nhất thời” và không chuẩn bị lộ trình chính sách cụ thể, chuyện gì sẽ xảy ra?

Để lại một phản hồi