Tiềm năng dài hạn nhìn từ cung – cầu

Agriseco Research cho rằng có nhiều cơ hội cho ngành bất động sản KCN khi cung – cầu ổn định. Về phía cầu, đội ngũ phân tích cho rằng tỷ lệ lấp đầy và giá thuê đất KCN sẽ tiếp tục tăng và duy trì mặt bằng cao, đặc biệt là các khu vực vùng ven trung tâm vị trí thuận lợi sẽ tăng khoảng 8-13% so với cùng kỳ. Điều này là do tỷ lệ lấp đầy trên 80%, chi phí đền bù, đầu tư và nhu cầu thuê đất đều tăng lên.

Thứ hai, nhu cầu cho thuê nhà kho/xưởng xây sẵn tiếp tục tăng, cụ thể là nhu cầu thuê của các doanh nghiệp ngành hậu cần, logictics tăng cao mở ra lợi thế cho các doanh nghiệp KCN có vị trí thuận tiện giao thương, có sẵn nhà xưởng, kho vận. Bên cạnh đó, giá thuê và tỷ lệ lấp đầy ổn định cũng là yếu tố tích cực cho ngành.

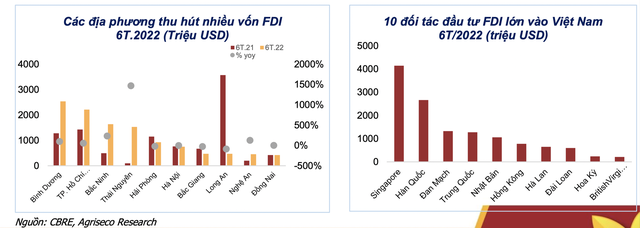

Thứ ba, Việt Nam duy trì vụ thế thu hút FDI trong khu vực Châu Á. Mặc dù nửa đầu năm, tổng vốn FDI đăng ký đạt 14,03 tỷ USD, giảm 8,1%, vốn thực hiện có mức tăng trưởng cao nhất trong 5 năm trở lại. Các dự án tiêu biểu như dự án tăng vốn đầu tư tại VSIP Bắc Ninh, Samsung Electro-Mechanics, dự án đầu tư nhà máy Carbon Lego, Pandora. Đây là minh chứng thể hiện niềm tin về sự phát triển các KCN tại Việt Nam trong các năm tới.

Thứ tư, nhu cầu ảnh hưởng từ các sự kiện kinh tế – chính trị lớn. Agriseco Research cho rằng những căng thẳng Nga – Ukraine có thể giúp tăng vị thế môi trường đầu tư tại Việt Nam trên quốc tế. Mặt khác, sự kiện Hội nghị cấp cao ASEAN – Hoa Kỳ kỳ vọng thu hút dòng vốn từ Hoa Kỳ.

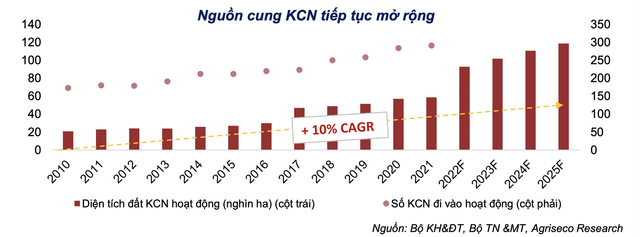

Về phía cung, đẩy mạnh quỹ đất đón đầu xu thế đầu tư.. Trong 10 năm tới, diện tích KCN dự kiến mở rộng lên 115 nghìn ha và 558 KCN với tốc độ trung bình khoảng 10%/năm tại các vùng Đông Nam Bộ, Bắc Trung Bộ và Duyên hải miền Trung (theo Quy hoạch phát triển đất giai đoạn 2021 – 2030 của Bộ TN &MT).

Nguồn cung tiếp tục gia tăng ở các khu vực khi Việt Nam có lợi thế lớn về quỹ đất KCN với vị trí đắc địa cho hoạt động giao thương kinh tế giúp thu hút dòng vốn đầu tư nước ngoài. Nguồn cung nhà kho/nhà xưởng xây sẵn dự báo sẽ tăng 34%/11% ở miền Bắc và 21%/14% phía Nam giai đoạn 2021 – 2023 khi nguồn cung đất công nghiệp ngày càng hạn chế.

Hiện nay, nhiều tỉnh thành cũng xây dựng các trung tâm logistics để thu hút thêm dòng vốn FDI như Long An, Hải Phòng, Quảng Ninh, Bắc Giang với vị trí gần cửa khẩu quốc tế, các cảng biển. Bên cạnh đó, nguồn cung còn được hỗ trợ bởi những chính sách của Chính Phủ như Chính sách phát triển, hoàn thiện hệ thống cơ sở hạ tầng thúc đẩy nguồn cung và NĐ35/2022/NĐ – CP kỳ vọng tạo tiền đề phát triển bền vững cho KCN.

Mức định giá chưa phản ánh hết tiềm năng của nhiều doanh nghiệp BDS KCN.

Từ những yếu tố thuận lợi trên, Agriseco Research cho rằng doanh thu và lợi nhuận sau thuế của doanh nghiệp BĐS KCN dự kiến sẽ tăng trưởng trên 10% nhờ nhu cầu FDI vào Việt Nam tăng 10%/năm và giá thuê đất KCN tại các tỉnh ven trung tâm có vị trí thuận lợi và hưởng lợi từ các dự án mở rộng hạ tầng giao thông kỳ vọng sẽ tiếp tục tăng từ 8 -13%/năm như Long An, Vũng Tàu, Đồng Nai, Bắc Ninh, Bắc Giang, Hải Phòng, Quảng Ninh. Bên cạnh đó, diện tích đất cho thuê tăng 10%/năm. Các khu công nghiệp dự kiến đi vào hoạt động trong 2 năm tới kỳ vọng sẽ thúc đẩy lợi nhuận doanh nghiệp.

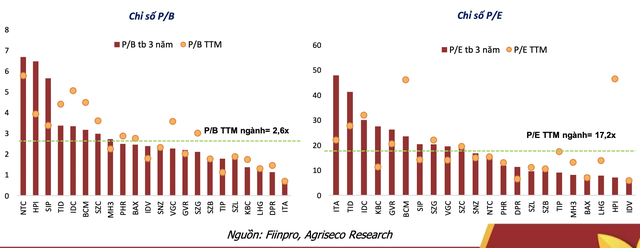

Về mặt bằng giá cổ phiếu, Agriseco Research đánh giá mức định giá các doanh nghiệp P/B và P/E trung bình ngành hiện tại lần lượt ở mức 2,6x và 17,2x, tương đương so với giai đoạn 2019 – 2021. Mặc dù các mức định giá này cao hơn so với lịch sự giao dịch các năm trước nhưng chủ yếu do kỳ vọng vào triển vọng dài hạn của ngành từ chiến tranh thương mại Mỹ – Trung và các Hiệp định Thương mại tự do.

Với mức định giá hợp lý cùng giá thuê dự kiến tăng 8-13%/năm và nhu cầu đầu tư lớn FDI, quy mô hạ tầng mở rộng, Agriseco Research nhận định mức định giá trên chưa phản ánh hết tiềm năng của ngành BĐS KCN. Thị trường vẫn còn nhiều cổ phiếu có dư địa phát triển khi P/B và P/E tương đối hấp dẫn và các hoạt động kinh doanh 3 năm gần đây tăng trưởng cao hơn so với kế hoạch ước tính.

Đội ngũ phân tích lựa chọn các cổ phiếu tiềm năng theo một số tiêu chí như (1) Doanh nghiệp có quỹ đất sẵn sàng cho thuê lớn tại các khu vực tiềm năng, hưởng lợi từ NĐ35/2022. Chỉ số P/B, P/E ở mức hợp lý so với trung bình ngành. (2) Doanh thu chưa thực hiện cao và các hoạt động kinh doanh có chuyển biến tích cực. (3) Kế hoạch kinh doanh năm 2022 khả quan.

Để lại một phản hồi