Kết thúc tháng 7/2022, chỉ số VN-index đã nỗ lực tăng 0,73% so với thời điểm cuối tháng 6 và chấm dứt chuỗi 3 tháng giảm điểm liên tiếp. Tháng 7 vừa qua cũng là mùa công bố BCTC quý 2 và 6 tháng đầu năm. Bên cạnh những con số lợi nhuận cao kỷ lục, tăng hàng chục lần so với cùng kỳ, thì thị trường cũng chứng kiến hàng chục doanh nghiệp lỗ đậm, thậm chí lỗ trên 100 tỷ đồng.

Bước sang tháng 8 năm 2022, báo cáo mới đây của đội ngũ phân tích Công ty chứng khoán Agribank (Agriseco Research) đánh giá thị trường vẫn đang nhiều triển vọng đầu tư. Theo số liệu của Fiintrade, lợi nhuận Quý 2 của các doanh nghiệp tăng gần 30% so với cùng kỳ; tăng trưởng GDP Quý 3 cũng được dự kiến sẽ ở mức cao trên 7% khi so sánh với nền thấp do ảnh hưởng của Covid năm 2021.

Theo Agriseco Research, những doanh nghiệp tiềm năng cần có kỳ vọng kết quả kinh doanh nửa cuối năm 2022 tăng trưởng tốt, định giá hấp dẫn, hoặc thuộc những ngành hưởng lợi từ các chính sách của Nhà nước như mở cửa nền kinh tế.

Nhóm ngân hàng ghi nhận kết quả kinh doanh tương đối khởi sắc trong nửa đầu năm, trong Top10 lợi nhuận cao nhất quý 2 thì có 7 đại diện của ngành ngân hàng, một cái tên tiêu biểu là Ngân hàng TMCP Đầu tư và Phát triển Việt Nam (mã chứng khoán: BID). Trong thời gian tới, Agriseco Research kỳ vọng sẽ được NHNN nới room tín dụng khi ngân hàng đã sử dụng gần hết hạn mức được cấp trong nửa đầu năm. Về Kế hoạch tăng vốn, BID dự kiến phát hành cổ phiếu trả cổ tức tỷ lệ 12% trong thời gian tới cùng việc sẽ chào bán thêm hơn 455 triệu cổ phiếu với tỷ lệ 9%(dự kiến trong 2 năm 2022-2023), điều này sẽ giúp ngân hàng bổ sung nguồn lực về vốn và cải thiện hệ số CAR.

Mặt khác, chất lượng tài sản của BID được cải thiện tích cực. Mặc dù tỷ lệ nợ xấu tăng nhẹ trong quý 2/2022 lên 1,04% từ mức 1,02% quý 1 nhưng vẫn ở mức thấp trong ngành. Cùng với đó, tỷ lệ bao phủ nợ xấu được nâng lên mức cao 279% từ mức 259% trong quý 1 sẽ tạo bộ đệm vững chắc về tài sản.

Tại nhóm bất động sản, CTCP Đầu tư Nam Long (mã chứng khoán: NLG) ghi nhận kết quả kinh doanh khả quan trong quý 2 với lợi nhuận sau thuế tăng gấp 3 lần cùng kỳ lên mức 192 tỷ đồng nhờ bàn giao 2 dự án Akari Bình Chánh và Southgate. Theo đánh giá của Agriseco Research, tiến độ bán hàng các dự án đang tích cực và dồn tích 3.500 tỷ đồng “của để dành” sẽ được kết chuyển thành doanh thu cho NLG trong các quý tiếp theo. Ngoài ra việc thoái vốn tại Paragon Đại Phước sẽ đem lại hơn 300 tỷ đồng lợi nhuận đột biến, dự kiến ghi nhận vào nửa sau năm 2022. Agriseco dự báo kết quả kinh doanh của NLG vẫn sẽ duy trì đà tăng trưởng trong 2 quý cuối năm.

Đồng thời, tài chính của Nam Long khá vững mạnh, số dư tiền mặt của NLG tại thời điểm cuối quý 2 đã tăng lên gần 4.000 tỷ đồng. Doanh nghiệp cũng vừa huy động thành công khoản 1.000 tỷ đồng trái phiếu với IFC (thành viên World Bank), cho thấy vị thế, tiềm năng của doanh nghiệp trong mắt đối tác quốc tế và khả năng huy động vốn linh hoạt trong bối cảnh thị trường vốn nội khó khăn.

Tương tự, Agriseco Research đánh giá lợi nhuận Công ty cổ phần Tập đoàn FPT (mã chứng khoán: FPT) sẽ tiếp tục tăng trưởng bền vững sẽ tạo động lực tăng 30% lợi nhuận cho cả năm 2022. Với kết quả kinh doanh luôn tăng trưởng trên 20%/năm và tỷ lệ trả cổ tức tiền mặt đều đặn 20% hàng năm, Agriseco Research đánh giá FPT sẽ vẫn là cơ hội đầu tư hấp dẫn trong trung và dài hạn, phù hợp với xu hướng phát triển số hóa, công nghệ thông tin 4.0 các năm tới.

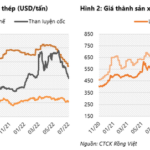

Trong khi đó, báo cáo cho rằng thông tin tiêu cực về kết quả kinh doanh trong quý 2 của CTCP Tập đoàn Hòa Phát (mã chứng khoán: HPG) đã phản ánh vào giá cổ phiếu. Kì vọng trong quý 3 kết quả kinh doanh sẽ phục hồi khi tiến độ đầu tư công trong nửa cuối năm được đẩy nhanh, đặc biệt là các đoạn cao tốc khu vực phía Nam sẽ giúp HPG cải thiện sản lượng bán hàng trong nước nửa cuối năm 2022. Thị phần thép xây dựng – một sản phẩm chính của HPG đứng đầu trong các nhà sản xuất, thường xuyên dao động trong khoảng 30-35% và lên tới gần 50% riêng tại khu vực phía Nam. Bên cạnh đó, HPG cũng đang tích cực triển khai việc bán hàng ở kênh xuất khẩu, thị phần thép xây dựng xuất khẩu của HPG là khoản 50%.

Bên cạnh đó, giá thép thanh và HRC có dầu hiệu phục hồi (5%) từ cuối tháng 7 trước những tin tức chính phủ Trung Quốc đang đưa ra những chính sách hỗ trợ các doanh nghiệp bất động sản và người mua nhà. Nhờ vậy, kì vọng rằng giá thép và sản lượng tiêu thụ thép sẽ dần phục hồi khi thị trường BĐS tại Trung Quốc ấm lên.

Giá cổ phiếu HPG đã giảm tới 50% kể từ vùng đỉnh thiết lập trong nửa cuối năm 2021, tương đương P/B hiện là 1,3x – mức P/B thấp nhất được ghi nhận kể từ khi đưa dự án Dung Quất 1 vào vận hành chính thức từ năm 2020.

Ngành hàng không vẫn là nhóm chịu tác động nặng nề từ ảnh hưởng của dịch bệnh, nhiều khoản lỗ trăm tỷ ghi nhận tại các doanh nghiệp trong ngành này. Đối với Tổng Công ty Hàng không Việt Nam – CTCP (mã chứng khoán: HVN), Agriseco kỳ vọng kết quả từ quý 3 sẽ khởi sắc hơn nhờ sản lượng khách nội địa tăng mạnh trong mùa cao điểm du lịch sẽ hỗ trợ lợi nhuận phục hồi. Theo chia sẻ từ ban lãnh đạo, HVN đã bắt đầu ghi nhận lãi từ vận tải hành khách nhờ sản lượng khách nội địa tăng cao, đồng thời ban lãnh đạo cũng kỳ vọng sản lượng tháng 8 sẽ tiếp tục khả quan;

Đồng thời, việc tăng tần suất bay cho các đường bay quốc tế giữa Việt Nam đi tới Úc, Nhật Bản, Hàn Quốc,… sẽ giúp thúc đẩy doanh thu của HVN từ quý 3. Theo Cục Hàng không Việt Nam, hoạt động tại các tuyến bay quốc tế mới chỉ khôi phục về mức 40% so với trước dịch – do đó dư địa hồi phục doanh thu của HVN còn tương đối lớn. Mặt khác, giá xăng dầu đang có dấu hiệu hạ nhiệt. Với việc nhiên liệu chiếm từ 30%-40% chi phí mỗi chuyến bay, do đó việc giá nhiên liệu bắt đầu điều chỉnh giảm sẽ hỗ trợ đáng kể vào lợi nhuận của HVN trong các quý tới.

Đặc biệt, HVN đang đẩy nhanh quá trình tái cơ cấu tại các công ty con không hiệu quả, dự kiến sẽ hoàn tất quá trình thoái vốn tại Pacific Airlines trong thời gian ngắn. Agriseco kỳ vọng việc thoái bớt vốn tại các công ty không hiệu quả có thể giúp HVN lấy lại được LNST dương vào cuối năm nay và giúp HVN giảm bớt gánh nặng về chi phí tài chính.

Đối với mảng năng lượng, cụ thể là CTCP Tập đoàn PC1 (mã chứng khoán: PC1), báo cáo cho rằng mảng vận hành năng lượng dự kiến tiếp tục ghi nhận các kết quả tích cực trong quý 3. Dự báo nền nhiệt thấp và lượng mưa cao hơn trung bình nhiều năm, do đó kỳ vọng KQKD các nhà máy thủy điện của PC1 có thể sẽ tiếp tục khả quan. Đối với lĩnh vực điện gió, ban lãnh đạo PC1 cho biết các nhà máy điện gió đang hoạt động vượt công suất 5-10% – đây là tín hiệu tích cực khi cả 3 nhà máy của PC1 mới vận hành từ cuối tháng 10/2021.

Bên cạnh đó, bước tiến vào lĩnh vực khu công nghiệp sẽ giúp PC1 tận dụng thế mạnh sẵn có. Mỏ khoáng sản Tấn Phát cũng dự kiến sẽ mang lại doanh thu và lợi nhuận khả quan kể từ năm 2023. Hiện tại, với mức giá bán niken trên sàn giao dịch hàng hóa London (LME) là khoảng 20.000 – 21.000 USD/tấn, PC1 kỳ vọng biên lợi nhuận ròng từ dự án này thu về khoảng 30%/năm.

Trong khi đó, giá nguyên liệu hạt nhựa PVC suy giảm có thể giúp CTCP Nhựa Thiếu niên Tiền Phong (mã chứng khoán: NTP) cải thiện biên lợi nhuận khi chi phí hạt nhựa chiếm khoảng 70% chi phí sản xuất. Giá hạt nhựa giảm sẽ giúp cải thiện biên LN gộp lên đáng kể. Trong quý 2 năm 2022 vừa qua, biên LN gộp đã cải thiện lên lại mức 28,5% và tiếp tục được kỳ vọng cải thiện trong các quý sau đó.

Đại gia ngành ô tô là Tổng Công ty Máy động lực và Máy nông nghiệp Việt Nam – CTCP (mã chứng khoán: VEA), kết quả kinh doanh được đóng góp phần lớn bởi hoạt động kinh doanh xe máy và ô tô tại Việt Nam, bao gồm Honda Việt Nam, Toyota Việt Nam và Ford Việt Nam. Theo Agriseco, mảng xe máy được kỳ vọng phục hồi mạnh trong quý 3 trên mức nền thấp cùng kỳ. Còn mảng ô tô còn nhiều triển vọng khi thu nhập của người dân Việt Nam đang tăng nhanh và tỷ lệ sở hữu ô tô còn rất thấp so với khu vực và thế giới.

Agriseco Research cho rằng, tình trạng thiếu linh kiện được có thể được cải thiện từ quý 3 khi các quốc gia láng giềng dừng lệnh phong tỏa. Đặc biệt với một mức nền thấp của quý 3/2021 khi bị ảnh hưởng bởi đợt bùng phát dịch Covid tại Việt Nam, LNST của VEA đã sụt giảm hơn 50%, VEA kỳ vọng sẽ có tăng trưởng đột biến trong quý 3 năm nay.

Đồng thời, VEA sở hữu lượng tiền mặt dồi dào với hơn 14.500 tỷ đồng tiền, tương đương tiền và các khoản đầu tư nắm giữ đến ngày đáo hạn, chiếm tỷ trọng hơn 50% tổng tài sản của doanh nghiệp, trong khi đó, tỷ lệ vay nợ của VEA rất thấp. Trong bối cảnh mặt bằng lãi suất có thể tăng lên trong thời gian tới, VEA với lượng tiền mặt rất lớn đang sở hữu có thể được hưởng lợi từ xu hướng này. Đồng thời, VEA cũng thực hiện trả cổ tức rất đều đặn với tỷ suất cổ tức khá hấp dẫn khoảng 10%/năm.

https://babfx.com/trien-vong-ket-qua-kinh-doanh-nhieu-doanh-nghiep-co-the-tang-truong-dot-bien-trong-quy-3-va-nua-cuoi-nam-2022-20220802163519591.chn

Để lại một phản hồi