Bamboo Capital (BCG) vừa thông qua kế hoạch phát hành hơn 266,7 triệu cổ phiếu cho các cổ đông hiện hữu với tỷ lệ 2:1 (sở hữu 100 cổ phiếu sẽ được mua thêm 50 cổ phiếu mới). Mục đích nhằm nâng cao năng lực về vốn, tương xứng với tổng giá trị tài sản hiện tại của Công ty; song song bổ sung nguồn vốn nhằm phục vụ hoạt động SXKD.

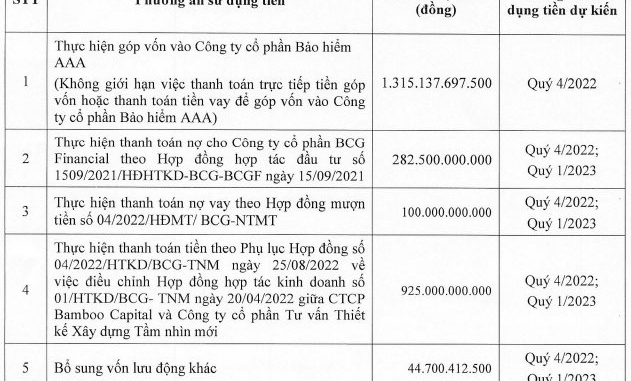

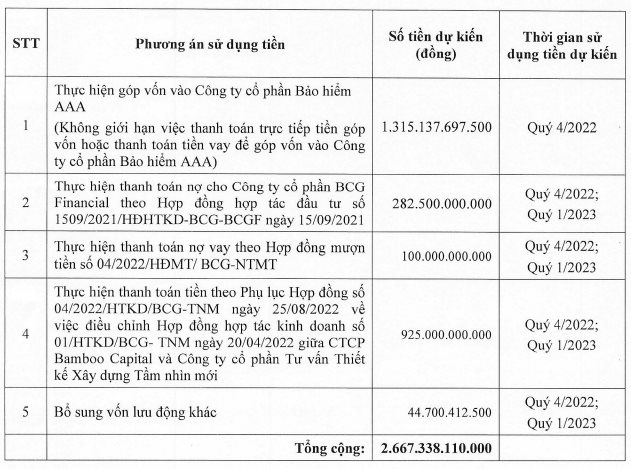

Giá chào bán là 10.000 đồng/cp, tổng số tiền thu được dự kiến là hơn 2.667 tỷ đồng. Phần lớn tiền huy động với hơn 1.315 tỷ sẽ được BCG góp vốn vào CTCP Bảo hiểm AAA. Ngoài ra, Công ty cũng dự chi 925 tỷ thanh toán hợp đồng kinh doanh với Thiết kế Xây dựng Tầm nhìn mới, hơn 282 tỷ đồng thanh toán nợ cho BCG Financial…

Thời gian thực hiện dự kiến quý 4/2022. Nếu thành công, vốn điều lệ BCG dự tăng từ mức 5.335 tỷ hiện nay lên hơn 8.000 tỷ đồng.

Đóng cửa phiên giao dịch 30/09/2022, giá cổ phiếu BCG là 12.300 đồng.

Riêng với AAA, sau khi mua lại theo lãnh đạo thì BCG đang thực hiện tái cơ cấu và mở rộng hoạt động với một kế hoạch tham vọng là đạt tốc độ tăng trưởng doanh thu gấp 10 lần.

Định hướng, AAA sẽ trở thành công ty thành viên có đóng góp lớn vào doanh thu cũng như lợi nhuận của Tập đoàn. Tuy nhiên việc này cần có thời gian 1-2 năm để thực hiện tái cơ cấu AAA, ông Phạm Minh Tuấn – Phó Chủ tịch HĐQT BCG – chia sẻ hồi cuối năm 2021.

Trở lại với phương án phát hành, cổ phần do cổ đông hiện hữu mua theo quyền mua sẽ được tự do chuyển nhượng, số cổ phần được phân phối lại (không đăng ký mua lúc đầu) sẽ bị hạn chế chuyển nhượng trong vòng 1 năm kể từ ngày phát hành.

Bên cạnh đợt phát hành này, Công ty cũng dự kiến phát hành 250 triệu cổ phiếu theo hình thức bán đấu giá cổ phần. Giá khởi điểm bằng tối thiểu 70% giá tham chiếu bình quân của 30 ngày giao dịch liên tiếp trên thị trường chứng khoán của cổ phiếu BCG tính đến ngày HĐQT công ty ra quyết định chào bán.

Năm 2022, sau khi hoàn thành hai đợt chào bán trên và các đợt phát hành cổ phiếu trả cổ tức năm 2021, phát hành cổ phiếu thưởng theo chương trình ESOP, số lượng cổ phiếu lưu hành của công ty sẽ tăng từ 503 triệu cổ phiếu lên 1.050 triệu cổ phiếu, tương đương vốn điều lệ 10.500 tỷ đồng.

Cuối năm 2019, vốn điều lệ của Bamboo Capital chỉ 1.080 tỷ đồng. Như vậy, từ năm 2019 đến nay, Bamboo Capital đã liên tục phát hành cổ phiếu thông qua nhiều hình thức từ phát hành riêng lẻ, phát hành cho cổ đông hiện hữu, ESOP, trả cổ tức bằng cổ phiếu, chuyển đổi trái phiếu… và huy động gần 9.500 tỷ đồng từ TTCK.

Để lại một phản hồi