Tỷ giá đang gây áp lực lên dòng vốn ngoại rút ròng trên thị trường chứng khoán.

Năm 2022, các thị trường trong ASEAN đã hút ròng trở lại, nhưng Việt Nam vẫn đang bị rút ròng 57 triệu USD (trong 9 tháng đầu năm) – đưa tỷ lệ sở hữu của khối ngoại giảm từ 20% xuống 15%. Trong khi 8 tháng đầu năm, động thái của khối ngoại lại rất tích cực, liên tục giữ vị thế mua ròng với giá trị tương ứng 3.806 tỷ đồng. Động thái bán ròng trong tháng 9/2022 đã thay đổi toàn bộ cục diện khối ngoại từ mua ròng sang bán ròng nhẹ.

Năm 2021, thị trường Việt Nam tăng mạnh, nhưng khối ngoại vẫn rút ròng cực mạnh lên tới hàng tỷ USD, điều này chứng tỏ khi USD mạnh lên thì nhà đầu tư sẽ rút vốn chuyển về chính quốc, nhất là ở các thị trường mới nổi. Trong thời điểm hiện nay, đã xuất hiện thêm các yếu tố bất định từ rủi ro địa chính trị, USD tăng giá, khiến xu hướng rút ròng diễn ra mạnh hơn.

Thống kê cho thấy, tháng 9, hoạt động giải ngân thận trọng khiến dòng vốn ETF bị rút ròng tổng cộng 316 tỷ đồng. Luỹ kế 9 tháng, các quỹ ETF vẫn ghi nhận dòng vốn vào ròng gần 8.200 tỷ đồng, với đóng góp chủ yếu từ Fubon và VNDiamond.

Dòng tiền quỹ chủ động kém tích cực hơn, rút ròng hơn 440 tỷ đồng. Xu hướng này tương đồng với trên thế giới khi các quỹ cổ phiếu cũng đều giảm tỷ trọng trước bối cạnh rủi ro suy thoái khiến các nhà quản lý quỹ sẽ giảm thiểu vào các tài sản tài chính rủi ro. Kể từ đầu năm, các quỹ chủ động đã rút ròng tổng cộng khoảng 840 tỷ đồng.

Giao dịch khối ngoại đảo chiều bán ròng trên thị trường chứng khoán trong tháng 9, với tổng giá trị là 3.500 tỷ đồng, mức cao nhất kể từ tháng 3 năm nay.

Chia sẻ tại Hội nghị nhà đầu tư 2022 do VinaCapital tổ chức, ông Andy Ho cho biết, VND dự báo mất giá 4-5% so với USD. Con số này thấp so với các nước trong khu vực Đông Nam Á mất giá 10-12%, Euro giảm mạnh 20-30%. Thế nhưng, khi USD tăng mạnh, Việt Nam cũng sẽ khó tránh khỏi áp lực trả gốc và lãi vay của các doanh nghiệp vay bằng USD.

Nhiều doanh nghiệp ở Việt Nam, Trung Quốc hay Australia… nếu vay bằng USD phải tăng động lực tìm USD trả gốc, lãi vay. Việt Nam không có gì khác biệt, nước nào cũng bị mất giá đồng tiền. Số liệu thực tế cho thấy, trong năm 2022, quỹ dự phòng USD toàn cầu giảm 12% để xử lý nợ cho các khoản vay bằng USD.

Theo ông Andy Ho, giảm áp lực vay ngoại tệ, thì hoạt động kinh doanh của các doanh nghiệp cần có nguồn thu ngoại tệ. Các doanh nghiệp xuất khẩu thường vay ngắn hạn để bổ sung vốn lưu động, thì lãi suất vay bằng USD đang thấp hơn vay bằng VND. Với các doanh nghiệp không có đầu vào bằng ngoại tệ thì không nên vay ngoại tệ vì sẽ đối diện với rủi ro tiền VND mất giá, dẫn đến phải trả gốc lãi cao hơn.

Lãi suất huy động VND cao hơn sẽ khuyến khích USD chảy trở lại hệ thống ngân hàng

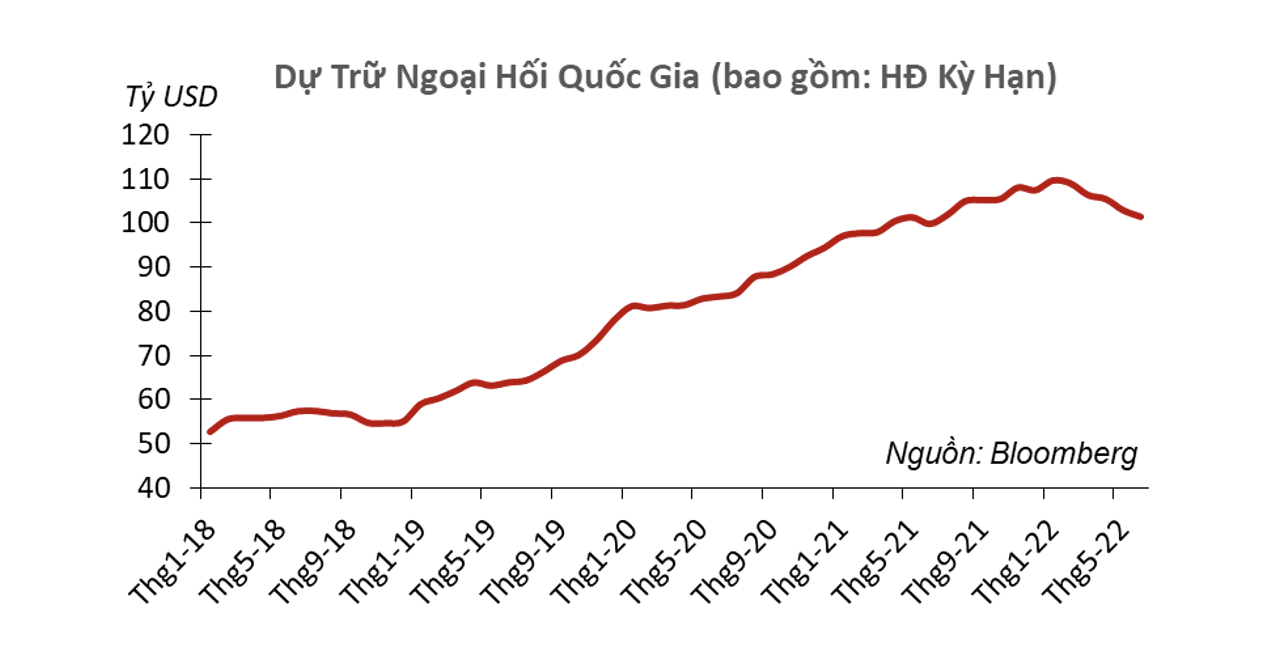

Kinh tế trưởng VinaCaital, ông Michael Kokalari cho biết, năm 2015, Ngân hàng Nhà nước bắt đầu ưu tiên duy trì tỷ giá USD/VND ổn định trong bối cảnh đồng nhân dân tệ của Trung Quốc giảm giá mạnh; Ngân hàng Nhà nước đã chuyển sang chế độ ngoại hối “neo thả nổi” vào thời điểm đó và bắt tay vào nỗ lực tích cực để tăng dự trữ ngoại hối của đất nước.

Theo ông Michael Kokalari, chính sách “VND ổn định” của Ngân hàng Nhà nước được lấy cảm hứng từ một chiến lược tương tự được các nhà hoạch định chính sách của Trung Quốc áp dụng vào cuối thập niên 1990 đầu thập niên 2000, trong thời gian đó, tỷ giá USD/NDT ổn định đã khuyến khích dòng vốn đầu tư vào Trung Quốc do các nhà đầu tư tin tưởng rằng họ có thể đầu tư vào Trung Quốc mà không có rủi ro bị lỗ do rủi ro giá tỷ giá hối đoái đối với các khoản đầu tư đó.

Năm 2022, VND mất giá gần 5% so với đầu năm, nhưng ông Michael Kokalari kỳ vọng sẽ ổn định quanh mức hiện tại trong năm nay do USD tiếp tục chảy vào Việt Nam thông qua dòng vốn FDI (khoảng 5% GDP), thông qua kiều hối (4%/GDP), và thặng dư thương mại của Việt Nam (~2%/GDP) và do các biện pháp can thiệp khéo léo của Ngân hàng Nhà nước vào thị trường tiền tệ.

Theo báo cáo, Ngân hàng Nhà nước đã chi hơn 12 tỷ USD dự trữ ngoại hối trong năm nay để ổn định VND, giảm tổng dự trữ xuống dưới 100 tỷ USD, đồng thời cam kết bán thêm khoảng 6 tỷ USD qua ngoại hối chuyển tiếp khi đáo hạn vào quý I và điều đó sẽ làm giảm dự trữ ngoại hối của đất nước đạt khoảng 90 tỷ USD – tương đương với giá trị nhập khẩu khoảng ba tháng (dự trữ ngoại hối của thị trường mới nổi ở châu Á đã giảm nhiều nhất trong năm nay, theo Standard Chartered).

Có suy đoán rằng, số USD mà Ngân hàng Nhà nước bán cho các ngân hàng thương mại cuối cùng được các doanh nghiệp trong nước sử dụng để trả các khoản vay bằng USD vì tiền trả lãi cho các khoản vay đó đang tăng lên khi Fed tăng lãi suất. Ngân hàng Nhà nước có dự trữ ngoại hối dồi dào để cho phép các doanh nghiệp khu vực tư nhân ở Việt Nam trả các khoản nợ bằng USD và có một lượng USD bổ sung đáng kể ở Việt Nam bên ngoài hệ thống tài chính chính thức.

Ông Michael Kokalari cho biết, dự trữ ngoại hối của đất nước đạt đỉnh ở mức 30% GDP vào cuối năm 2021 và một số nhà kinh tế am hiểu đã đưa ra ước tính “kỷ lục” rằng lượng USD ở Việt Nam nằm ngoài hệ thống ngân hàng có thể trên 20%/GDP. Nợ nước ngoài của Việt Nam được báo cáo là khoảng 30%/GDP, nhưng VinaCapital hiểu rằng, khoảng một nửa trong số này là do Chính phủ nợ Ngân hàng Thế giới (WB), Ngân hàng Phát triển châu Á (ADB) và các tổ chức tài chính phát triển quốc tế khác.

Cuối cùng, lãi suất huy động VND cao hơn sẽ khuyến khích USD chảy trở lại hệ thống ngân hàng, điều này cuối cùng sẽ giúp Ngân hàng Nhà nước xây dựng lại quỹ dự trữ ngoại hối. Nhiều ngân hàng hàng đầu Việt Nam hiện đưa ra mức lãi suất huy động kỳ hạn một năm trên 8%, mà một số người gửi tiết kiệm coi đây là một giải pháp thay thế hấp dẫn để chuyển tiền gửi tiết kiệm vào thay vì thị trường chứng khoán.

Để lại một phản hồi