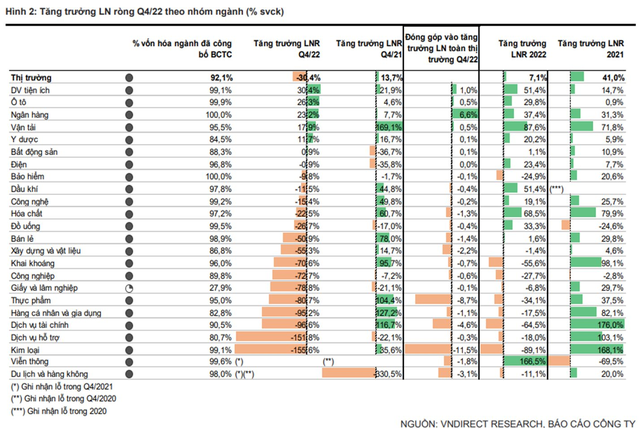

Tính đến ngày 03/02, có 995 công ty niêm yết trên ba sàn chứng khoán, chiếm 92,1% vốn hóa thị trường, đã công bố KQKD Q4/22.

Lợi nhuận ngành thực phẩm giảm 80,7% do Masan, ngành chứng khoán giảm gần 100%

Theo ước tính của Vndirect, tổng lợi nhuận ròng Q4/2022 của các công ty niêm yết trên 3 sàn (HOSE, HNX, UPCOM) giảm 30,4% so với cùng kỳ, mức giảm lớn nhất kể từ khi dịch Covid-19 bùng phát, kéo tăng trưởng lợi nhuận ròng của thị trường năm 2022 xuống chỉ còn 7,1%.

Trong đó, lợi nhuận ròng quý 4 của các nhà sản xuất thép niêm yết giảm sâu 155,6% so với cùng kỳ do suy giảm sản lượng tiêu thụ và biên lợi nhuận gộp giảm 1,8 điểm % so với quý 3.

Ngành Thực phẩm kéo dài xu hướng giảm với lợi nhuận ròng quý 4 giảm 80,7% so với cùng kỳ. Nguyên nhân khiến lợi nhuận ròng quý 4 của ngành Thực phẩm giảm mạnh là do lợi nhuận ròng Masan giảm 93,1% khi cùng kỳ năm trước ghi nhận khoản thu nhập bất thường đáng kể (~5.700 tỷ đồng).

Ngoài ra, các công ty chứng khoán tiếp tục ghi nhận lợi nhuận ròng sụt giảm mạnh 96,6% so với cùng kỳ trong quý 4 do thanh khoản thị trường chứng khoán giảm 58,4%. Các công ty Thép, Sản xuất thực phẩm và chứng khoán đã khiến tăng trưởng lợi nhuận toàn thị trường giảm 24,8 điểm % trong Q4/22.

Ngân hàng không phải là ngành tăng trưởng mạnh nhất

Ngược lại, lợi nhuận ròng các ngân hàng niêm yết tăng 23,2% so với cùng kỳ, nhờ đóng góp của VCB (+53,9%) và BID (+88,8%) do giảm chi phí dự phòng.

Ngành Dịch vụ Tiện ích ghi nhận mức tăng trưởng lợi nhuận ròng cao nhất toàn thị trường trong quý 4 (+30,4%). Trong đó, GAS là động lực chính, đóng góp 34,2 điểm % vào tăng trưởng lợi nhuận ròng của ngành.

Ngân hàng và Tiện ích cùng nhau đóng góp 7,6 điểm % vào tăng trưởng lợi nhuận ròng quý 4 của thị trường. Bên cạnh đó, bất chấp thời điểm khó khăn, lợi nhuận quý 4 của các doanh nghiệp BĐS vẫn tăng 0,9% so với cùng kỳ nhờ VIC và VRE.

Nhóm VN30 vững vàng trước sóng gió

Tính theo nhóm vốn hoá, lợi nhuận ròng quý 4 của nhóm vốn hóa vừa và nhỏ giảm mạnh lần lượt 64,8% svck và 83,3% so với cùng kỳ do nhu cầu xuất khẩu yếu, biên lợi nhuận sụt giảm và lỗ tỷ giá. Còn lợi nhuận ròng quý 4 của VN30 giảm 11,5%, tốt hơn so với của nhóm vốn hóa lớn (-18,4%). Nguyên nhân lợi nhuận của nhóm vốn hóa lớn sụt giảm nhiều hơn so với VN30 trong quý chủ yếu là do BSR (-44,2%), DPM (-30,2%) và DGC (-20,8%).

Tăng trưởng lợi nhuận ròng năm 2022 của VN30 tăng 4,9% so với cùng kỳ. Có 16 doanh nghiệp trong VN30 có tăng trưởng lợi nhuận ròng dương trong năm 2022, dẫn đầu là VRE (108%), BID (72%) và GAS (70%). N

guyên nhân vì VRE đã hoạt động bình thường trở lại trong năm 2022 so với việc đóng cửa/giãn cách xã hội vào năm 2021 do sự bùng phát của Covid-19, BIDV ghi nhận mức tăng trưởng lợi nhuận ròng cao trong năm 2022 nhờ giảm bớt chi phí trích lập dự phòng trong khi vẫn có mức tăng trưởng thu nhập lãi thuần vững chắc, GAS ghi nhận sản lượng tiêu thụ khí khô tăng 7,8% trong năm 2022 nhờ huy động điện khí phục hồi sau đại dịch và giá khí bùng nổ (giá dầu FO của Singapore tăng 30%).

Đáng chú ý, VIC ghi nhận lợi nhuận ròng trong năm 2022 là 8.352 tỷ đồng so với lỗ ròng 2.771 tỷ đồng trong năm 2021.

Ở chiều ngược lại, năm 2022, lợi nhuận ròng của HPG giảm mạnh 75% chủ yếu do than cốc đầu vào tăng gần 140% so với cùng kỳ trong năm 2022 và sản lượng tiêu thụ giảm 6,5% so với cùng kỳ trong bối cảnh thị trường BĐS gặp nhiều thách thức.

Masan giảm 58% khi năm 2021 ghi nhận lợi nhuận ròng ở mức cao(8.563 tỷ đồng) nhờ khoản thu nhập bất thường lớn (~5.700 tỷ đồng). PLX giảm 48% do phải tăng tỷ trọng nguồn nhập khẩu để đảm bảo xăng dầu cho thị trường trong nước trong 9 tháng đầu năm trong bối cảnh thị trường xăng dầu thế giới không thuận lợi và chi phí kinh doanh xăng dầu tăng cao.

Đáng chú ý, VJC ghi nhận khoản lỗ 2.172 tỷ đồng trong năm 2022 do không ghi nhận lợi nhuận từ Bán và Cho thuê lại; cũng như các khoản thu nhập tài chính khác như năm 2021 và giá nguyên liệu tăng cao.

Biên lợi nhuận gộp cải thiện, tỷ lệ đòn bẩy giảm

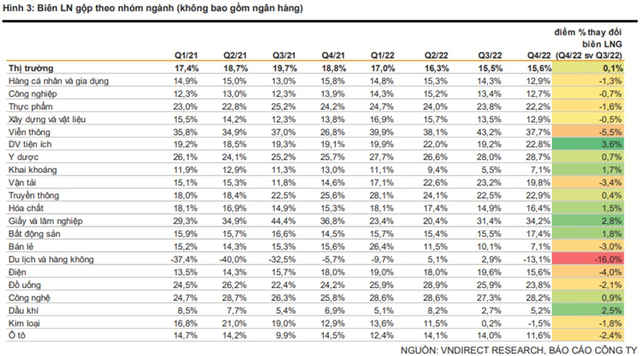

Theo ước tính của Vndirect, tỷ suất lợi nhuận gộp của thị trường (không bao gồm ngân hàng) trong quý 4 đã tăng lên 15,6% từ mức 15,5% trong quý 3/2022 với sự cải thiện lớn nhất đến từ ngành Dịch vụ tiện ích (+3,6 điểm %), Bất động sản (+2,8 điểm %) và Dầu khí (+2,5 điểm %).

Tỷ lệ đòn bẩy tài chính toàn thị trường (không bao gồm ngân hàng) đã kéo dài xu hướng giảm kể từ quý 1 là kết quả của việc mua lại trái phiếu doanh nghiệp và nhu cầu huy động vốn yếu do các doanh nghiệp có xu hướng trì hoãn việc mở rộng kinh doanh. Lãi suất cao cũng làm tăng chi phí vốn vay trung bình trên thị trường từ 5,8% lên 5,9% trong Q4/22.

Để lại một phản hồi