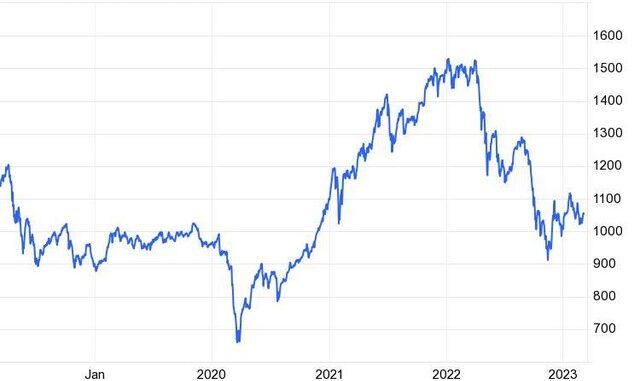

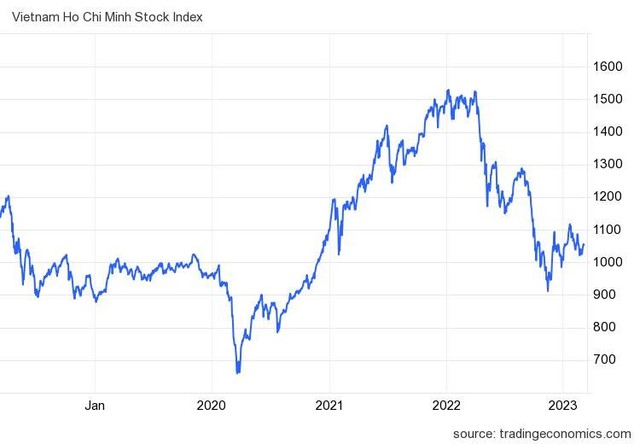

Sau thời gian ảm đạm, VN-Index ghi nhận sự phục hồi tích cực trong tuần vừa qua. Lực cầu tìm đến nhiều cổ phiếu vốn hoá lớn giúp VN-Index có 4 phiên tăng điểm tích cực. Dù áp lực điều chỉnh nhẹ xuất hiện trong phiên cuối tuần, song tính chung cả tuần xu hướng thị trường vẫn khá tích cực.

Kết thúc tuần giao dịch 6/3-10/3, VN-Index tăng 29 điểm, tương đương tăng 2,8% so với tuần trước để tiến lên 1.053 điểm. Thanh khoản thị trường tuần qua hồi phục với giá trị giao dịch bình quân 3 sàn tăng 13,4% lên mức 9.912 tỷ đồng/phiên.

Vậy diễn biến thị trường tuần tới sẽ thế nào? Chúng tôi đã trao đổi với một số chuyên gia tài chính về góc nhìn trong tuần giao dịch tới.

Xu hướng phục hồi chiếm thế chủ đạo

(Ông Đinh Quanh Hinh – Trưởng bộ phận vĩ mô và Chiến lược thị trường – Khối Phân Tích Chứng khoán VNDirect)

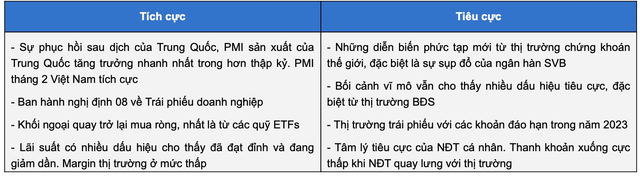

Thị trường vừa trải qua tuần giao dịch tích cực hơn dự báo nhờ xuất hiện một vài thông tin hỗ trợ. Việc Chính phủ ban hành nghị định 08 về trái phiếu doanh nghiệp vào cuối tuần trước giúp tháo gỡ một số nút thắt trên thị trường trái phiếu doanh nghiệp. Đón nhận thông tin này, dòng tiền đã đổ vào nhóm cổ phiếu bất động sản ngay từ đầu tuần và giúp các chỉ số chứng khoán khởi sắc.

Bên cạnh đó, thông tin về việc quỹ Fubon ETFs được chấp thuận tăng vốn và việc Trung Quốc đưa Việt Nam vào danh sách thí điểm mở cửa du lịch theo đoàn từ 15/3 đã củng cố thêm cho tâm lý tích cực của thị trường.

Tuần tới, thông tin quan trọng sẽ đến từ hoạt động tái cơ cấu danh mục của các quỹ ETFs ngoại là VNM ETF và FTSE ETF cũng như hoạt động giải ngân của quỹ Fubon ETFs sau khi gọi vốn thành công. Tôi kỳ vọng rằng dòng vốn ngoại sẽ mua ròng mạnh mẽ trong tuần tới và là yếu tố giữ nhịp cho thị trường. Theo ước tính, quỹ VNM ETF và Fubon ETF có thể mua ròng hơn 6.000 tỷ đồng trên TTCK Việt Nam trong 1-2 tuần tới.

Trong bối cảnh đó, chỉ số VN-Index có thể duy trì xu hướng phục hồi và hướng tới vùng cản cũ quanh 1.070-.1080 điểm . Trong quá trình đi lên thị trường có thể sẽ có những phiên rung lắc do tác động từ những lo ngại về việc Fed thắt chặt hơn chính sách tiền tệ trong cuộc họp tháng 3 tới đây.

Tuy vậy, xu hướng phục hồi sẽ vẫn là chủ đạo. Nhà đầu tư có thể xem xét nâng tỷ trọng cổ phiếu trong những nhịp điều chỉnh ngắn của thị trường. Ưu tiên giải ngân vào những nhóm cổ phiếu có câu chuyện hỗ trợ như được ETFs mua ròng giá trị lớn, Trung Quốc mở cửa và đầu tư công.

Chú ý những diễn mới từ thị trường thế giới

(Ông Bùi Văn Huy – Giám đốc Chi nhánh Chứng khoán DSC)

Nhìn vào bối cảnh ở thời điểm hiện tại có thể thấy ở cả trong và ngoài nước đều có những diễn biến vĩ mô tiêu cực nhất định, nhưng như nhiều lần đề cập, đây là đặc điểm bình thường tại vùng đáy vĩ mô. Trong nước, tâm lý đã có những sự cải thiện trước những động thái về chính sách và khối ngoại đã mua ròng trở lại.

Tuy nhiên một trong những yếu tố cần lưu tâm trong tuần tới là diễn biến thị trường thế giới, với việc sự kiện tại SVB có phải là hiện tượng cục bộ hay mang tính bất ổn hệ thống của ngành ngân hàng ở Mỹ? Tôi đã xem xét cẩn trọng và có thể thấy SVB là trường hợp cục bộ và là ví dụ điển hình cho việc quản lý không tốt Balance Sheet trong suy thoái, chứ không phải bất nguồn từ rủi ro hệ thống và khả năng thấp có thể gây nên một hiệu ứng dây chuyền.

Về vấn đề lãi suất, dù FED có quan điểm cứng rắn, song đó là điều rất bình thường ở thời điểm hiện tại. Bởi FED nói chung và ông Powell nói riêng đã rất nhiều lần “việt vị” khi nói về lạm phát trong năm 2022. Thái độ nghiêm túc và có phần thận trọng của họ ở thời điểm hiện tại không có gì đáng ngại.

Quan điểm cá nhân tôi cho rằng ảnh hưởng của FED đến thị trường ở đoạn này không còn quá quan trọng như năm 2022. Một cách đơn giản, như năm 2022, tăng 0,5% hay 0,75% ở vùng lãi suất 2-3% thì là rất nhiều. Nhưng hiện tại tăng 0,25% hay 0,5% ở vùng lãi suất quanh 5% thì mức độ áp phê đã giảm đi nhiều.

Có nhiều quan điểm cho rằng việc FED duy trì lãi suất cao sẽ khiến Việt Nam có có thể hạ lãi suất vì có thể ảnh hưởng đến tỷ giá. Điều này đúng phần nào, nhưng cần lưu ý tỷ lệ lạm phát Việt Nam hiện tại đang điểm kiếm soát khá tốt và thấp hơn so với Mỹ và nhiều quốc gia khác. Nói cách khác, theo Hiệu ứng Fisher quốc tế (international Fisher effect), nếu duy trì được lạm phát thấp thì việc lãi suất Việt Nam có ngang bằng hoặc thậm chí thấp hơn các quốc gia lớn trong ngắn hạn là điều không có gì bất thường.

Đặc biệt, động thái mua ròng trở lại là một dấu hiệu tích cực khi tiền nội thờ ơ. Fubon & Vaneck ETFs sẽ giải ngân mạnh trong tháng 3 và đó là yếu tố hỗ trợ. Khối ngoại mua ròng số lượng lớn giúp cung thị trường hiện tại co hẹp đáng kể.

Do đó, thị trường khả năng vẫn tiếp tục quá trình tích lũy trong biên với hỗ trợ quanh 1 . 020-1 . 030, kháng cự quanh 1 . 070-1 . 080 . Theo tôi, dù có rung lắc nhất định và thị trường biến động từng phiên theo các thông tin mới, nhưng xu hướng chung vẫn là tích lũy với việc nền giá chung của thị trường được xác lập . Diễn biến thị trường không quá tệ và có những cơ hội đầu tư với nhiều nhóm cụ thể.

Xác suất để VN-Index bật tăng sau đà tích lũy (TT tích lũy) hoặc tiếp tục kiểm tra lại các đường hỗ trợ (TT bán tháo) xảy ra là 50/50. Nhà đầu tư nên chuẩn bị sẵn vốn, và chiến thuật đầu tư phù hợp cho cả 2 trường hợp. Tuy nhiên, thị trường phân hóa là một tín hiệu tốt cho cả 2 kịch bản – tích lũy hay bán tháo. Chỉ báo cho thấy dòng tiền ngoài thị trường vẫn đang chờ đợi các cơ hội để giải ngân vào các cổ phiếu giá rẻ. Sự phân hóa của dòng tiền cho nhà đầu tư hy vọng rằng các cơ hội cụ thể vẫn tồn tại, thay vì tất cả các cổ phiếu đều có triển vọng bi quan theo chỉ số chung.

Với tầm nhìn trung hạn, tôi vẫn cho rằng năm 2023 là năm đánh dấu điểm xoay chiều của thị trường và bối cảnh vĩ mô. Thị trường chứng khoán có thể đi trước. Do đó, nhà đầu tư nên ưu tiên dịch chuyển dần sang nhóm các cổ phiếu chu kỳ, tiêu biểu và quen thuộc là “bank – chứng – thép”. Với ngành ngân hàng, trong ngắn hạn có thể chịu ảnh hưởng tâm lý từ sự kiện SVB và bảng cân đối kế toàn của các Ngân hàng cần được xem xét lại cẩn trọng.

Trong khoảng một tháng trở lại đây, diễn biến của chỉ số thị trường chung là tương đối giằng co. Tuy nhiên có một điểm tích cực dễ thấy đó là độ rộng dài hạn, dù còn bi quan nhưng không suy yếu thêm. Cụ thể hơn, tỷ trọng cổ phiếu có giá nằm trên giá MA200 đã tăng từ đầu năm 2023 đến nay dù thị trường chung có xu hướng giảm điểm. Đây là biểu hiện cho thấy nhiều nhóm cổ phiếu đã “dám” phân hóa, tăng trong bối cảnh thị trường xấu.

Cơ hội vẫn xuất hiện tại một số nhóm cổ phiếu

( Ông Đào Tuấn Trung – Giám đốc Phân tích Công ty chứng khoán Vietinbank )

Thị trường tuần qua đã giữ được ngưỡng hỗ trợ quanh 1.030 và có 4/5 phiên tăng điểm. Tuy nhiên, để khẳng định VN-Index đã xác lập xu hướng tăng ngắn hạn thì vẫn chưa đủ cơ sở. Xét về mặt vĩ mô, sắp tới sẽ diễn ra sự kiện tăng lãi suất của Fed, xác xuất tăng 50 điểm khá cao. Do đó nhiều nhà đầu tư đang bán ra các tài sản có rủi ro cao để giảm rủi ro và tìm kiếm giá trị trong các tài sản ít rủi ro hơn, chẳng hạn như trái phiếu với lợi suất hấp dẫn. Ngoài ra, việc SVB – nhà băng quản lý hàng trăm tỷ đô tại Mỹ chính thức phá sản cũng gây áp lực tâm lí lo ngại và sự tháo chạy trên dòng vốn đầu tư.

Hơn nữa, các chỉ số thế giới đã phản ứng với thông tin trên với việc điều chỉnh trong tuần qua và việc VN-Index chạy sau pha hoàn toàn có thể xảy ra. Tuy nhiên, vùng kháng cự 1.080 1.090 đang gây áp lực khá mạnh lên thị trường ở giai đoạn hiện tại. Với việc khan hiếm dòng tiền như hiện tại thì việc VN-Index chạm ngưỡng kháng cự rồi quay đầu khá cao. Cho nên, VN-Index trong diễn biến tích cực sẽ dao động sideway trong vùng 1.030-1.090.

Một điểm sáng là sau thời gian bán ròng thì khối ngoại đã quay trở lại mua ròng trong tuần này. Tuy nhiên, việc chuyển sang bán ròng trong 2 tuần trước đây của khối ngoại tuy là rất nhỏ so với giai đoạn mua ròng trước đó nhưng đã áp lực khá lớn lên chỉ số VN-Index. Điều đó cho thấy dòng tiền trong nước đang khá yếu, dòng tiền khối ngoại đang là động lức chính nâng đỡ thị trường. Bằng chứng là việc khối ngoại quay trở lại mua ròng trong tuần này đã nâng đỡ chỉ số VN-Index 28 điểm. Tới đây, quỹ Fubon dự kiến huy động thêm được gần 4000 tỷ trong đợt này, biến Fubon trở thành quỹ ETF lớn nhất Việt Nam ở thời điểm hiện tại. Đây được đánh giá đây là một tin tích cực cho thị trường.

Về nhóm ngành tiềm năng có thể quan sát trong thời điểm này, chuyên gia cho rằng nhóm cổ phiếu vật liệu xây dựng (xi măng, nhựa đường, thép, đá) và xây dựng hạ tầng sẽ có triển vọng tăng trưởng lớn nhờ vào quyết tâm của Chính phủ đẩy mạnh việc triển khai đầu tư công, trong đó đầu tư cho cơ sở hạ tầng chiếm khoảng 60% ngân sách trong kế hoạch đầu tư công 2021-2025. Các dự án trọng điểm bao gồm các dự án thành phần cao tốc Bắc Nam, sân bay Long Thành và các tuyến đường vành đai.

Ngoài ra, giá các nguyên vật liệu đầu vào quan trọng như dầu, than được dự báo sẽ giảm trong năm 2023 do tình hình suy thoái kinh tế toàn cầu và sản lượng cung ứng xăng dầu từ các quốc gia không thuộc OPEC được dự báo sẽ cao hơn dự kiến.

Nếu nhà đầu tư quan tâm đến cổ phiếu liên quan đến các lĩnh vực như hàng không, du lịch, xuất khẩu, v.v… thì có thể cân nhắc nhóm cổ phiếu này, bởi Trung Quốc đã nới lỏng các biện pháp phòng chống dịch Covid-19 và sự phục hồi của nền kinh tế Trung Quốc có thể tạo ra lợi thế cho các doanh nghiệp liên quan.

Để lại một phản hồi