Thị trường chứng khoán Việt Nam tiếp tục chuỗi ngày tăng điểm tích cực. Sắc xanh lan tỏa xuyên suốt phiên giao dịch đi kèm thanh khoản cải thiện rõ rệt. Đây đã là phiên thứ 8 tăng điểm liên tiếp của chỉ số chính, song VN-Index tăng điểm không quá khởi sắc, con số tuyệt đối ghi nhận trên dưới 3 điểm. Về độ rộng, toàn sàn ghi nhận 411 mã tăng giá áp đảo hơn so với 353 mã giảm điểm.

Kết thúc phiên giao dịch, VN-Index tăng 3,11 điểm (+0,29%) lên 1.059,44 điểm. HNX-Index tăng 0,36 điểm lên 205,95 điểm và UPCoM-Index giảm 0,24 điểm về 76,49 điểm.Thanh khoản trên HoSE khá tích cực với tổng giá trị giao dịch trên HoSE đạt 11.043 tỷ đồng; trong đó giá trị khớp lệnh đạt 9.656 tỷ đồng, tăng 32% so với phiên trước.

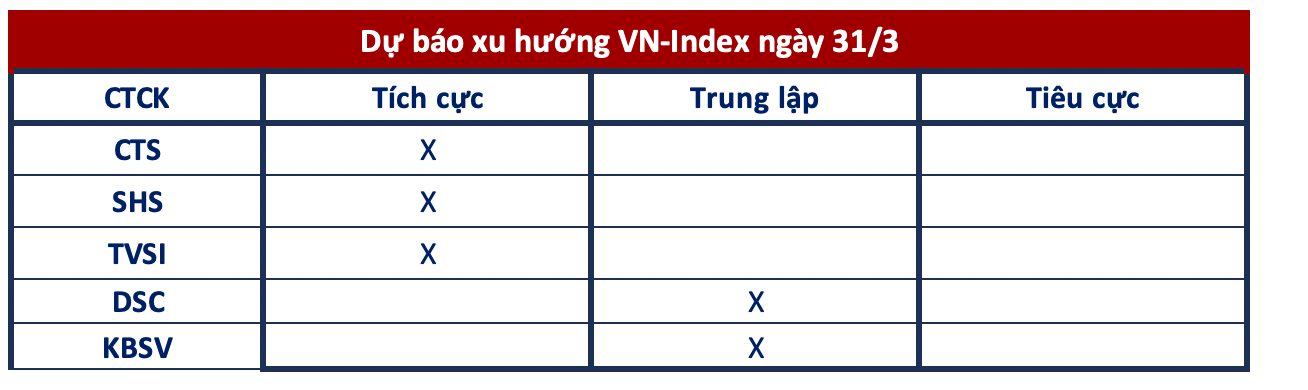

Tiếp tục xu hướng tăng

Chứng khoán Vietinbank (CTS)

Xét trong ngắn hạn T+3, sức mạnh tổng quan của chỉ số VN-Index ghi nhận duy trì diễn biến hồi phục và tăng điểm khả quan. Bên cạnh đó, các diễn biến dài hơn như T+10 hay T+20 cũng đang ghi nhận duy trì diễn biến đi lên tích cực.

Với dư địa hồi phục và tăng giá ngắn hạn nhìn chung vẫn đang được duy trì khá tốt, nhà đầu tư có thể duy trì tỷ trọng danh mục nắm giữ ở ngưỡng 45% cổ phiếu và 55% tiền mặt với kỳ vọng chỉ số VN-Index hướng tới vùng kháng cự 1.074 – 1.082 điểm.

Chứng khoán SHS

Thị trường đã hồi phục 8 phiên liên tiếp với biên độ tăng mỗi phiên liên tục duy trì ở mức thấp, tuy nhiên chuỗi tăng điểm dài ngày giúp VnIndex đang trở lại vận động trong kênh tăng ngắn hạn khá tin cậy. Xác suất VN-Index duy trì xu hướng tăng ngắn hạn để hướng tới khu vực 1.150 hoặc cao hơn tăng lên.

Với nhận định thị trường như trên, SHS cho rằng các nhà đầu tư ngắn hạn giai đoạn này vẫn có thể giải ngân đón đầu sóng hồi nhưng không nên đặt quá nhiều kỳ vọng, thị trường hiện tại vẫn phù hợp cho mục tiêu giải ngân đầu tư nắm giữ trung – dài hạn (đón đầu giai đoạn bùng nổ sau tích lũy), mục tiêu giải ngân đầu tư trung, dài hạn nên hướng tới các nhóm cổ phiếu đầu ngành, các cổ phiếu đang tích lũy và không bị điều chỉnh sâu, có kỳ vọng kết quả kinh doanh tiếp tục tăng trưởng trong năm nay.

Chứng khoán Tân Việt (TVSI)

VN-Index đóng cửa ở mức giá thấp nhất ngày, điều chỉnh từ kháng cự với thanh khoản gia tăng cho thấy áp lực chốt lời vẫn đang mạnh khi chỉ số chạm ngưỡng kháng cự trên ở quanh mốc 1.060 – 1.065 điểm. Mặc dù vậy, việc chỉ số vẫn duy trì đóng cửa tăng điểm so với phiên trước đó vẫn là tín hiệu rất tích cực.

Chỉ số sẽ lấp lại gap tăng giá và kiểm định lại ngưỡng bình quân 50 phiên trong từ 1 đến 2 phiên sắp tới. Xu hướng hiện tại của chỉ số vẫn đang là đi ngang nhưng đang có cơ hội chuyển sang tăng giá. Chỉ số cần vượt ngưỡng 1.065 điểm để xác nhận chuyển đổi xu hướng trong tuần tới.

Canh mua khi xuất hiện rung lắc

Chứng khoán DSC

Dù đã vượt qua vùng cản xu hướng bán kéo dài 2 tháng vừa qua, song bởi thông tin kém khả quan từ báo cáo kinh tế xã hội quý 1 khiến cho dòng tiền vẫn còn “e ngại” với vị thế mua lên chủ động. Rủi ro giảm điểm gia tăng nhưng không quá tiêu cực khi chỉ số vượt lên trên MA20. NĐT canh mua khi điều chỉnh tại ngưỡng 1.045 điểm khi rung lắc.

Tuy nhiên, NĐT không “mua hàng” mạnh tay trong nhịp rung lắc ngày mai. Chờ tín hiệu cân bằng trong phiên hàng về để xác nhận rủi ro giảm mạnh đã qua đi.

Chứng khoán KBSV

Việc xuất hiện mẫu nến đảo chiều sau khi chỉ số đã tiếp cận vùng cản quan trọng quanh 1.070 khiến rủi ro có phần tăng lên. Mặc dù VN-Index có thể sẽ còn nỗ lực hồi phục và thử thách vùng kháng cự trên trong những phiên kế tiếp, kịch bản đảo chiều cần được tính đến nếu tín hiệu suy yếu về cuối phiên lại tái diễn.

NĐT tiếp tục được khuyến nghị bán xoay vòng một phần tỷ trọng trading quanh ngưỡng cản đã đề cập và chỉ mở mua trở lại trong kịch bản VN-Index vượt cản thành công.

Để lại một phản hồi