Kể từ đầu năm đến nay, Nate Anderson đã khiến tài sản của 3 tỷ phú “bốc hơi” tổng cộng 99 tỷ USD.

Gautam Adani, Jack Dorsey, Carl Icahn. Đó là 3 người mà Nate Anderson đã nhắm đến. Chỉ trong vài tháng, tổng cộng tài sản của họ đã sụt giảm 99 tỷ USD, trong khi các công ty đại chúng do họ sáng lập bị “thổi bay” 173 tỷ USD giá trị vốn hóa.

Trong thời đại mà các nhà bán khống khác muốn lùi vào hậu trường để tránh những rắc rối như các vụ kiện, bị bán non hoặc bị chính phủ các nước điều tra thì ông chủ của Hindenburg Research lại ngày càng nổi tiếng.

Tháng 1, Hindenburg khiến thị trường tài chính quốc tế rúng động sau khi tấn công vào Adani Group – đế chế gồm 10 công ty niêm yết được điều hành bởi tỷ phú khi đó đang giàu thứ 4 thế giới và giàu nhất châu Á. “Lá cờ đầu” Adani Enterprises đã mất một nửa giá trị vốn hóa chỉ trong vài ngày.

Đến tháng 3, Anderson tấn công Block – startup hoạt động trong mảng thanh toán của tỷ phú Dorsey – và khiến cổ phiếu này giảm hơn 16% trong 1 tuần. Tháng 5, cổ phiếu của Icahn Enterprises giảm tổng cộng 59% sau báo cáo của Hindenburg.

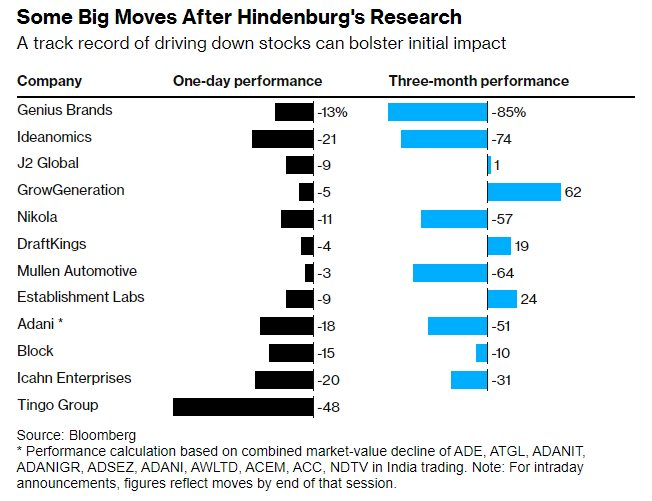

Những con số này thực sự là 1 bước tiến đối với Anderson. Kể từ năm 2020 đến nay, Hindenburg đã tấn công khoảng 30 công ty nhưng trung bình chỉ khiến cổ phiếu của họ giảm khoảng 15% trong ngày ngay sau khi báo cáo được tung ra.

Nhiều người trong ngành cho rằng Anderson đang “đùa với lửa”, có phải đối mặt với quá nhiều rủi ro như các vụ kiện dân sự, bị tấn công hoặc thậm chí bị bắt ở nước ngoài.

Báo cáo dài hàng trăm trang nhằm vào tỷ phú Ấn Độ Gautam Adani là thương vụ nổi tiếng nhất của Hindenburg. Thậm chí một số người trong ngành nói rằng nếu như Anderson già hơn khoảng 10 tuổi, anh sẽ không dám theo đuổi 1 vụ lớn đến vậy.

Hindenburg cáo buộc Gautam Adani là chủ mưu đứng sau “vụ lừa đảo lớn nhất trong lịch sử doanh nghiệp hiện đại”, buộc tội tập đoàn của ông gian lận kế toán và thao túng giá cổ phiếu. Mặc dù đã hồi phục, hiện cổ phiếu Adani Enterprises vẫn giảm 34% so với thời điểm đầu năm.

Theo đuổi những vụ bán khống ở bên ngoài nước Mỹ sẽ đem lại nhiều rủi ro hơn. Một số thị trường còn áp dụng lệnh cấm bán khống. Ở Ấn Độ, bôi nhọ danh dự của người khác có thể bị khép vào tội hình sự. Một số người lo ngại Anderson có thể bị khởi tố ở Ấn Độ, nhận lệnh truy nã đỏ của Interpol hay thậm chí là có thể tạo ra căng thẳng chính trị nếu xét đến mối quan hệ thân thiết giữa tỷ phú Adani và Thủ tướng Ấn Độ Narendra Modi.

Anderson đã chứng tỏ bản thân có đầy đủ những kỹ năng cần thiết để trở thành 1 nhà bán khống. Anh viết ra những báo cáo hấp dẫn, có tính thuyết phục cao và thường xuyên quảng bá chúng trên những nền tảng mạng xã hội thân thiện với các nhà đầu tư nhỏ lẻ (như Youtube). Để buộc tội Block, anh cắt ghép nhiều video clip để tạo thành 1 clip mà trong đó một loạt rapper cho biết họ thường sử dụng ứng dụng Cash App của Block để mua chất kích thích hoặc lừa đảo.

Block phản bác lại rằng những cáo buộc của Hindenburg là “không chính xác và gây hiểu nhầm”. Công ty sẽ làm việc với các cơ quan quản lý và có thể kiện Hindenburg ra tòa. So với thời điểm trước khi Hindenburg tung báo cáo, cổ phiếu Stock giảm 13%, trong khi những cổ phiếu cùng ngành trong chỉ số KBW Nasdaq Financial Technology tăng 15%.

Nhưng đó chưa phải là tất cả. Điều ngạc nhiên nhất là Anderson – 39 tuổi, đang điều hành công ty bán khống chỉ có khoảng hơn chục nhà nghiên cứu, được cho là chỉ kiếm được những khoản lợi nhuận khiêm tốn từ những thương vụ này.

Ví dụ, hôm 2/5, Hindenburg tung báo cáo cáo buộc Icahn Enterprises của tỷ phú Icahn đang thổi phồng giá trị tài sản. Sau 4 tuần cổ phiếu lao dốc, tài sản của Carl Icahn đã sụt giảm 17 tỷ USD. Tuy nhiên, theo dữ liệu từ S3 Partners, tổng cộng tất cả các nhà đầu tư đã bán khống cổ phiếu này trước khi báo cáo được tung ra chỉ thu về lợi nhuận khiêm tốn 56 triệu USD nếu như thoát vị thế đúng thời điểm. Con số này còn chưa tính đến chi phí thiết lập vị thế.

Trong vụ tấn công vào đế chế của tỷ phú Ấn Độ Gautam Adani, Anderson đã bán khống trái phiếu. Những người kỳ cựu trên thị trường này cho biết rất khó để xây dựng vị thế đủ lớn để kiếm được mức lợi nhuận cao. Khoản đặt cược chống lại Block thậm chí còn nhỏ hơn nữa.

Theo Ian Appel, giáo sư đang công tác ĐH Virginia và đã có nhiều năm nghiên cứu về các quỹ đầu cơ và giới bán khống, “nếu đã tạo dựng được thành tích, bạn sẽ xây dựng được uy tín và thị trường sẽ phản ứng mạnh với các động thái của bạn”.

Diễn biến của một số cổ phiếu mà Hindenburg đã bán khống trong 1 ngày và 3 tháng sau khi báo cáo được tung ra.

Báo cáo từ 1 nhà bán khống uy tín có thể khiến 1 cổ phiếu bước vào đợt giảm giá trước khi thị trường có thời gian để tranh luận về độ chính xác của báo cáo. Điều này khiến các nhà đầu tư, đặc biệt là những nhà đầu tư nhỏ lẻ không thể nhanh chóng phản ứng. Ngày càng có nhiều hơn các công ty và cổ đông lên tiếng phản đối giới bán khống. Lo ngại các hành vi bóp méo thị trường có thể xảy ra, những năm gần đây Bộ Tư pháp Mỹ đã siết chặt quy định quản lý hoạt động bán khống.

Trong bối cảnh đó, Anderson lại là người đi ngược xu hướng. Sau khi trải qua một số công việc trên phố Wall, anh cố gắng kiếm sống bằng cách cung cấp thông tin cho chương trình người thổi còi của Ủy ban chứng khoán Mỹ, hi vọng sẽ nhận được những khoản tiền thưởng hậu hĩnh từ các cuộc điều tra thành công. Tuy nhiên, Anderson vẫn không có được thu nhập như mong muốn.

Vì thế anh đã tung một số báo cáo lên mạng. Đến đầu năm 2020, tầm ảnh hưởng và danh tiếng của Hindenburg bắt đầu tăng lên. Dẫu vậy, số tiền vài triệu USD mà Anderson kiếm được từ các giao dịch là rất nhỏ so với tiêu chuẩn của các ông lớn trên phố Wall cũng như so với thiệt hại hàng tỷ USD mà các cổ đông phải chịu.

Thứ khiến bán khống trở thành cách rất khó để kiếm tiền là bản chất phức tạp của giao dịch này. Trong đó, nhà đầu tư sẽ bán cổ phiếu mà họ không sở hữu. Họ sẽ đi vay số cổ phiếu này với dự đoán trong tương lai giá sẽ giảm để họ có thể mua vào ở mức giá thấp hơn, trả nợ và kiếm lợi nhuận từ phần chênh lệch.

Lịch sử từng ghi nhận những thiên tài bán khống kiếm được cả tỷ USD từ kỹ thuật này. Tuy nhiên, trong những năm gần đây các công ty liên tục phản kháng, khiến các nhà bán khống rơi vào tình trạng short squeeze (bán non, tức giá tăng mạnh chứ không giảm như dự đoán, khiến bên bán khống phải vội vàng đóng vị thế), thậm chí bị kiện ra tòa.

Năm 2021, trên thị trường nổi lên cơn sốt cổ phiếu meme, những cổ phiếu được coi là “rác” vì có tình hình kinh doanh bết bát. Đã nổ ra 1 cuộc chiến giữa 1 bên là các nhà đầu tư nhỏ lẻ đông đảo và hung hãn tìm mọi cách để đẩy giá cổ phiếu lên cao và 1 bên là các nhà bán khống. Cuối cùng thì bên bán khống đã thua, dẫn đến thiệt hại hàng tỷ USD. Một số quỹ buộc phải đóng cửa vì thua lỗ quá lớn, ví dụ như Melvin Capital Management của Gabe Plotkin.

Tháng 6 vừa qua, một trong những nhà bán khống nổi tiếng nhất là Carson Block cũng rơi vào cảnh tương tự. Chiến dịch nhằm vào Chinool Therapeutics của Block ban đầu đã mang lại quả ngọt nhưng tình hình đảo ngược hoàn toàn sau khi Novartis đồng ý mua lại công ty này với giá 3,5 tỷ USD và khiến giá cổ phiếu tăng vọt.

Tham khảo Bloomberg

Để lại một phản hồi