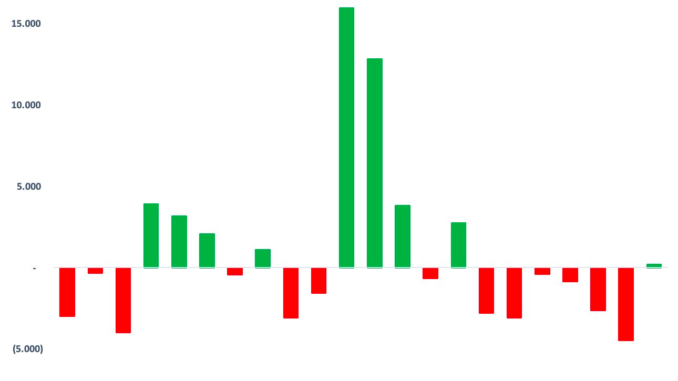

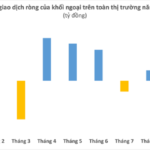

Nhịp điều chỉnh kéo dài gần một tháng qua đã lấy đi của VN-Index gần 120 điểm, tương ứng mức giảm hơn 9% kể từ đỉnh đạt được hồi đầu tháng 9. Đây là nhịp giảm mạnh nhất của thị trường chứng khoán Việt Nam kể từ đầu năm 2023 đến nay. Thông thường, khối ngoại sẽ không bỏ qua cơ hội để gom hàng nhưng đợt điều chỉnh lần này lại khác.

Lực đỡ của khối ngoại trong một tháng trở lại đây là khá yếu. Các phiên bán ròng mạnh xuất hiện dày đặc, thậm chí giá trị còn lên đến cả nghìn tỷ đồng. Chiều ngược lại, số phiên mua ròng chỉ “lác đác” với giá trị khiêm tốn hơn nhiều. Tính từ đầu tháng 9 đến nay, nhà đầu tư nước ngoài đã bán ròng đến gần 4.300 tỷ đồng trên HoSE.

Điều này trái ngược hoàn toàn với giai đoạn 2 tháng cuối năm ngoái khi dòng tiền ngoại “ồ ạt” đổ vào bắt đáy. Thời điểm đó, VN-Index rơi xuống vùng thấp nhất trong vòng 2 năm cùng mức định giá “rẻ” hiếm thấy. Lực đỡ của khối ngoại đóng vai trò quan trọng giúp thị trường hồi phục nhanh chóng. Vậy điều gì khiến khối ngoại không “mặn mà” gom hàng trong nhịp giảm mạnh lần này?

ETF bị rút vốn, quỹ chủ động hết dư địa giải ngân

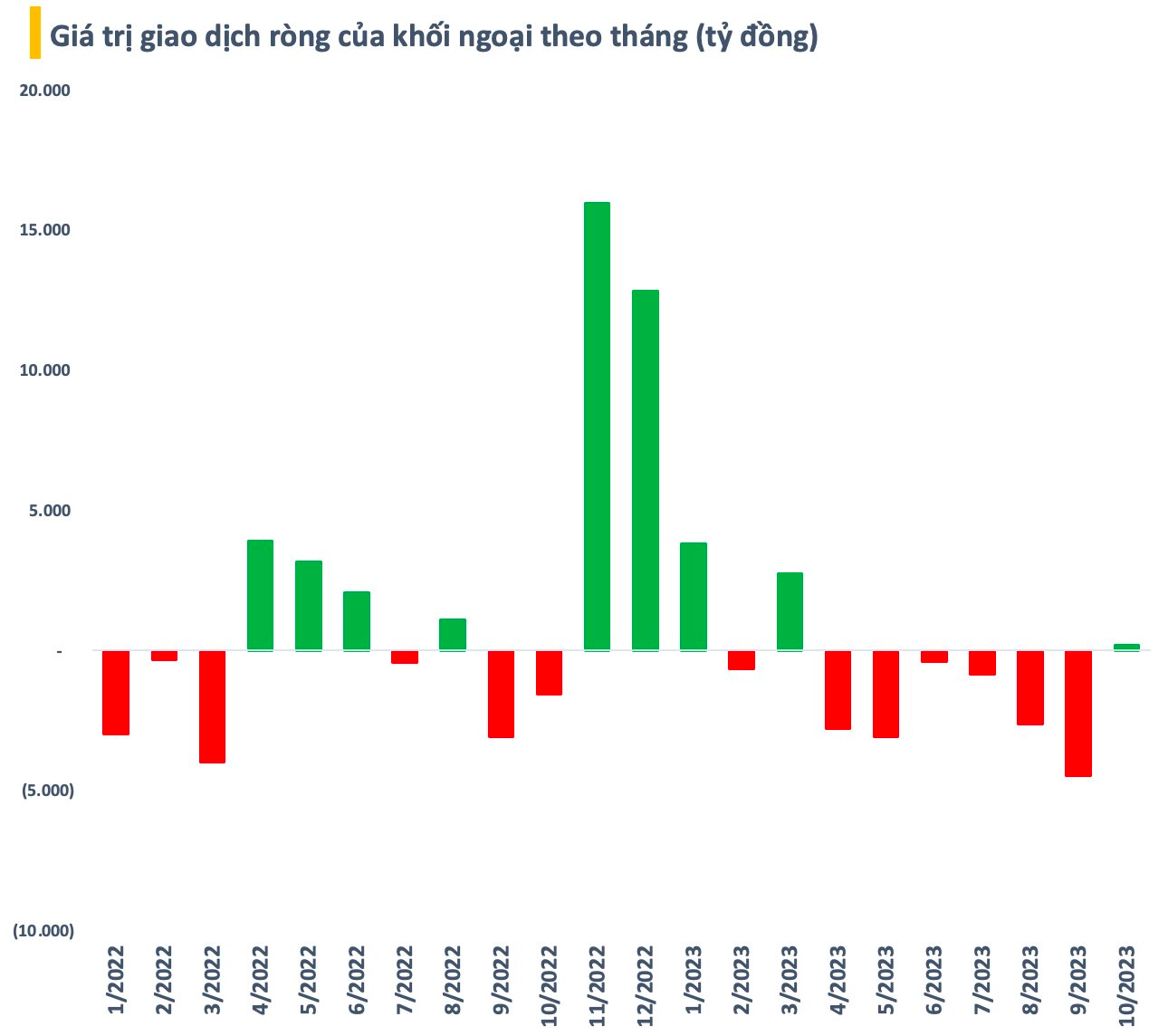

Khác với giai đoạn xuống đáy hồi cuối năm ngoái, các ETFs không còn hút tiền mạnh, thậm chí một số còn bị rút ròng. Điển hình như Fubon ETF bị rút ròng khoảng 18 triệu USD (~430 tỷ đồng) từ đầu tháng 9 đến nay. Trước đó, quỹ ngoại này còn bị rút vốn kỷ lục với giá trị lên đến 52,7 triệu USD (~1.250 tỷ đồng) trong tháng 8. Mặc dù Fubon ETF có dấu hiệu hút vốn trở lại từ cuối tháng 9 nhưng con số vẫn còn khá khiêm tốn và còn quá sớm để khẳng định về một sự trở lại mạnh mẽ.

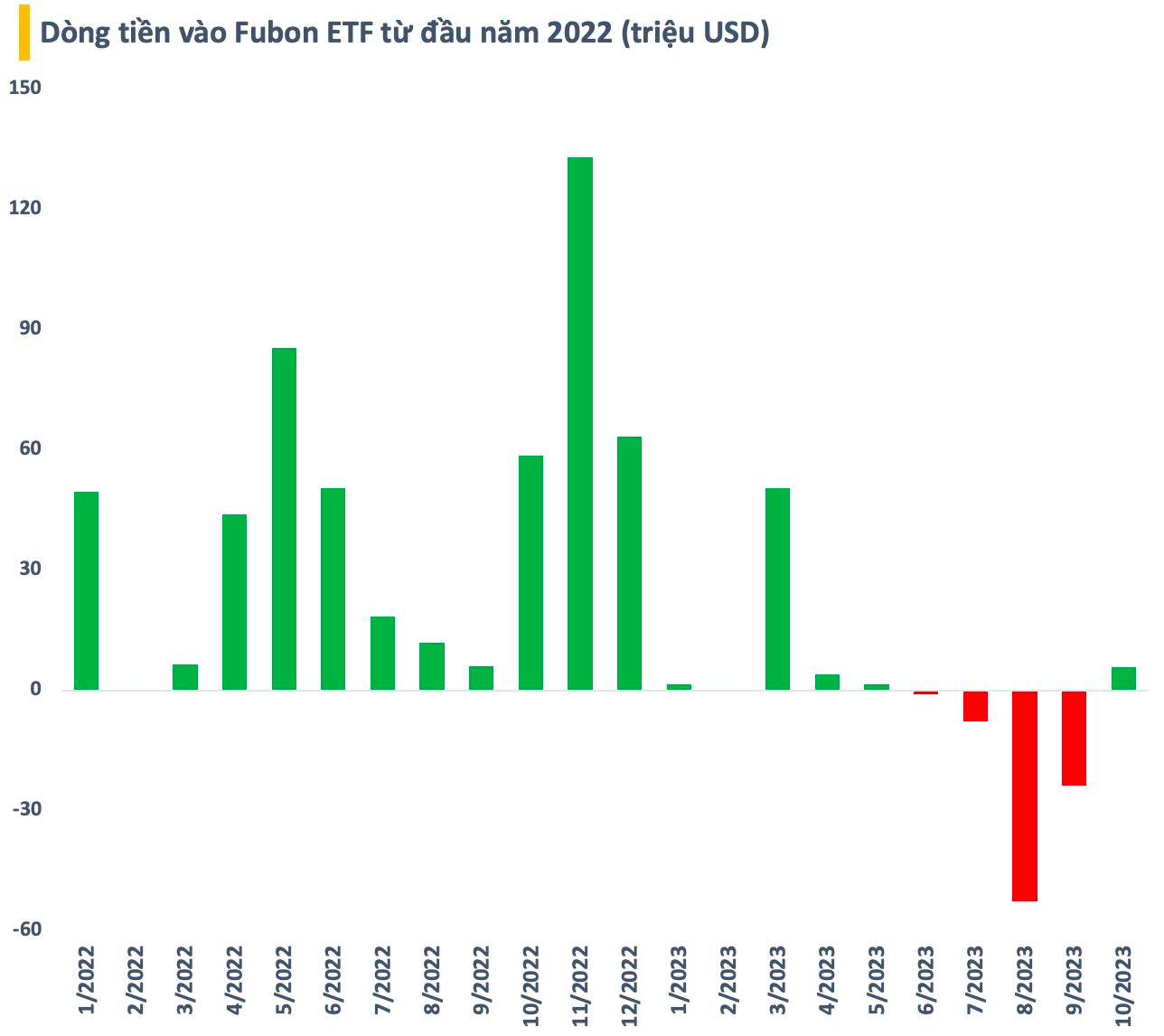

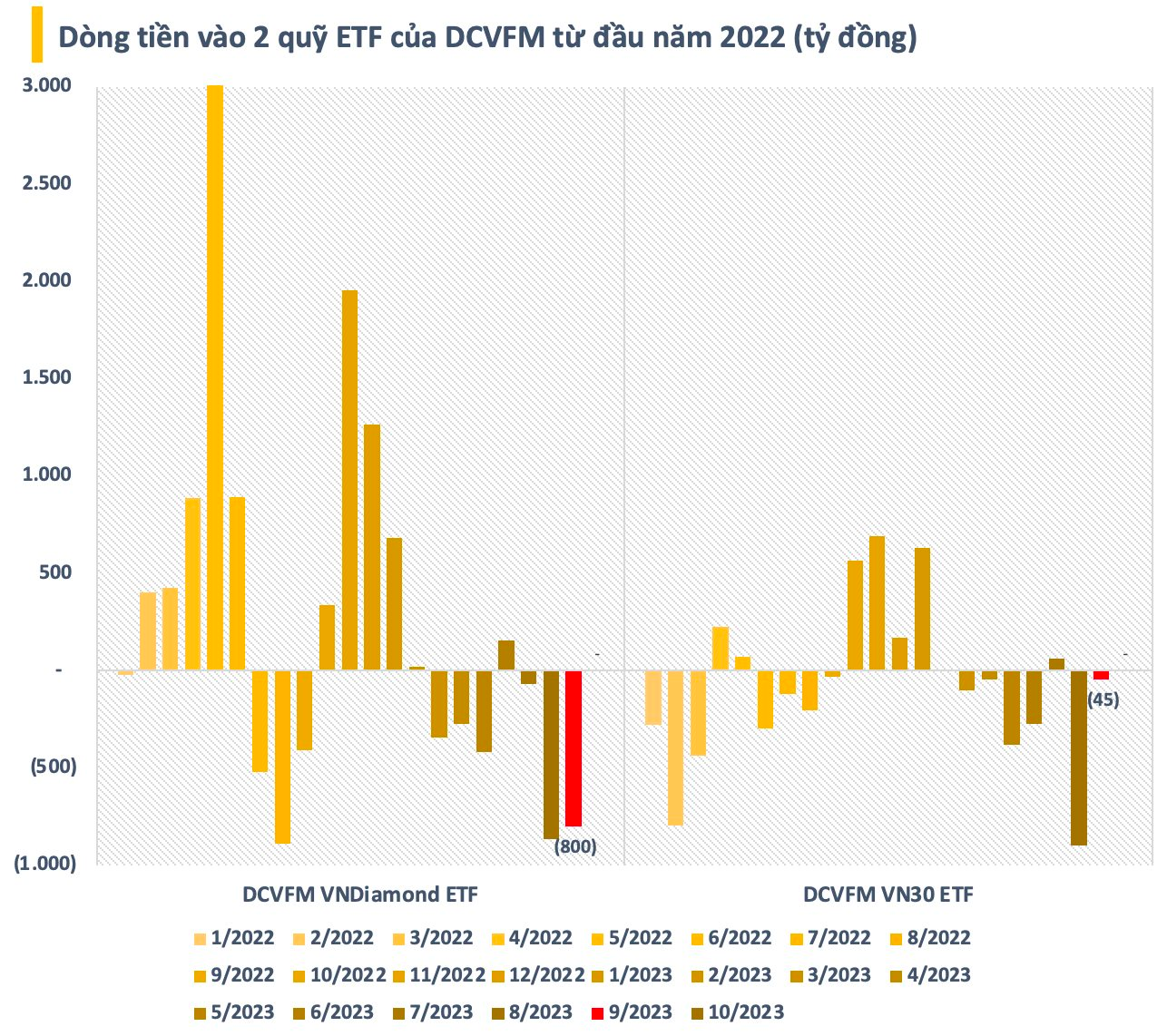

Tương tự, 2 ETF nội có quy mô hàng đầu thị trường là DCVFM VNDiamond ETF và DCVFM VN30 ETF cũng bị rút vốn ròng trong tháng 9 với giá trị lần lượt 800 tỷ đồng và 45 tỷ đồng. Đây là tháng thứ 2 liên tiếp DCVFM VNDiamond ETF bị rút ròng mạnh trong khi đà rút vốn trên DCVFM VN30 ETF đã có dấu hiệu chậm lại.

Bộ đôi ETF thuộc DCVFM từng có khoảng thời gian rất được nhà đầu tư Thái Lan ưa chuộng và mua gom liên tục thông qua chứng chủ lưu ký (DR). Tuy nhiên, dòng vốn từ xứ sở chùa Vàng thời gian gần đây đã không còn quá “mặn mà” với 2 chứng chỉ quỹ ETF này. Đây là nguyên nhân chủ yếu khiến dòng vốn DCVFM VNDiamond ETF và DCVFM VN30 ETF bị rút vốn mạnh.

Trong bối cảnh dòng vốn ETF đảo chiều sang rút ròng, các quỹ ngoại chủ động quy mô hàng đầu thị trường lại gần như “full” cổ phiếu và không còn nhiều dư địa để giải ngân. Điển hình như Pyn Elite Fund, tiền mặt tại ngày 8/9 chỉ chiếm tỷ trọng 3,6% trong danh mục, tương ứng khoảng 28 triệu EUR (~700 tỷ đồng).

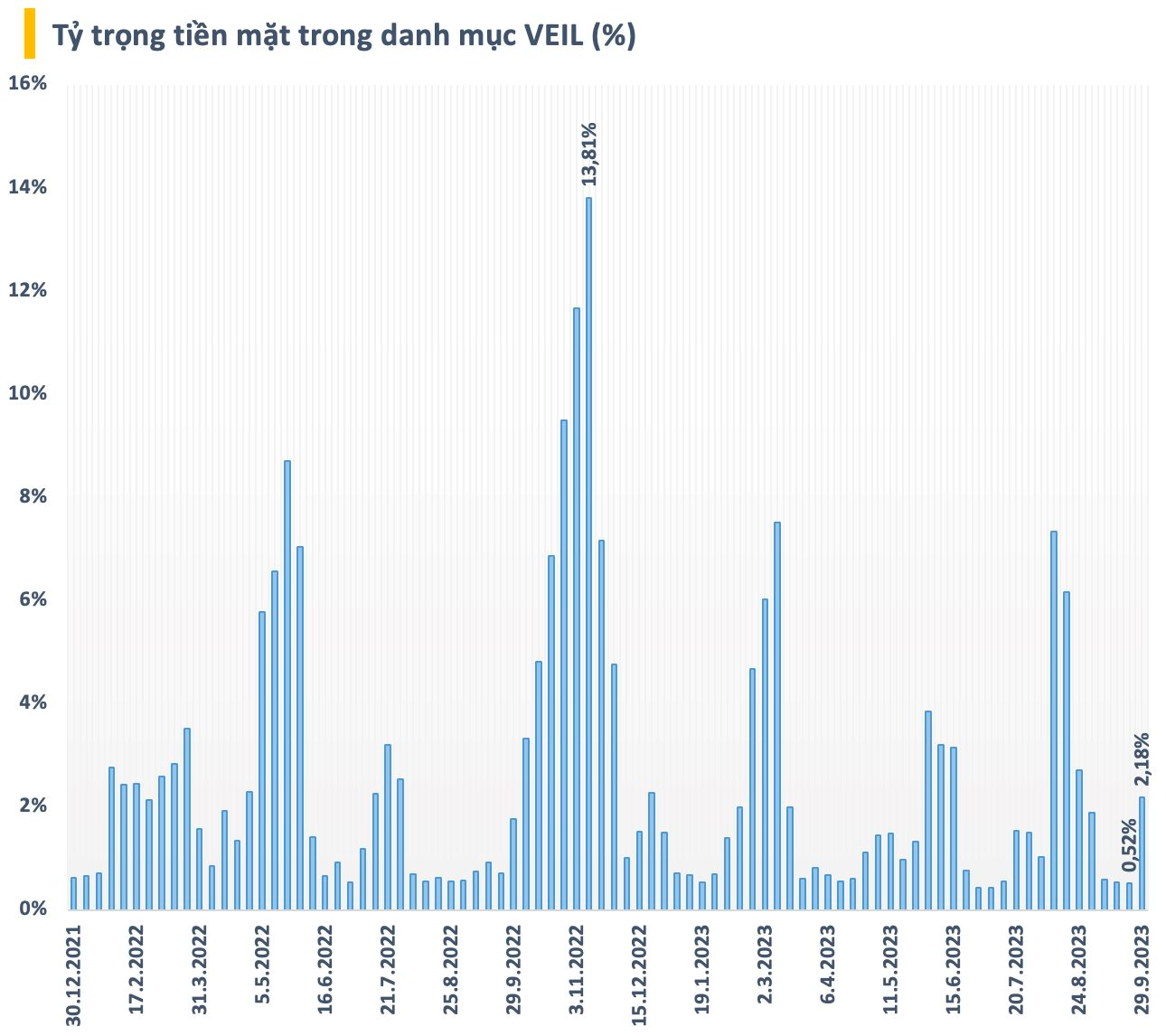

Tương tự, ngay trước nhịp giảm mạnh, tỷ trọng tiền mặt trong danh mục của VEIL chỉ còn khoảng 0,5% (vùng thấp nhất lịch sử) và gần như hết dư địa giải ngân. Trạng thái này được duy trì trong phần lớn thời gian của tháng 9 trước khi quỹ ngoại quy mô 1,8 tỷ USD bán ròng cổ phiếu trong tuần cuối qua đó nâng tỷ trọng tiền lên trên 2%.

Định giá chưa thật sự hấp dẫn

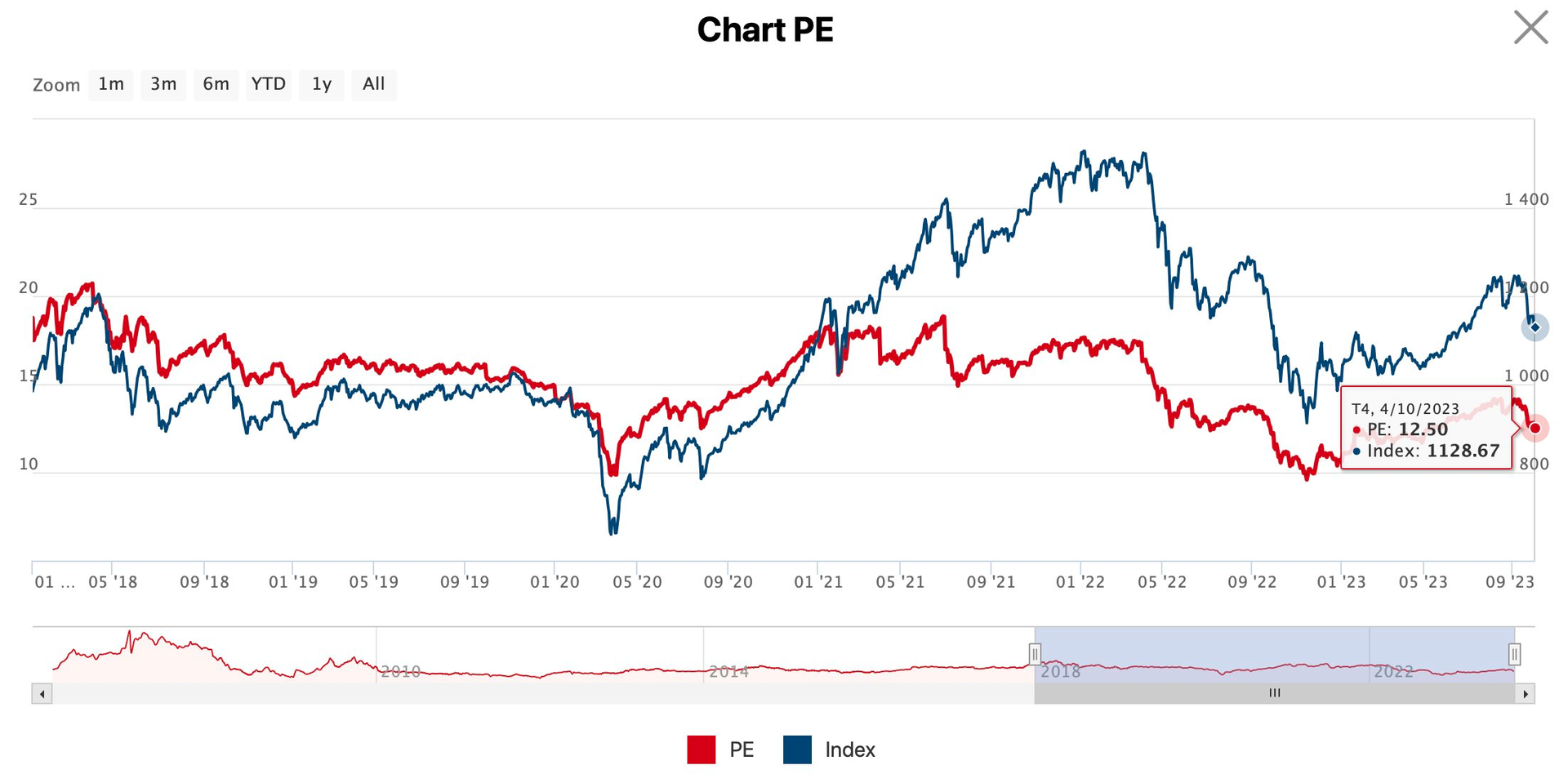

Định giá chưa thực sự hấp dẫn là một trong những nguyên nhân khiến khối ngoại chưa “mặn mà” gom hàng. Thực tế, sau nhịp điều chỉnh vừa qua, định giá thị trường đã “mềm” hơn đôi chút, P/E của VN-Index còn 12,x lần – thấp hơn so với mức trung bình 5 năm. Dù vậy, mức định giá này vẫn còn cao hơn nhiều so với thời điểm xuống đáy hồi cuối năm ngoái (P/E khoảng 9,x lần). Vì thế, rất khó kỳ vọng vào một đợt mua ròng dồn dập của khối ngoại như giai đoạn cách đây 10 tháng.

Thêm nữa, thị trường trước khi điều chỉnh đã có một khoảng thời gian đi lên kéo dài nhiều tháng. Rất nhiều cổ phiếu nóng đã tăng hàng chục %, thậm chí bằng lần qua đó leo lên đỉnh hơn một năm. Do đó, áp lực chốt lời mạnh là khó tránh khỏi. Mức chiết khấu trên nhiều cổ phiếu có thể chưa đủ hấp dẫn đối với khối ngoại.

USD mạnh lên, tỷ giá leo thang

Bên cạnh yếu tố định giá, tỷ giá cũng là một trong những nguyên nhân khiến khối ngoại “dè dặt” thời gian qua. Theo dữ liệu của Investing, tỷ giá USD/VND đã tăng lên trên 24.400 qua đó tiến gần đến mức lịch sử thiết lập vào cuối tháng 10 năm ngoái. Tỷ giá tăng nhanh khiến các khoản đầu tư bằng VND nếu quy đổi thành USD “vô tình” bị lỗ và điều này có thể ảnh hưởng đến dòng tiền ngoại đổ vào chứng khoán Việt Nam qua các quỹ đầu tư.

Theo một số chuyên gia, tỷ giá có thể tiếp tục gây áp lực trong những tháng cuối năm khi nhiều dự báo cho rằng Cục dự trữ liên bang Mỹ (Fed) chưa ngừng tăng lãi suất và xu hướng thắt chặt vẫn sẽ tiếp diễn. Lợi suất trái phiếu Chính phủ Mỹ kỳ hạn 10 năm đã vọt lên mức cao nhất trong vòng 16 năm. Điều này cũng có nghĩa đồng USD đang mạnh lên, chỉ số sức mạnh đồng Dollar (DXY) đã gần chạm mốc 107, cao nhất kể từ giữa tháng 11 năm ngoái.

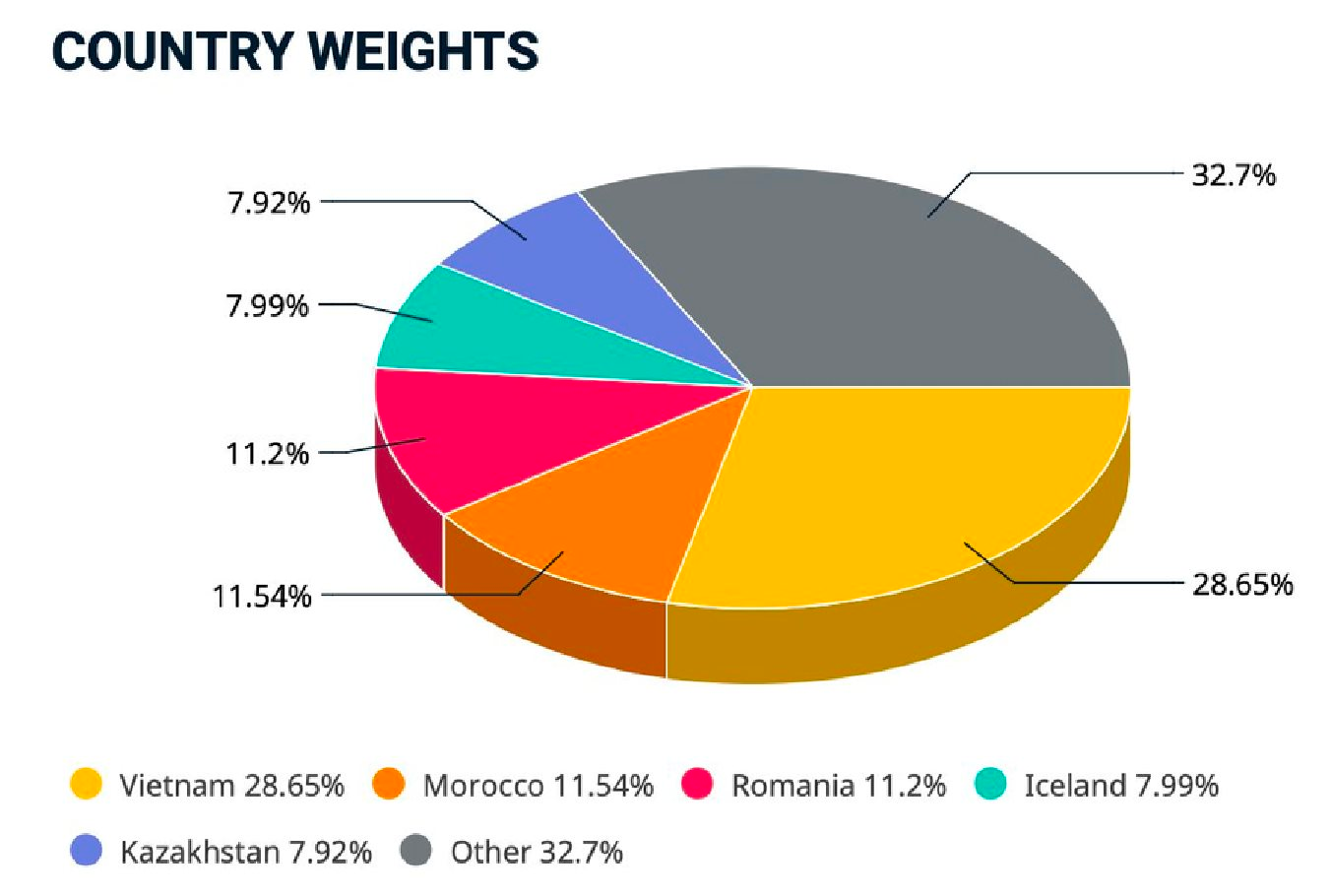

Trong bối cảnh USD liên tục tăng giá, dòng vốn ngoại trên toàn cầu có xu hướng chảy về thị trường Mỹ là điều khó tránh khỏi. Áp lực rút vốn được dự báo sẽ mạnh hơn trên các thị trường cận biên (frontier) như chứng khoán Việt Nam. Tại ngày 31/7, Việt Nam cũng đang chiếm tỷ trọng cao nhất và đạt ngưỡng tối đa trong chỉ số MSCI Frontier Markets Index với 28,65%.

MSCI Frontier Markets Index hiện là chỉ số quan trọng nhất trong các bộ chỉ số theo dõi thị trường cận biên của MSCI khi có khá nhiều quỹ chủ động có quy mô hàng trăm triệu USD đang sử dụng chỉ số này làm benchmark, có thể kể tới như Schroder International Selection Fund, Templeton Frontier Markets Fund, Morgan Stanley Institutionam Fund, Magna Umbrella Fund,…Với việc Việt Nam đang chiếm tỷ trọng lớn nhất trong rổ cận biên, cùng việc dòng vốn có xu hướng tạm rút khỏi khu vực này, khó có thể kỳ vọng các quỹ cận biên giải ngân thêm vào chứng khoán Việt Nan giai đoạn hiện nay.

Thiếu chất xúc tác đủ hấp dẫn

Ngoài các yếu tố mang tính ngắn hạn, dòng vốn ngoại suốt nhiều năm qua vẫn “phập phù” trên thị trường chứng khoán Việt Nam có một phần nguyên nhân xuất phát từ nội tại. Hàng hoá chất lượng là chất xúc tác quan trọng để thu hút khối ngoại, lại đang thiếu hụt khiến nhà đầu tư nước ngoài không có nhiều lựa chọn.

Hoạt động cổ phần hoá, thoái vốn và IPO diễn ra ảm đạm trong vài năm trở lại đây khiến thị trường thiếu doanh nghiệp mới niêm yết chất lượng, đủ sức tạo hiệu ứng. Các “bom tấn” lên sàn chứng khoán ngày càng ít, đặc biệt là trong các lĩnh vực hút vốn ngoại như công nghệ, dược phẩm, sản xuất, dịch vụ,…

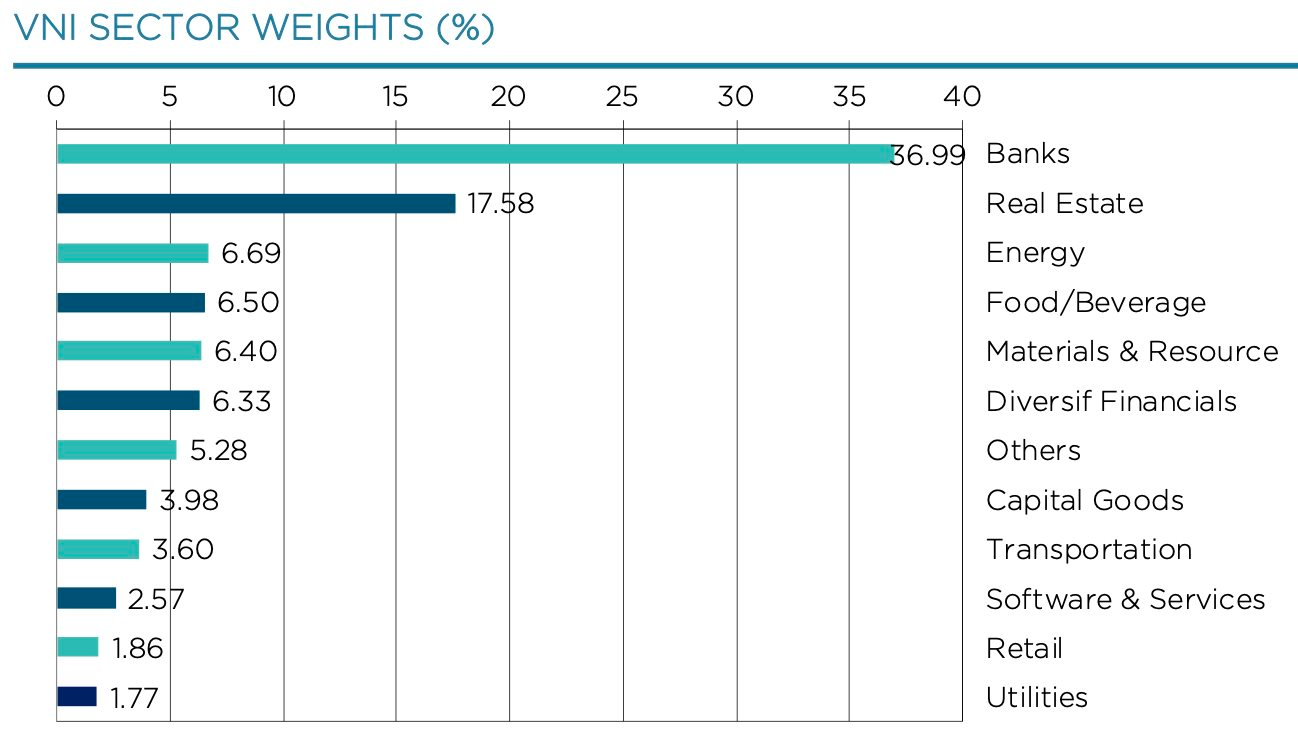

Danh sách chờ cổ phần hoá, thoái vốn Nhà nước không còn nhiều cái tên đủ sức nặng trong khi đại diện khối tư nhân đáng chú ý cũng không nhiều. Điều này khiến cơ cấu thị trường nhiều khả năng sẽ vẫn mất cân bằng trong nhiều năm tới với tỷ trọng nghiêng hẳn về nhóm tài chính (ngân hàng, chứng khoán, bảo hiểm) và bất động sản. Đây là sự khác biệt rõ rệt nhất giữa chứng khoán Việt Nam và các thị trường phát triển hơn như Mỹ hay ngay trong khu vực là Thái Lan.

Thiếu hàng hoá chất lượng khiến các sản phẩm đầu tư kém đa dạng. Nhà đầu tư không có nhiều lựa chọn hấp dẫn để rót vốn dài hạn. Thị trường đi lên chủ yếu dựa trên dòng tiền đầu cơ theo xu hướng của chính sách tiền tệ. Dòng vốn ngoại cũng buộc phải thích ứng dẫn đến sự trồi sụt thất thường.

Nhìn chung, thị trường chứng khoán Việt Nam vẫn còn những rào cản đối với khối ngoại chưa thể giải quyết triệt để trong ngắn hạn. Tuy nhiên, tiềm năng tăng trưởng của các doanh nghiệp niêm yết trên nền tảng vĩ mô ổn định được kỳ vọng sẽ dần cải thiện sức hấp dẫn của chứng khoán Việt Nam trong mắt nhà đầu tư nước ngoài. Thêm nữa, triển vọng nâng hạng ngày càng rõ ràng với nỗ lực của cơ quan quản lý và các thành viên thị trường được kỳ vọng sẽ góp phần thu hút khối ngoại trong tương lai.

Để lại một phản hồi