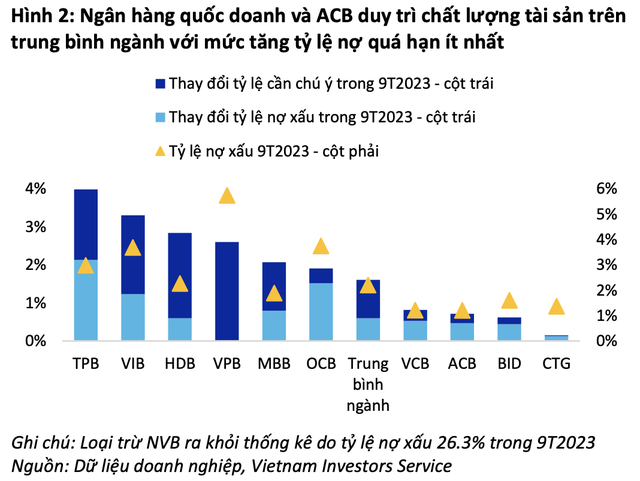

Sau khi bức tranh tài chính quý 3 và 9 tháng đầu năm hoàn thiện, Vietnam Investors Service (VIS Rating) đã có những đánh giá về triển vọng của ngành ngân hàng trong quý cuối năm và 2024. Theo đó, VIS Rating cho rằng một số ngân hàng tư nhân sẽ khó có thể đạt được mục tiêu lợi nhuận vượt trội như kế hoạch đã đề ra, chủ yếu do tăng trưởng tín dụng thấp trong 9T2023.

Các ngân hàng tư nhân quy mô vừa và lớn gặp nhiều khó khăn dưới tác động của chi phí tín dụng tăng cao vì các ngân hàng này có dấu hiệu suy giảm chất lượng tài sản đáng kể hơn. Trong khi đó, các ngân hàng có tỷ suất lợi nhuận trên tổng tài sản bình quân (ROAA) cải thiện mạnh và đặt kế hoạch tăng trưởng thận trọng vẫn đang trên đà hoàn thành kế hoạch cho năm 2023.

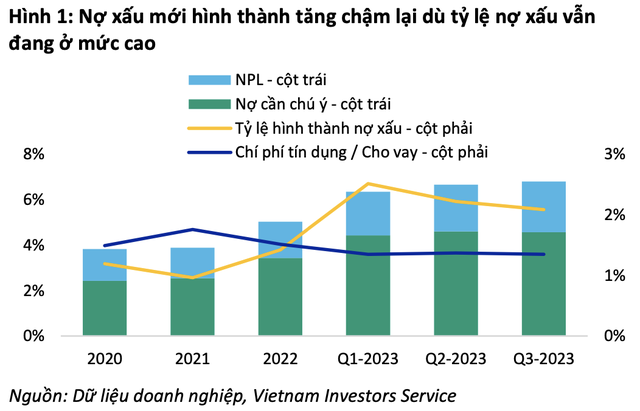

Trong 9T2023, ROAA ngành ngân hàng trong 9T2023 giảm xuống 1,5% từ mức đỉnh 5 năm là 1,7% tại năm 2022 do tăng trưởng tín dụng suy yếu và chi phí huy động tăng mạnh sau các đợt tăng lãi suất liên tiếp từ quý 4/2022. Chi phí huy động và chi phí tín dụng ở mức cao cũng như lợi suất tài sản thấp hơn khiến ROAA của các ngân hàng bán lẻ và SME suy giảm.

VPB và TCB có mức giảm ROAA mạnh nhất do lợi suất cho vay thấp hơn trong khi chi phí huy động tăng mạnh. Lợi nhuận của ABB, TPB và EIB suy giảm do tăng trưởng tín dụng chậm và chi phí tín dụng tăng cao đến từ danh mục cho vay bán lẻ và SME.

Ngược lại, ROAA của STB cải thiện mạnh nhờ NIM hồi phục sau khi hoàn thành xử lý một phần tài sản tồn đọng; các ngân hàng khác được hưởng lợi nhờ tăng trưởng tín dụng mạnh (MBB, MSB) hoặc nhờ sự phục hồi của thu nhập từ mua bán chứng khoán đầu tư (ACB, OCB).

VIS Rating kỳ vọng lợi nhuận toàn ngành sẽ dần phục hồi trong năm 2024 nhờ biên lãi thuần (NIM) được cải thiện khi lãi suất tiền gửi sẽ điều chỉnh về vùng lãi suất thấp nhanh hơn so với lãi suất các khoản cho vay và nhu cầu tín dụng tăng lên trong bối cảnh nền kinh tế phục hồi.

Bên cạnh đó, tiền gửi không kỳ hạn (CASA) bắt đầu phục hồi do môi trường lãi suất thấp. Do đó, chúng tôi kỳ vọng chi phí vốn của các ngân hàng sẽ điều chỉnh giảm đáng kể về mức thấp hơn. Thêm vào đó, nhu cầu tín dụng tăng trong bối cảnh nền kinh tế hồi phục sẽ góp phần làm tăng lợi suất cho vay.

Rủi ro suy giảm chất lượng tài sản

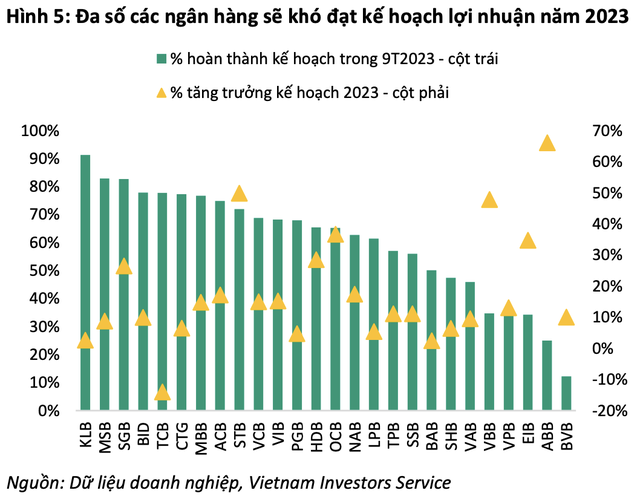

Chất lượng tài sản ngành ngân hàng suy giảm trong 9T2023 với tỷ lệ nợ xấu (NPL) tăng từ 1,6% cuối năm 2022 lên mức 2,2%, đến chủ yếu từ tập khách hàng bán lẻ và SME. Nợ tái cơ cấu tăng mạnh kể từ khi Thông tư 02 đươc ban hành vào tháng 4/2023. Quy mô nợ tái cơ cấu chiếm khoảng 1% tổng cho vay toàn ngành tính đến cuối tháng 8/2023 và đang không được phân loại là nợ xấu.

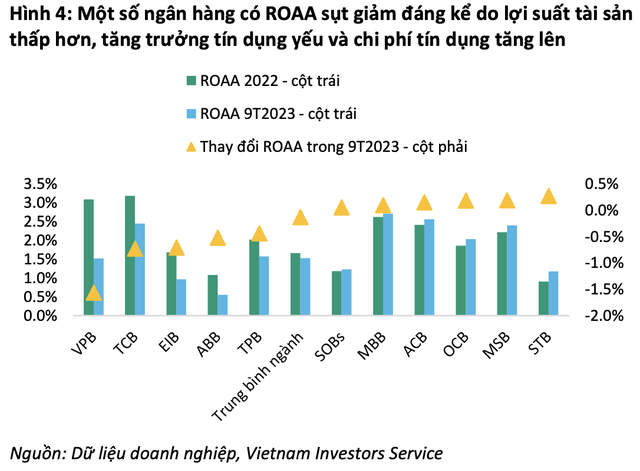

Các ngân hàng tập trung vào bán lẻ và SME (NVB, OCB, VIB, TPB, HDB) ghi nhận nợ xấu tăng mạnh từ cho vay mua nhà và vay mua ô tô cũng như từ các khoản cho vay chủ đầu tư bất động sản và công ty xây dựng. Ngoài ra, các ngân hàng hoạt động mạnh trong lĩnh vực tài chính tiêu dùng (MBB, VPB) có tỷ lệ nợ quá hạn gia tăng đáng kể so với mức trung bình ngành, do nền kinh tế tăng trưởng chậm lại ảnh hưởng tới thu nhập và khả năng trả nợ của nhóm khách hàng này.

Ngược lại, chất lượng tài sản của các ngân hàng quốc doanh vẫn ổn định. Trong số các ngân hàng tư nhân, ACB cho thấy sự ổn định cao về chất lượng tài sản, nhờ chính sách cho vay thận trọng. VIS Rating kỳ vọng tỷ lệ nợ xấu mới hình thành của các ngân hàng sẽ chậm lại do khả năng trả nợ của khách hàng sẽ dần được cải thiện trong bối cảnh điều kiện kinh doanh khả quan hơn và mặt bằng lãi suất ở mức thấp.

Bộ đệm rủi ro suy yếu

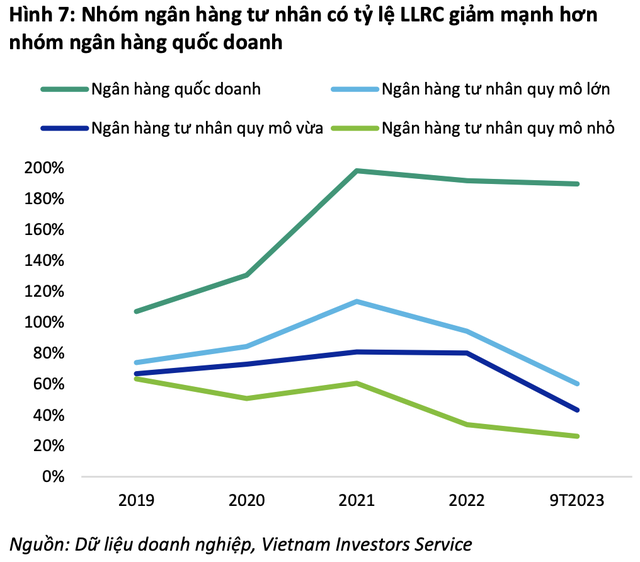

Bộ đệm rủi ro toàn ngành suy yếu trong 9T2023 do tỷ lệ bao phủ nợ xấu (LLCR) sụt giảm, khả năng tạo vốn nội bộ kém hơn và có ít các đợt tăng vốn có quy mô lớn.

LLCR của nhóm ngân hàng tư nhân (TPB, STB, LPB) đã giảm xuống mức thấp nhất trong vòng 5 năm (trung bình khoảng 55% vào cuối tháng 9/2023, thấp hơn đáng kể so với mức trung bình ngành là 93%) do chất lượng tài sản suy giảm mạnh và trích lập dự phòng ở mức khiêm tốn. Trong khi đó, các ngân hàng quốc doanh duy trì tỷ lệ LLCR ở mứccao, khoảng 190% nhờ chất lượng tài sản ổn định.

Quy mô vốn toàn ngành vẫn ở mức yếu; tổng vốn chủ sở hữu hữu hình (TCE) giảm xuống còn 8,7% tổng tài sản hữu hình, do khả năng tạo vốn nội bộ kém hơn và có ít các đợt tăng vốn quy mô lớn. Chỉ có một vài ngân hàng tư nhân hoàn thành việc tăng vốn trong thời gian gần đây. Các ngân hàng khác như BID và AGR sẽ cần nhiều thời gian hơn để nhận được chấp thuận tăng vốn.

VIS Rating kỳ vọng bộ đệm rủi ro sẽ phục hồi ở mức khiêm tốn khi lợi nhuận cải thiện sẽ góp phần củng cố quy mô vốn của các ngân hàng.

Để lại một phản hồi