Vĩ mô 2024 nhiều điểm sáng

Trong báo cáo đầu tư chiến lược năm 2024, WiGroup dự báo khả năng Fed cắt giảm lãi suất vào năm 2024 khi các chỉ tiêu vĩ mô đạt mục tiêu, từ đó giúp NHNN sẽ có thêm dư địa để nới lỏng chính sách tiền tệ, góp phần duy trì lãi suất ở mức thấp. Mặt khác, nền kinh tế Mỹ khả năng sẽ hạ cánh mềm thành công trong bối cảnh các nền kinh tế lớn khác còn nhiều khó khăn.

Về bối cảnh vĩ mô trong nước, tăng trưởng năm 2024 sẽ là giai đoạn phục hồi của nền kinh tế, việc thúc đẩy tăng trưởng tín dụng đạt mục tiêu và duy trì mặt bằng lãi suất thấp sẽ được ưu tiên.

Lạm phát mục tiêu năm 2024 từ 4% – 4,5%, áp lực từ lạm phát do cầu kéo không lớn bởi tổng cầu trong nước chưa có dấu hiệu phục hồi rõ rệt, tạo điều kiện cho chính sách điều hành của NHNN vẫn theo hướng nới lỏng.

WiGroup cũng nhìn nhận tỷ giá năm 2024 sẽ tiếp tục sẽ được hỗ trợ bởi các yếu tố bao gồm thặng dư thương mại, qua đó tạo điều kiện cho chính sách điều hành của NHNN vẫn theo hướng nới lỏng.

Thêm vào đó, về chính sách tiền tệ nới lỏng, NHNN đầu năm 2024 đã đặt chỉ tiêu tăng trưởng tín dụng 15% – 16% và giao room tín dụng ngay từ đầu năm cho các ngân hàng thương mại thay vì từng đợt như những năm trước.

Về chính sách tài khoá, thực hiện đẩy mạnh chính sách tài khóa thông qua sự quyết liệt đặt mục tiêu tỷ lệ giải ngân đầu tư công cao khi nhu cầu phát hành trái phiếu của Chính phủ có thể tăng lên, từ đó góp phần tạo áp lực tăng lãi suất huy động.

TTCK có thể được hỗ trợ bởi dòng tiền trong ngắn hạn

WiGroup cho rằng cổ phiếu của các nhóm ngành được hưởng lợi từ việc đẩy mạnh đầu tư công có thể lan tỏa tích cực cho các doanh nghiệp trong chuỗi cung ứng và các ngành hàng liên quan. Với mục tiêu tăng trưởng tín dụng năm 2024 lên đến 15%, dự báo thị trường chứng khoán có thể được hỗ trợ bởi dòng tiền trong ngắn hạn.

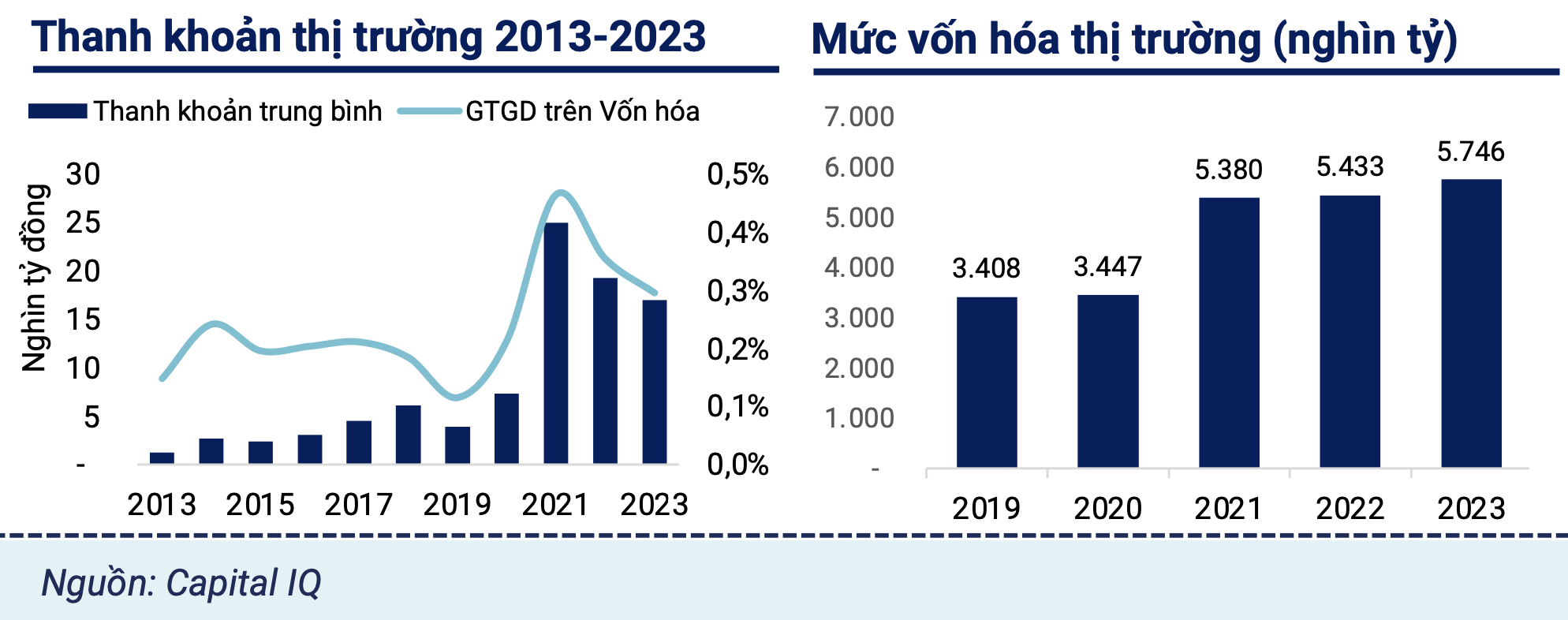

Tỷ lệ thanh khoản trung bình trên vốn hóa của năm 2023 duy trì tỷ lệ 0,30%, xấp xỉ năm 2022. Giá trị thanh khoản trung bình cho năm 2023 là khoảng 17.000 tỷ đồng/phiên.

Trước bối cảnh sự phục hồi kết quả kinh doanh của các doanh nghiệp diễn ra chậm, dự báo tỷ lệ giao dịch trên vốn hóa sẽ tiếp tục vào khoảng 0,25%-0,30%. Với mức vốn hóa 2024 tăng trưởng 10% thì thanh khoản dự báo vào khoảng 14.000-16.000 tỷ đồng/phiên.

Nhóm ngành hưởng lợi và bất lợi trong năm 2024

Về các nhóm ngành, đội ngũ phân tích đánh giá một số nhóm ngành có thể ghi nhận diễn biến tích cực trong năm nay.

Thứ nhất, ngành xây dựng được hỗ trợ bởi mức tăng trưởng GDP của ngành xây dựng duy trì tốt và đầu tư công được đẩy mạnh giúp các doanh nghiệp duy trì tăng trưởng trong các năm tới.

Thứ hai, ngành dệt may cũng “sáng cửa” nhờ xu hướng gia tăng đơn hàng xuất khẩu từ các thị trường nước ngoài và hiệu phục hồi kinh tế của các thị trường đối tác như Mỹ.

Thứ ba, ngành công nghệ, các doanh nghiệp công nghệ ghi nhận hoạt động đầu tư mở rộng trong năm. Bên cạnh đó, các hỗ trợ chính sách của Chính phủ và đầu tư quốc tế thúc đẩy công nghệ phát triển và xu hướng số hóa được đẩy mạnh tại các doanh nghiệp.

Thứ tư, ngành năng lượng được hưởng lợi bởi xu hướng tăng giá dầu trước những bất ổn địa chính trị vẫn có thể tiếp diễn, xu hướng phục hồi kinh tế dẫn đến tăng nhu cầu xăng dầu.

Ngược lại, WiGroup cho rằng bất động sản và ngân hàng sẽ là hai ngành bất lợi trong năm 2024. Đối với bất động sản, đội ngũ phân tích đánh giá Giá trị giao dịch thấp trên cả thị trường sơ cấp và thứ cấp. Bên cạnh đó, áp lực đáo hạn trái phiếu lớn khi tình hình kinh doanh vẫn còn khó khăn.

Với ngành ngân hàng, tăng trưởng tín dụng thấp trước bối cảnh thắt chặt chi tiêu và đầu tư. Rủi ro nợ xấu tăng nhanh, khi các doanh nghiệp không thể gồng chi phí phí lãi vay ngân hàng.

Để lại một phản hồi