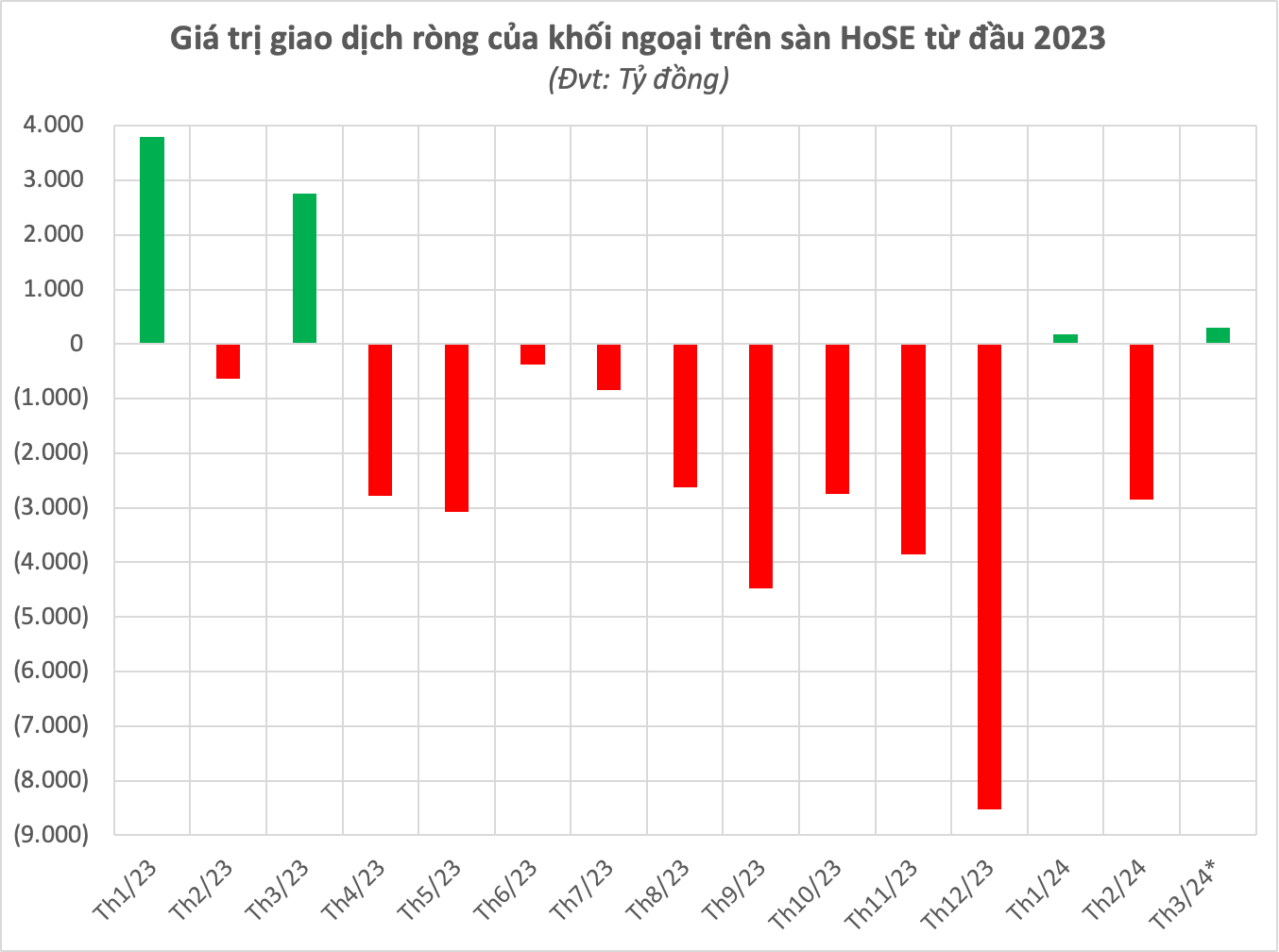

Sau năm 2023 ghi nhận bán ròng tỷ đô, đà bán của nhà đầu tư nước ngoài đang tiếp diễn sang tới năm 2024. Chỉ sau hơn hai tháng đầu năm song giá trị bán ròng của khối ngoại đạt xấp xỉ 2.400 tỷ đồng trên sàn HoSE.

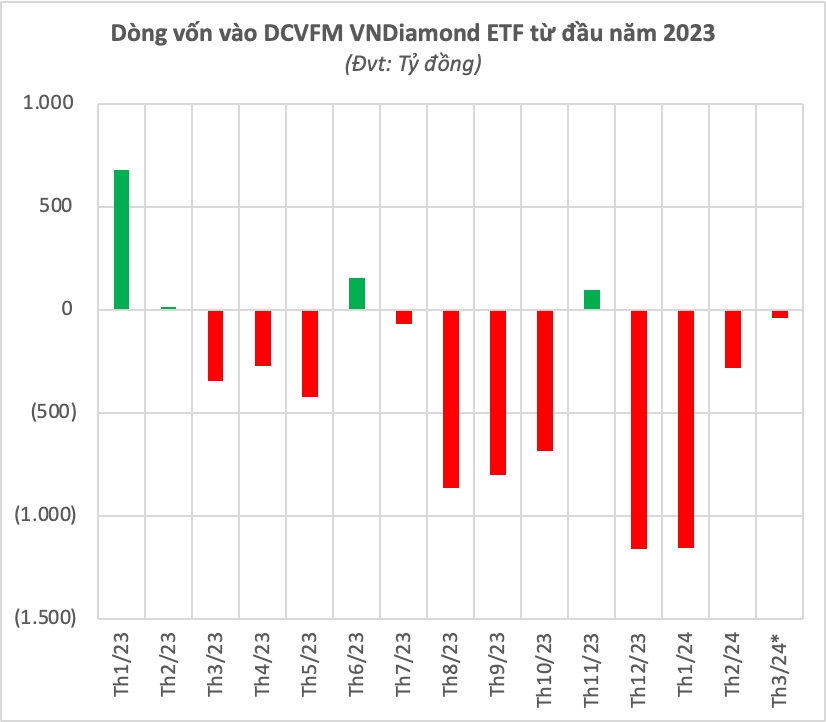

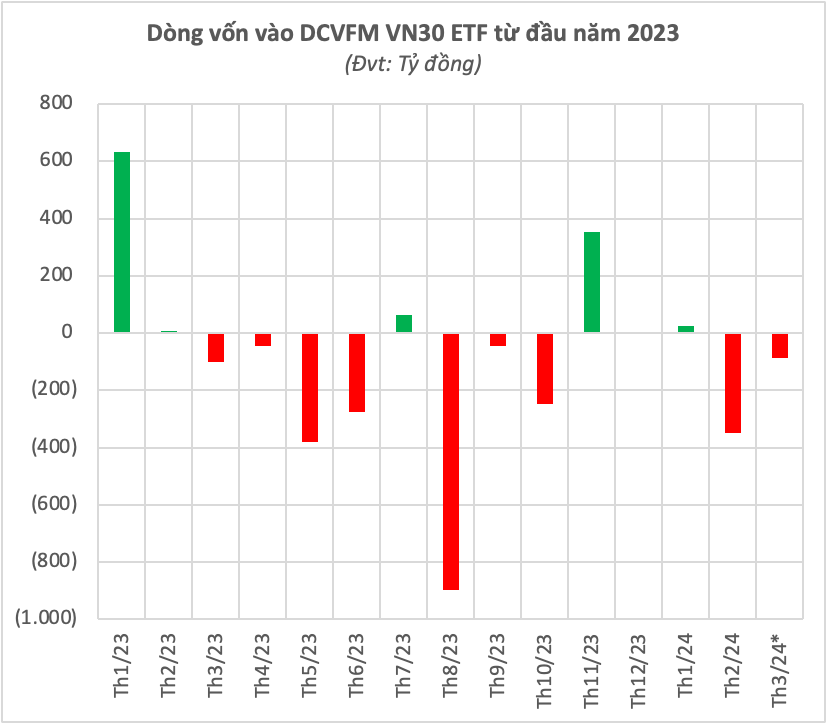

Dòng vốn ngoại rút mạnh ra khỏi thị trường có nguyên nhân không nhỏ đến từ việc việc các quỹ ETF bị rút vốn mạnh thời gian qua. Theo thống kê, hai ETF lớn nhất do Dragon Capital quản lý là DCVFM VNDiamond ETF và DCVFM VN30 ETF đều bị rút vốn mạnh từ đầu năm 2024 tới nay, tổng giá trị rút ròng hơn 2.000 tỷ đồng.

Cụ thể, quỹ mô phỏng chỉ số VNDiamond bị rút ròng khoảng 1.638 tỷ từ đầu năm trong khi con số này với quỹ mô phỏng VN30 là 409 tỷ đồng. Điều này đồng nghĩa với việc hàng nghìn tỷ đồng cổ phiếu Việt Nam đã bị các quỹ này bán ròng chỉ trong khoảng hơn hai tháng qua.

Trước đó trong năm 2023, hai quỹ này đã bị rút ròng mạnh khi DCVFM VNDiamond bị rút 3.668 tỷ và DCVFM VN30 ETF bị rút ròng 946 tỷ đồng.

Việc bộ đôi ETF của DCVFM bị rút vốn mạnh thời gian gần đây phần nào đó đến từ việc dòng vốn đến từ Thái Lan không còn quá “mặn mà”. Nhà đầu tư xứ “chùa Vàng” từng là lực lượng mua gom rất mạnh chứng chỉ quỹ ETF này trên cả 2 kênh trực tiếp qua các quỹ đầu tư và gián tiếp qua DR (Chứng chỉ lưu ký).

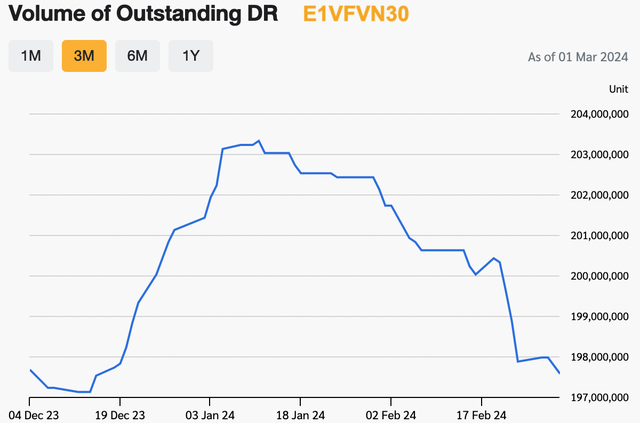

Tuy nhiên ghi nhận thời gian qua, nhà đầu tư Thái Lan giảm sở hữu qua kênh chứng chỉ lưu ký (DR). Lượng DR dựa trên chứng chỉ quỹ E1VFVN30 của DCVFM VN30 ETF giảm gần 4 triệu đơn vị từ đầu năm và hiện đang ở mức thấp nhất trong vòng 3 tháng, kể từ giữa tháng 12 năm ngoái. Tỷ lệ chuyển đổi giữa DR và chứng chỉ quỹ cơ sở là 1:1 đồng nghĩa với việc người Thái đã bán ra lượng lớn chứng chỉ quỹ ETF của Việt Nam từ đầu năm đến nay.

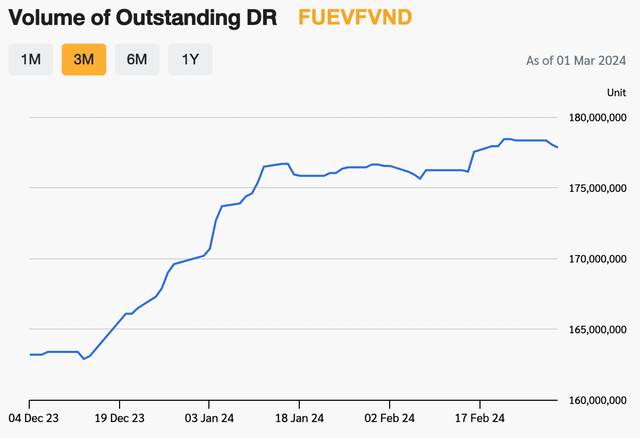

Trong khi đó, lượng DR dựa trên chứng chỉ quỹ FUEVFVND của DCVFM VNDiamond ETF tăng nhẹ khoảng 8.000 đơn vị từ đầu năm.

Dưới áp lực bán mạnh, dù vẫn là 2 ETF nội có quy mô lớn nhất thị trường chứng khoán Việt Nam với NAV của DCVFM VNDiamond ETF hơn 18.000 tỷ và DCVFM VN30 ETF đạt trên 8.000 tỷ. Song quy mô hai quỹ đều đã bị thu hẹp đáng kể so với thời kỳ đỉnh cao do việc bị rút vốn và các cổ phiếu trong danh mục mất phong độ.

Ngược lại, trong bối cảnh hai quỹ lớn bị rút vốn mạnh, quỹ ETF DCVFM VNMIDCAP (mã FUEDCMID) – quỹ ETF đầu tiên có mục tiêu đầu tư mô phỏng gần nhất biến động (performance) chỉ số VNMIDCAP – đang ngược dòng khi hút ròng khoảng 50 tỷ đồng từ đầu năm, trước đó năm 2023 cũng hút ròng 107 tỷ đồng. Hiệu suất của quỹ tính từ đầu năm 2023 tới nay cũng đạt gần 40%, cao vượt trội so với FUEVFVND và E1VFVN30.

Diễn biến của FUEDCMID vượt trội so với hai ETF còn lại

Dòng vốn ngoại kỳ vọng trở lại mạnh mẽ với triển vọng nâng hạng thị trường

Trên thực tế, các quỹ ETF bị rút vốn mạnh thời gian qua cũng nằm trong xu hướng chung đang diễn ra trên toàn cầu khi Fed duy trì chính sách tiền tệ mang tính “diều hâu”. Trong cuộc họp tháng 1/2024, Fed đưa ra quyết định giữ nguyên lãi suất lần thứ tư liên tiếp. Lãi suất USD duy trì mức cao khiến dòng vốn có xu hướng rút khỏi các thị trường có sự chênh lệch lãi suất lớn giữa đồng nội tệ và USD, trong đó Việt Nam cũng không ngoại lệ.

Cần phải nói rằng bán ròng vẫn là xu hướng chủ đạo của các quỹ ETF trong tháng đầu năm, tuy nhiên cường độ đã giảm nhiệt so với tháng 12. Chứng khoán SSI trong báo cáo gần đây đã nhận định về trung hạn, dòng tiền đầu tư vào thị trường Việt Nam có thể được hưởng lợi từ dòng tiền chuyển dịch sang thị trường đang phát triển, tuy nhiên điều này thường sẽ chỉ xuất hiện sau khi Fed bắt đầu cắt giảm lãi suất.

Theo SSI, hiện tại, vấn đề vướng mắc lớn nhất của Việt Nam để FTSE Russell thực hiện nâng hạng thị trường lên thị trường mới nổi (EM) là xử lý vấn đề phải ký quỹ trước khi giao dịch của các NĐT tổ chức. Để xử lý vấn đề này, SSI có thể được thực hiện 2 phương thức. Thứ nhất là dài hạn, bằng cách áp dụng Mô hình đối tác bù trừ trung tâm (CCP). Thứ hai là trong ngắn hạn khi các CTCK sẽ thực hiện hỗ trợ thanh toán đối với các NĐT tổ chức (Non Prefunding Solution – NPS).

SSI dự phóng việc quyết định phân loại Việt Nam vào EM của FTSE Russell có thể diễn ra sớm nhất vào tháng 9/2024 (kịch bản tích cực) hoặc tháng 3/2025 (kịch bản cơ sở) và sẽ có hiệu lực vào 6 tháng sau đó.

Với mức vốn hóa free float của thị trường Việt Nam đang vào khoảng 35 tỷ USD – bằng khoảng 1/4 Indonesia và Thái Lan. Từ đó, SSI ước tính tỷ trọng của Việt Nam trong chỉ số FTSE EM vào khoảng 0,7%– 1,0% và FTSE Global là 0,1%. Điều này có thể giúp Việt Nam ngay lập tức thu hút được khoảng 1,7 – 2,5 tỷ USD khi quyết định nâng hạng có hiệu lực.

Cùng chung quan điểm, ông Ketut Ariadi Kusuma, Trưởng nhóm Tài chính, Cạnh tranh và Sáng tạo của Ngân hàng Thế giới (World Bank; WB) tại Việt Nam cho rằng việc nâng hạng TTCK sẽ là lực đẩy đáng kể cho thị trường vốn Việt Nam, nơi sẽ được coi là có khả năng tiếp cận thị trường thỏa đáng đối với các nhà đầu tư nước ngoài và có mức vốn hóa đạt quy mô cũng như tính thanh khoản hấp dẫn ngang hàng với nhiều nước có trình độ phát triển tương tự.

Ngân hàng Thế giới ước tính việc nâng hạng TTCK có thể mang lại tới 25 tỷ USD vốn đầu tư mới từ các nhà đầu tư quốc tế vào thị trường Việt Nam cho tới năm 2030.

Để lại một phản hồi