Trong báo cáo chiến lược mới công bố, Chứng khoán An Bình (ABS) đánh giá thị trường trong tháng 3/2024 được hỗ trợ bởi các tin tức tốt xấu đan xen.

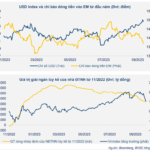

Trên thế giới, kinh tế Mỹ tăng trưởng cao hơn kỳ vọng thế hiện qua số liệu. Tuy nhiên, lạm phát Mỹ đang có dấu hiệu quay trở lại, làm tăng khả năng Fed trì hoãn việc giảm lãi suất đến cuối quý 2/2024. Ngoài ra, ECB ngày 7/3 phát tín hiệu có thể cắt giảm lãi suất sớm nhất vào tháng 6 năm nay, đồng thời hạ dự báo lạm phát cả năm.

Sản xuất công nghiệp tiếp tục suy giảm tại tất cả các nền kinh tế lớn từ Trung Quốc đến EU và Anh. Tuy nhiên, tại EU và Anh, tốc độ thu hẹp sản xuất đã chậm lại rõ rệt và lạm phát đã ổn định trở lại báo hiệu khả năng tăng trưởng trở lại trong nửa sau của 2024 khi ECB hạ lãi suất. Điều đáng lo ngại là tình hình tại thị trường bất động sản Trung Quốc đang có dấu hiệu ảnh hưởng lan ra các nền kinh tế lớn khác.

Các cuộc xung đột trên thế giới trở nên căng thẳng hơn, khó kiểm soát và có rủi ro lan rộng. Việc xung đột lan rộng khiến tăng chi phí vận tải và tăng giá một số hàng hóa, làm tăng rủi ro lạm phát nói chung.

Tại Việt Nam, ABS nhận định tỷ lệ giải ngân đầu tư công toàn quốc được giữ ở mức cao kể từ cuối 2023, nguồn vốn FDI ghi nhận mức tăng trưởng ổn định qua từng quý, xuất nhập khẩu phục hồi đáng kể so với trước, chỉ số PMI có tháng thứ 2 liên tiếp ở mức mở rộng cộng với việc môi trường kinh doanh phục hồi. Dự kiến xu hướng này vẫn tiếp tục trong các tháng còn lại của nửa đầu năm 2024.

Tuy nhiên, trong môi trường lãi suất thấp, giá cả hàng hóa tăng, cùng với giá vàng thế giới tăng và chênh lệch lãi suất USD – VND mở rộng đã khiến giá vàng, giá USD tăng mạnh, trực tiếp gây áp lực trở lại lên lạm phát. ABS dự báo lãi suất sẽ vẫn duy trì ở mức thấp và chưa tăng trở lại ngay. Tỷ giá neo cao tiếp tục hỗ trợ xuất khẩu, ngược lại cũng thúc đẩy lạm phát và giá vàng. Dòng tiền nội sẽ tiếp tục là lực cầu chủ đạo của thị trường.

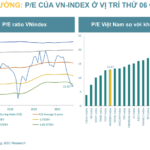

Hệ thống KRX được kỳ vọng sẽ chính thức được vận hành trong quý 2/2024 và Việt Nam sẽ được FTSE Russell nâng hạng lên thị trường mới nổi thứ cấp trong kỳ xem xét vào tháng 9/2024. Xa hơn, trong trường hợp MSCI và FTSE nâng hạng Việt Nam lên thị trường chứng khoán mới nổi sẽ có khoảng 3,5-4 tỷ USD mua mới các cổ phiếu Việt Nam. Khi đó, các cổ phiếu có vốn hóa vừa và lớn, có vị thế đầu ngành, với kết quả kinh doanh nổi bật… sẽ được thị trường chú ý hơn và thực hiện định giá lại.

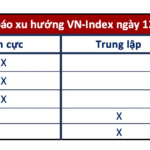

VN-Index khả năng cao sẽ điều chỉnh rồi trở lại tăng hướng đến vùng 1.305 – 1.315 điểm

Về thị trường chứng khoán, tính từ vùng đáy 1.070-1.080 điểm, chỉ số VN-Index đã tăng ~200 điểm trong 12 tuần giao dịch. Trong đà tăng theo tuần, ABS đánh giá thị trường chung đang cạn biên độ tăng khi đi vào vùng kháng cự mạnh 1.280 – 1.290 – 1.315 điểm. Đây cũng là vùng đỉnh trung hạn đã tạo ra trong tháng 6-8/2023. Tại vùng này, dự kiến chỉ số sẽ có rung lắc mạnh, các nhóm cổ phiếu cần được hấp thụ lực cung trước khi tiếp diễn xu hướng đi lên.

Xét theo xu hướng ngắn hạn, VN-Index hiện đang tiếp diễn đi lên nhịp thứ 3 trên biểu đồ ngày. ABS xây dựng kịch bản tích cực với xác suất xảy ra cao là thị trường sẽ điều chỉnh về quanh 1.210-1.220 điểm, sau đó trở lại tăng điểm tới vùng 1.208-1.297 điểm, thành công rồi tiếp tục đi lên vùng 1.305-1.315 điểm.

Trong kịch bản có xác suất thấp hơn, thị trường chung có thể xảy ra điều chỉnh ngắn hạn trên các khung thời gian nhỏ.

ABS khuyến nghị nhà đầu tư nên chú ý quan sát mốc kháng cự và hỗ trợ quan trọng để có thể chủ động phân bổ danh mục và tỷ trọng, tránh tâm lý Fomo mua đuổi theo giá.

Nhà đầu tư ngắn hạn có thể tiếp tục giao dịch với những cổ phiếu có sự đồng pha tăng điểm với VN-Index, tiêu điểm tại các ngành và cổ phiếu đang có mô hình tích lũy lâu dài, định giá còn rẻ so với thị trường chung bao gồm: Các cổ phiếu đầu ngành, vốn hóa lớn (POW, REE, VNM, BCM, MSN), Ngành bất động sản (HDG, DXG, HDC..), Ngân hàng (MBB, CTG), Bán lẻ (DGW), Phân bón (DCM).

Để lại một phản hồi