Mới đây, Hội đồng quản trị (HĐQT) Tập đoàn Vingroup công bố nghị quyết của HĐQT quyết nghị việc Vingroup và các công ty con sẽ bán phần vốn góp lên tới 100% vốn điều lệ trong Công ty TNHH Đầu tư và Phát triển Thương mại SDI (hiện hữu hơn 99% vốn điều lệ của Công ty CP Thương mại Sado Trading – cổ đông nắm giữ 41,5% cổ phần của Vincom Retail (mã VRE)).

Dự kiến, sau khi giao dịch này hoàn tất, Công ty SDI, Công ty Sado và Công ty Vincom Retail không còn là công ty con của Tập đoàn Vingroup.

Trong báo cáo cập nhật hoạt động kinh doanh của Vincom Retail gần đây, Chứng khoán VNDirect cho biết, tổng giá trị của giao dịch được xác định là 39.080 tỷ đồng. Trong đó, 55% vốn điều lệ SDI dự kiến sẽ được hoàn tất chuyển nhượng trong tháng 3/2024, với giá trị 21.500 tỷ đồng; giao dịch của 45% còn lại dự kiến sẽ được hoàn tất trong 6 tháng tiếp theo, với giá trị 17.580 tỷ đồng.

Vingroup sẽ duy trì nắm giữ 18,8% cổ phần của Vincom Retail. Ban lãnh đạo cho biết sẽ không có sự thay đổi nào trong các hoạt động kinh doanh của Vincom Retail và Vincom Retail sẽ tiếp tục là đối tác chiến lược với các công ty trong hệ sinh thái của Vingroup. Cụ thể, Vingroup sẽ ký hợp đồng quản lý với Vincom Retail và sẽ thay mặt Vincom Retail quản lý hoạt động của các trung tâm thương mại (TTTM), quyền lợi của các khách thuê, chủ gian hàng tại các TTTM vẫn được đảm bảo như đã cam kết theo các hợp đồng đã ký.

Năm nay, Vincom Retail đặt kế hoạch mở thêm 6 TTTM với tổng diện tích mặt sàn bán lẻ khoảng 160.000 m2. Hầu hết trong số đó được đặt tại các khu dân cư đô thị do Vinhomes phát triển.

Với kế hoạch mở rộng này, VNDirect cho rằng, Vincom Retail có tiềm lực tài chính mạnh để đảm bảo thực hiện kế hoạch mở rộng.

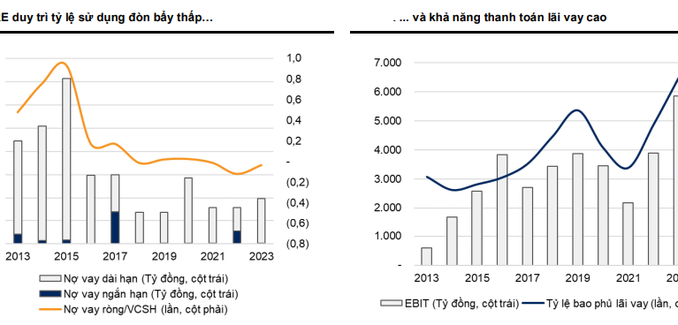

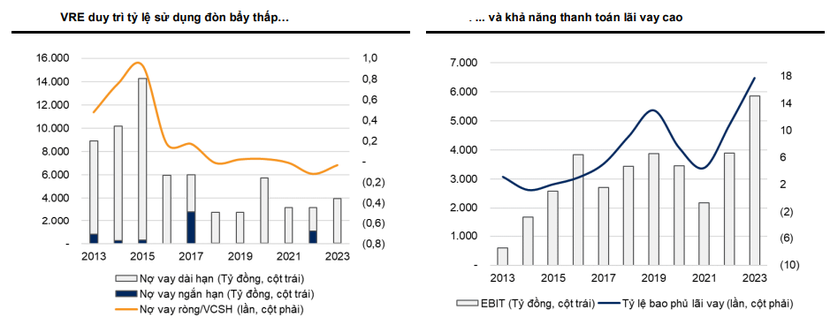

Theo đó, Vincom Retail vẫn đang sở hữu bảng cân đối lành mạnh với tỷ lệ sử dụng đòn bẩy thấp: Tỷ lệ nợ vay ròng trên vốn chủ sở hữu vào cuối năm 2023 là -0,03 lần, Vincom Retail đã duy trì vị thế tiền mặt và tương đương tiền cao hơn tổng nợ vay trong vòng 3 năm qua. Tỷ lệ bao phủ lãi vay trong năm 2023 đạt 17,7 lần, tăng 6,9 lần so với năm trước.

Theo VNDirect, so với một số nhà phát triển bất động sản bán lẻ đầu ngành khác trong khu vực, Vincom Retail đang là doanh nghiệp có tỷ lệ sử dụng đòn bẩy thấp và khả năng thanh toán lãi vay vượt trội hơn.

“Kế hoạch mở rộng sẽ tiếp tục đòi hỏi bổ sung vốn đầu tư trong những năm tiếp theo, theo đó doanh nghiệp có thể sẽ cần gia tăng vay nợ. Tuy nhiên, dựa trên tình hình tài chính lành mạnh và lịch sử quản lý thận trọng của doanh nghiệp, chúng tôi tin rằng Vincom Retail sẽ không gặp khó khăn trong việc hoàn thành các nghĩa vụ nợ”, VNDirect nhận định.

Nguồn: VNDirect Research

Cùng với đó, VNDirect cho rằng kế hoạch mở rộng của Vincom Retail còn phù hợp với xu hướng thị trường bất động sản. Về dài hạn, VNDirect dự kiến nhu cầu BĐS bán lẻ sẽ dịch chuyển ra khỏi khu vực trung tâm thành phố khi nguồn cung tại khu vực trung tâm và nội thành trở nên khan hiếm, cũng như việc thị trường BĐS tại các khu vực ngoại thành ngày càng phát triển. Các nhà bán lẻ sẽ đòi hỏi không gian cho thuê tại các “vị trí đắc địa” (đường lớn, khu dân cư đông đúc nhộn nhịp,…) ở các khu vực ngoại thành.

VNDirect tin rằng Vincom Retail đã sẵn sàng cho xu hướng này với mô hình Vincom Mega Mall và Vincom Plaza và có lợi thế để mở rộng thị phần của mình bằng cách tận dụng quỹ đất và hạ tầng từ hệ sinh thái của Vingroup.

Ngoài ra, những việc thị trường BĐS bán lẻ của Việt Nam dự kiến sẽ tăng trưởng ổn định trong giai đoạn 2024-2025, trước hết là bởi nhu cầu thuê mặt bằng bán lẻ vẫn mạnh mẽ cũng sẽ là yếu tố hỗ trợ cho Vincom Retail.

Trong năm 2023, thị trường Hà Nội có thêm gần 90.000 m2 tổng diện tích mặt bằng bán lẻ mới, dẫn đến tổng diện tích cho thuê tăng lên 116 ha. TP. Hồ Chí Minh chứng kiến sự tăng thêm diện tích mặt bằng bán lẻ cho thuê khoảng 45.000 m2, nâng tổng diện tích tăng lên 114,2 ha.

Cả hai thị trường đều ghi nhận sức hấp thụ tốt, khi tỷ lệ lấp đầy tiếp tục phục hồi: Ở Hà Nội, tỷ lệ lấp đầy trung bình trong năm 2023 đạt 97,1% trong khu vực trung tâm và nội thành, 86,5% tại khu vực ngoại thành. Với TP. Hồ Chí Minh, hai chỉ số này lần lượt là 93,8% và 90%. Nhu cầu cao trong khi nguồn cung hạn chế khiến giá thuê tiếp tục tăng.

Thêm vào đó, thị trường BĐS bán lẻ của Việt Nam còn được hỗ trợ bởi 3 yếu tố: Việt Nam tiếp tục là điểm đến hấp dẫn cho các thương hiệu thời trang cao cấp và ẩm thực quốc tế; xu hướng mua sắm kết hợp giải trí; quá trình đô thị hóa, mở rộng phát triển BĐS nhà ở ra ngoài khu vực trung tâm.

Ngoài ra, VNDirect cho biết sự phục hồi của hoạt động tiêu dùng trong năm 2024-2025 sẽ trực tiếp làm tăng lượng khách đến các TTTM của Vincom Retail, qua đó hỗ trợ hoạt động kinh doanh của các khách thuê hiện tại. Điều này cũng có thể giúp thu hút khách hàng mới tham gia vào thị trường Việt Nam và Vincom Retail được đánh giá có những lợi thế cạnh tranh để thu hút các khách hàng này.

Vincom Retail hiện là doanh nghiệp cho thuê mặt bằng bán lẻ hàng đầu tại Việt Nam, sở hữu 83 TTTM với tổng diện tích sàn bán lẻ vượt 1,75 triệu m2 (tính đến tháng 1/2024).

Với hệ thống TTTM quy mô, năm 2023, Vincom Retail ghi nhận doanh thu thuần 9.791 tỷ đồng, lợi nhuận sau thuế 4.409 tỷ đồng, tăng trưởng lần lượt 33% và 58,8% so với cùng kỳ.

Để lại một phản hồi