NVL:

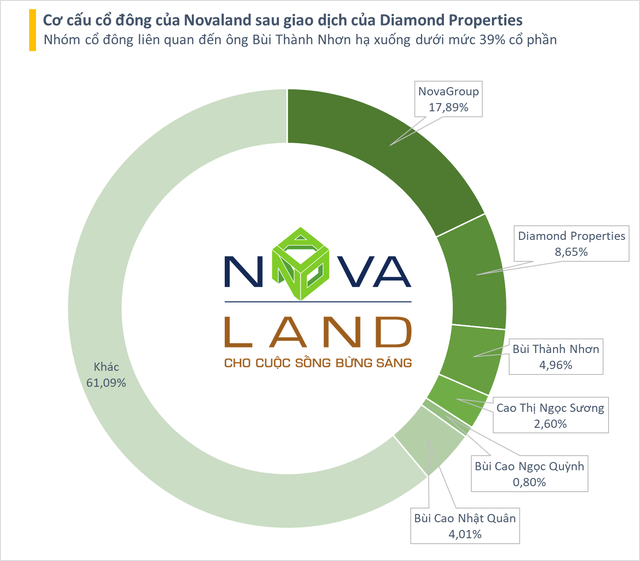

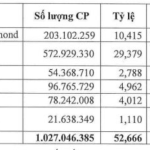

Mới đây, CTCP Diamond Properties thông báo đã bị công ty chứng khoán bán giải chấp gần 2,1 triệu cổ phiếu NVL của CTCP Tập đoàn Đầu tư Địa ốc No Va (Novaland), qua đó giảm sở hữu xuống còn gần 169 triệu cổ phiếu (tương ứng sở hữu 8,65% cổ phần).

Giao dịch trên được thực hiện vào ngày 15/7, theo phương thức khớp lệnh. Tạm tính theo giá đóng cửa phiên giao dịch cùng ngày là 13.200 đồng/cp, ước tính tổng giá trị giao dịch rơi vào khoảng 28 tỷ đồng.

Tương tự, cổ đông lớn nhất của Novaland cũng bị bán giải chấp gần 35 nghìn cổ phiếu vào ngày 12/7, tỷ lệ sở hữu giảm về 17,89% cổ phần. Không chỉ bị bán giải chấp, Novagroup cũng chủ động đăng ký bán 2 triệu cổ phiếu NVL để cân đối danh mục đầu tư và hỗ trợ cơ cấu nợ, thời gian giao dịch từ ngày 18/7 đến 26/7 theo phương thức khớp lệnh trên sàn và/hoặc thỏa thuận. Nếu giao dịch thành công, tổ chức này sẽ giảm sở hữu tại Novaland xuống còn 346,88 triệu cổ phiếu (tỷ lệ 17,79%).

Diamond Properties và NovaGroup đều là 2 tổ chức có liên quan đến ông Bùi Thành Nhơn – Chủ tịch HĐQT Novaland. Đến thời điểm hiện tại, nhóm cổ đông liên quan đến ông Nhơn hiện chỉ còn nắm giữ chưa đến 39% vốn tại Novaland. Con số này sẽ còn giảm xuống nếu Novagroup hoàn tất giao dịch đã đăng ký.

Trên thị trường chứng khoán, cổ phiếu NVL đang trong quãng giảm giá kể từ tháng 4 tới nay. Thị giá NVL phiên 22/7 giảm kịch sàn còn 11.100 đồng/cp, qua đó chứng kiến đà “lao dốc” gần 40% trong chưa đầy 3 tháng, đẩy cổ phiếu về sát vùng đáy lịch sử hồi đầu tháng 3 năm ngoái (10.250 đồng/cp).

Đầu tháng 7/2024, Novaland công bố hoàn thành “Thỏa thuận tái cấu trúc” gói trái phiếu chuyển đổi (tổng trị giá 298,6 triệu USD với lãi suất 5,25% và đáo hạn năm 2026) được quyền chuyển đổi thành cổ phần phổ thông của Công ty. Được biết, đây là gói trái phiếu chuyển đổi quốc tế Novaland đã đạt được đồng thuận tái cơ cấu và nhận được phê duyệt từ Tòa Thương mại Quốc tế Singapore (SICC) vào cuối tháng 4 vừa qua.

Theo đó, thời điểm thanh toán là ngày đáo hạn trái phiếu vào tháng 6/2027 hoặc đợt mua lại trước hạn (nếu có) trong tương lai. Dư nợ gốc (sau khi nhập lãi) tương ứng với ngày hiệu lực từ ngày 05/07/2024 của phương án tái cấu trúc sẽ là 320,9 triệu USD. Giá trị mua lại sẽ được tính bằng 115% số tiền gốc (sau khi đã trừ đi phần chuyển đổi thành cổ phiếu) cộng với lãi trả chậm và lãi phát sinh.

Lãi trả chậm sẽ được tính với mức lãi suất 5,25%/ năm. Thời gian tới, các trái chủ cũng có thể chuyển đổi trái phiếu sang cổ phiếu NVL với giá chuyển đổi ban đầu là 40.000 đồng/cổ phiếu, tỷ lệ chuyển đổi là 134.135 cổ phiếu/trái phiếu.

Được biết, sau khi nhận được phê duyệt từ Tòa Thương mại Quốc tế SICC, Novaland đã liên tục làm việc với các cơ quan có liên quan để chính thức có được sự chấp thuận cũng như xác nhận hoàn thành các thủ tục như đã chốt trước đó.

Để lại một phản hồi