Thị trường sẽ sớm cân bằng

Trong báo cáo mới đây, Chứng khoán Rồng Việt (VDSC) đánh giá trong những phiên đầu tháng 8 thị trường phản ứng tiêu cực theo xu hướng điều chỉnh của các thịtrường chứng khoán toàn cầu. Tốc độ điều chỉnh của chỉ số mạnh hơn so với bức tranh kinh tế vĩ mô trong nửa đầu năm 2024.

Do vậy, VDSC kỳ vọng với việc điều chỉnh nhanh và mạnh, chủ yếu theo đà diễn biến của chứng khoán toàn cầu thay vì phản ánh bức tranh kém khả quan về hoạt động kinh doanh của doanh nghiệp thì thị trường sẽ sớm cân bằng trở lại.

Nhìn về triển vọng kết quả kinh doanh cho phần còn lại của năm 2024, VDSC ước tính tốc độ tăng trưởng lợi nhuận sẽ tăng tốc mạnh với mức tăng ~25% so với cùng kỳ. Tương tự, danh mục cổ phiếu mà Rồng Việt phân tích, đại diện ~60% vốn hóa sàn HSX, có mức tăng trưởng 25% so với cùng kỳ.

Động lực tăng trưởng chính được cho là đến từ nhóm ngân hàng nhờ (1) Nhu cầu mở rộng của nền kinh tế giúp tăng trưởng tín dụng năm 2024 có thể đạt mức mục tiêu 14%-15% so với cùng kỳ, (2) Quy mô nợ xấu sẽ giảm nhẹ vào cuối năm khi các ngân hàng có vị thế về lợi nhuận trước dự phòng tốt hơn so với năm 2023 để tiếp tục hấp thụ và làm sạch bảng cân đối, hoạt động kinh tế phục hồi giúp giảm áp lực nợ xấu hình thành và giúp đẩy nhanh tiến độ xử lý tài sản đảm bảo của các khoản nợ xấu.

Nhóm bất động sản được VDSC dự báo sẽ đóng góp lớn vào tăng trưởng lợi nhuận trong nửa cuối năm dựa trên mức nền thấp của cùng kỳ, khi các chủ đầu tư lớn như VHM, KDH hay NLG tập trung bàn giao sản phẩm đã mở bán từ trước.

Đối với các nhóm ngành khác có tỷ trọng đóng góp lớn vào tăng trưởng lợi nhuận, hàng và dịch vụ công nghiệp, bán lẻ, nhóm cổ phiếu hàng không sẽ là những điểm nhấn chính đóng góp vào bức tranh tăng trưởng chung khi triển vọng sản xuất công nghiệp tích cực, biên lợi nhuận cải thiện khi cuộc chiến giá đi đến hồi kết đối với lĩnh vực bán lẻ và chi phí nguyên liệu hạ nhiệt ở nhóm ngành hàng tiêu dùng, và các doanh nghiệp hàng không ghi nhận quý thứ hai liên tiếp có lợi nhuận dương nhờ giá bán và sản lượng tăng.

Cho cả năm 2024, mức tăng trưởng so với cùng kỳ của danh mục các cổ phiếu VDSC phân tích ước tính đạt 19% so với cùng kỳ. Theo đó, LNST của VN-Index ước tính tăng 18% so với cùng kỳ.

Nhóm cổ phiếu nào dẫn dắt nửa cuối năm?

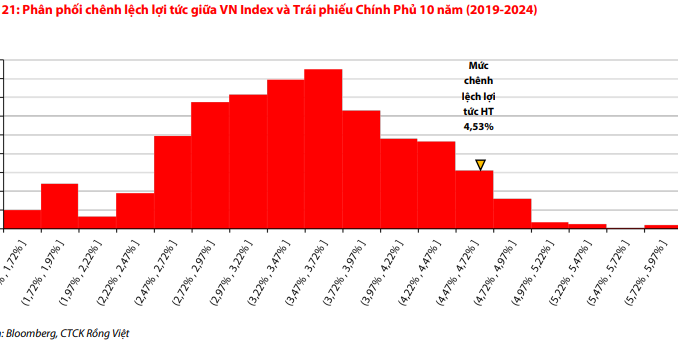

Với triển vọng tăng trưởng lợi nhuận kể trên, đội ngũ phân tích cho rằng lợi tức của thị trường chứng khoán sẽ tiếp tục cải thiện ở mức vốn hóa hiện tại. Bên cạnh đó, mức chênh lệch lợi tức (E/P của TTCK so với lợi tức TPCP) hiện tại (4,53%) đang vượt khá xa so với mức trung bình 5 năm trở lại đây và nằm trong vùng có xác suất xảy ra khá thấp.

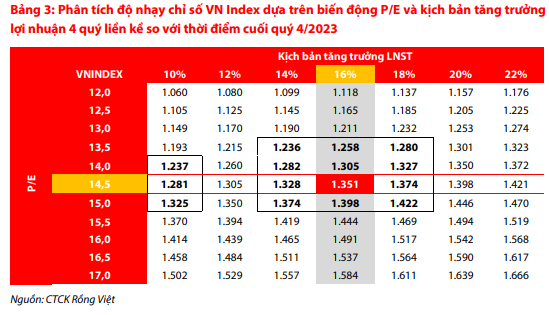

Mức chênh lệch lợi tức trên 4,0% thường chỉ xảy ra khi có cơn gió ngược bất ngờ và thường qua đi nhanh chóng, giúp thị trường sớm tái cân bằng và phục hồi. Do vậy, với tăng trưởng EPS 4Q gần nhất (tính đến Q2/2024) là ~10% so với lũy kế EPS 4Q (tính đến Q4/2023), thì vùng P/E hợp lý trong Q3/2024 của chỉ số có thể kỳ vọng là 14x – 15x (tương ứng mức chênh lệch lợi tức 3,5% – 4,0%), tương ứng vùng điểm VN-Index giao dịch cân bằng là 1.237 – 1.325.

Cho dài hạn, dựa vào triển vọng tăng trưởng lợi nhuận (14%-18% svxk) và kịch bản P/E giao dịch trong vùng 13,5 – 15 lần, vùng điểm hợp lý của VN-Index là 1.236-1.420, sau khi phản ánh tăng trưởng kết quả kinh doanh cả năm 2024 so với năm 2023.

Nhìn về nửa cuối năm 2024, môi trường CSTT ôn hòa và các nhóm doanh nghiệp vẫn duy trì tăng trưởng lợi nhuận khả quan sẽ là động lực để thị trường sớm phục hồi. Do vậy, cổ phiếu lựa chọn cho nửa cuối năm của VDSC là cổ phiếu của những doanh nghiệp duy trì được xu hướng phục hồi/ tăng trưởng lợi nhuận ở các ngành hàng tiêu dùng, thép, ngân hàng, khu công nghiệp, thủy sản. Ngoài ra, nhóm ngành dệt may cũng là nhóm ngành mà NĐT có thể quan tâm trở lại nếu có sự chiết khấu mạnh về giá cổ phiếu trong các đợt điều chỉnh của thị trường khi xu hướng lợi nhuận của ngành này khả quan.

Để lại một phản hồi