Nhóm ngành có thể quan tâm mua khi điều chỉnh đối với các mã cổ phiếu lớn, cơ bản tốt, định giá còn hợp lý & triển vọng lợi nhuận tích cực khi thị trường điều chỉnh như bán lẻ, tiêu dùng, ngân hàng, chứng khoán, bất động sản,… Vị chuyên gia nhấn mạnh cần ưu tiên các mã vốn hóa lớn, định giá hợp lý, triển vọng tích cực và không có tin xấu, đặc biệt cần khắt khe và kỹ lưỡng một chút khi lựa chọn.

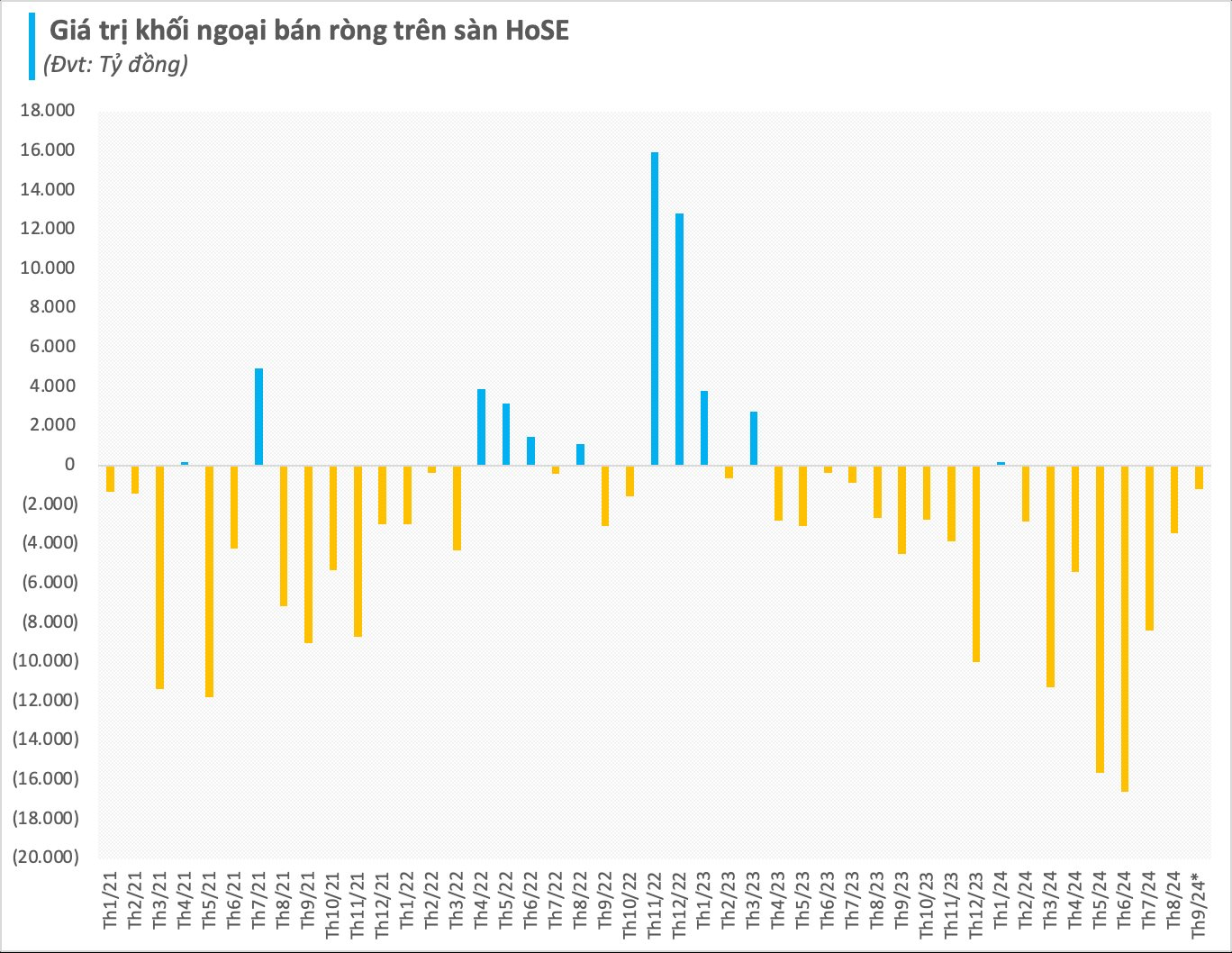

Về diễn biến giao dịch của khối ngoại, vị chuyên gia cho rằng đà bán ròng tập trung cụ thể vào một số cổ phiếu nhất định, mang tính cục bộ và cơ cấu, không theo hướng bán rút vốn như đợt bán cao điểm trong tháng 6, tháng 7. Nếu bán theo hướng cơ cấu như vậy, thực sự không đáng lo ngại, khi tỷ trọng giao dịch khối ngoại ngày càng nhỏ.

Ông Huy cho rằng cao điểm của đợt bán rút vốn đã qua, khối ngoại hiện tại còn ở lại sẽ mua/bán ròng theo bối cảnh và từng mã cụ thể, nghĩa là có bán, có mua như trong nước và tiền này vẫn ở lại thị trường.

Dòng tiền có thể phân hóa giữa các nhóm ngành dựa vào triển vọng kinh doanh, câu chuyện đầu tư riêng

Theo đánh giá của Ông Nguyễn Anh Khoa, Trưởng phòng – Nghiên cứu Chứng khoán Agriseco , diễn biến của VN-Index có phần tương đồng với chứng khoán thế giới khi thị trường trong nước đang thiếu thông tin hỗ trợ và dòng tiền lớn chưa quay trở lại. Về diễn biến thanh khoản, giá trị giao dịch bình quân trên cả ba sàn đạt mức gần 17.500 tỷ đồng, chỉ tăng nhẹ 1,3% so với tuần trước kỳ nghỉ lễ cho thấy dòng tiền lớn vẫn chưa thực sự nhập cuộc. Dự báo diễn biến tuần tới, VN-Index có thể tiếp tục tục tích lũy đi lên với thanh khoản dần cải thiện khi xuất hiện thêm các thông tin hỗ trợ thị trường về việc FED hạ lãi suất hay số liệu kinh tế Vĩ mô tháng 8 được công bố khá tích cực.

Nhìn lại từ đầu năm 2024, nhà đầu tư nước ngoài đã liên tục bán ròng khoảng 65.000 tỷ đồng trên sàn HOSE. Mặc dù vậy trong 2 tháng gần đây, giá trị bán ròng của khối ngoại đã giảm đáng kể trong bối cảnh FED chuẩn bị hạ lãi suất và áp lực tỷ giá đã hạ nhiệt. Việc khối ngoại rút ròng đang xảy ra tại nhiều thị trường cận biên và mới nổi tại châu Á và thị trường Việt Nam cũng không phải ngoại lệ. Mặc dù nhà đầu tư nước ngoài vẫn đang bán ròng nhưng ông Khoa cho rằng đã xuất hiện các tín hiệu tích cực về sự đảo chiều của dòng tiền. Về bối cảnh vĩ mô và chính sách tiền tệ, FED có thể hạ lãi suất từ 25 – 50 đpt trong kỳ họp tháng 9 tới đây và tiếp tục quá trình này cho tới hết năm 2024 kéo dài sang năm 2025, cùng với sự phục hồi và tăng trưởng của nền kinh tế Việt Nam sẽ là cơ sở để kỳ vọng khối ngoại quay trở lại mua ròng.

Sang tuần mới, trong bối cảnh thị trường vẫn đang trong quá trình tích lũy và chưa rõ xu hướng như hiện tại, dòng tiền có thể có sự phân hóa giữa các nhóm ngành dựa vào triển vọng kinh doanh, câu chuyện đầu tư riêng của từng nhóm cổ phiếu. Tháng 9 sẽ là tháng bản lề của thị trường chứng khoán Việt Nam trước khi số liệu kinh tế vĩ mô và lợi nhuận các doanh nghiệp trong Quý 3 được công bố. Với kỳ vọng thị trường sẽ tích lũy đi lên, chuyên gia đến từ Agriseco khuyến nghị nhà đầu tư có thể thực hiện chiến lược giải ngân trong các nhịp điều chỉnh của thị trường. Cơ hội vẫn còn tại nhiều nhóm ngành sẽ có dư địa tăng tốt về lợi nhuận và qua đó sẽ có triển vọng giá cổ phiếu tích cực.

Nhà đầu tư có thể quan tâm tới nhóm cổ phiếu tăng trưởng kết quả kinh doanh quý 3 và quý 4 mạnh so với cùng kỳ như nhóm xuất khẩu (thủy sản, dệt may), nhóm bán lẻ. Ngoài ra, nhóm cổ phiếu có định giá thấp so với tiềm năng tăng trưởng lợi nhuận như nhóm ngân hàng và nhóm thép cũng là lựa chọn phù hợp trong giai đoạn các tháng cuối năm 2024. Các cổ phiếu có câu chuyện đầu tư riêng như nhóm chứng khoán cũng được kỳ vọng sẽ thu hút dòng tiền tốt giai đoạn tới.

Để lại một phản hồi