Cùng chung cảnh ngộ với chứng khoán toàn cầu, thị trường chứng khoán Việt Nam vừa trải qua một phiên giao dịch đầy sóng gió. VN-Index đánh rơi gần 50 điểm xuống dưới 1.200 điểm, thấp nhất trong hơn 3 tháng trở lại đây. Con số xấp xỉ 4% cũng là mức giảm mạnh thứ 2 kể từ đầu năm của VN-Index, chỉ sau phiên ngày 15/4 khi chỉ số mất 60 điểm (-4,7%).

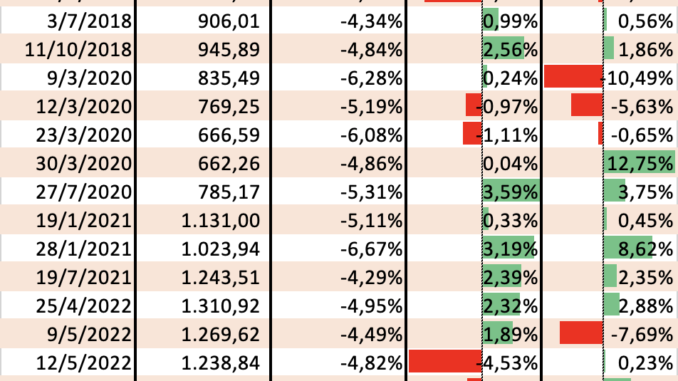

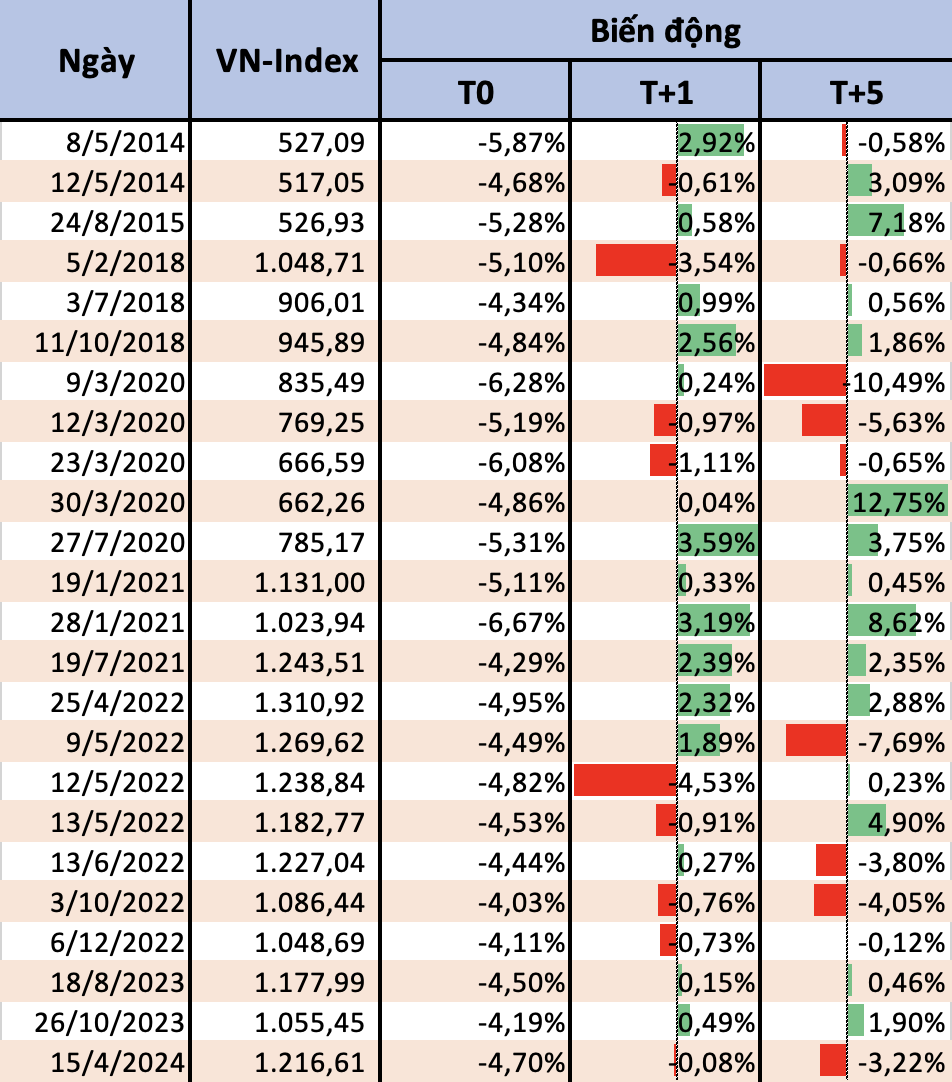

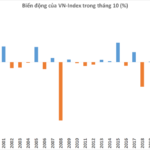

Trong quá khứ, chứng khoán Việt Nam từng trải qua nhiều phiên biến động mạnh với mức giảm của VN-Index thậm chí còn sâu hơn phiên 5/8 vừa qua. Từ khi biên độ HoSE trở lại mức +/-7% đầu năm 2013 đến nay, VN-Index đã có 24 lần giảm trên 4% trong một phiên, đa phần tập trung trong giai đoạn 2020-2022, sau khi Covid phủ bóng đen lên thị trường tài chính toàn cầu.

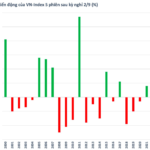

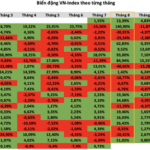

Có thể thấy, chứng khoán Việt Nam thường hồi phục khá nhanh sau những cú rơi sâu. Theo thống kê, VN-Index đã có 15/24 lần tăng điểm trở lại ngay sau phiên giảm hơn 4%, tương ứng xác suất 62,5%. Nếu xét theo khung thời gian dài hơn, VN-Index cũng có 14/24 lần tăng điểm vào tuần giao dịch (5 phiên) ngay sau phiên giảm mạnh.

Giai đoạn từ 2020 đến giữ năm 2022, với dòng tiền từ làn sóng nhà đầu tư mới không ngừng đổ vào thị trường, VN-Index cho thấy khả năng gượng dậy khá nhanh sau mỗi cú trượt chân. Trong khoảng thời gian này, chỉ số thường bật tăng trở lại khá mạnh trong phiên liền sau và tuần giao dịch ngay sau phiên giảm sâu.

Tình hình đã thay đổi trong nửa cuối năm 2022 khi những sóng gió ập đến với thị trường chứng khoán. VN-Index thậm chí còn giảm hơn 4% trong 2 phiên liên tiếp vào ngày 12-13/5/2022. Xu hướng hồi phục nhanh trở lại trong năm 2023 khi VN-Index đều tăng trở lại ngay phiên liền sau và tuần sau khi rơi sâu.

Thực tế, tốc độ hồi phục của thị trường sau những cú rơi gần đây phụ thuộc khá nhiều vào thời điểm xảy ra. Điển hình như trong lần giảm mạnh nhất từ đầu năm đến nay, VN-Index khi đó đang neo quanh vùng đỉnh dài hạn và mới chỉ bắt đầu điều chỉnh. Kết quả là chỉ số mất thêm 0,08% phiên liền sau và tiếp tục bị thổi bay 3,22% trong tuần sau cú trượt chân.

Thời điểm hiện tại, thị trường đã điều chỉnh tương đối so với đỉnh gần nhất với mức giảm hơn 100 điểm (khoảng 8%). Do đó, một số yếu tố như áp lực chốt lời, margin,… có thể bớt căng thẳng hơn phần nào. Dù vậy, vẫn có những rủi ro tiềm ẩn khó đánh giá như Căng thẳng địa chính trị tại khu vực Trung Đông và động thái bất ngờ đảo ngược chính sách của Nhật Bản.

Sau khi chứng khoán Châu Á đồng loạt giảm mạnh phiên 5/8, đặc biệt là Nhật Bản, đến lượt nửa bên kia bán cầu chịu cảnh bị bán tháo. Chứng khoán Mỹ chìm trong sắc đỏ với các chỉ số Dowjone, S&P500 và Nasdaq đều giảm mạnh. Châu Âu cũng không nằm ngoài xu hướng khi FTSE 100, DAX đều rơi sâu. Điều này ảnh hưởng nhất định đến tâm lý nhà đầu tư chứng khoán tại Việt Nam.

Nhìn chung, dữ liệu quá khứ chỉ mang tính chất tham khảo do bối cảnh từng thời kỳ khác nhau. Rất khó dự báo chính xác biến động của thị trường chứng khoán trong các phiên tới. Áp lực trong ngắn hạn rõ ràng là không thể tránh khỏi. Tuy nhiên, vẫn có những yếu tố tích cực để nhà đầu tư có thể kỳ vọng.

Theo ông Nguyễn Thế Minh – Giám đốc Phân tích Chứng khoán Yuanta Việt Nam, nhìn lại định giá thị trường, những lần VN-Index về mốc 1.200 điểm, P/E của thị trường rơi về quanh mức 10 lần. Lịch sử cho thấy khi P/E rơi về mức 10 lần có khả năng là vùng đáy của thị trường. Thêm nữa, câu chuyện cơ bản của doanh nghiệp hấp dẫn hơn rất nhiều. Dù áp lực giảm điểm vẫn còn song rủi ro hiện tại thấp hơn rất nhiều so với cơ hội tăng giá của thị trường.

Chuyên gia Yuanta kỳ vọng rằng thị trường sẽ sớm lấy lại được mốc 1.200 điểm trong một vài phiên tới. Thêm vào đó, lợi suất cổ phiếu hiện tại xấp xỉ 9%/ năm trong khi lãi suất tiền gửi tiết kiệm 5,5-6%/ năm. Nhà đầu tư đang thấy thị trường khá xấu và lo sợ, chạy theo hiệu ứng đám đông, song sẽ sớm quay trở lại, nhờ vậy dòng tiền sẽ sớm được cải thiện.

Đồng quan điểm, ông Bùi văn Huy – Giám đốc Chi nhánh Chứng khoán DSC đánh giá, thị trường có thể kiểm định lại MA200 quanh 1.200 điểm nhưng sẽ duy trì và phục hồi như những gì đã diễn ra cuối tuần qua. Khó có thể kỳ vọng sự sôi động nhưng có lẽ không nên bi quan. Mùa KQKD quý 2 đã qua đi nhưng sẽ là tham khảo tốt dể dự đoán đà phục hồi lợi nhuận doanh nghiệp giai đoạn cuối năm. Nhờ vậy, đây là thời điểm có thể tư duy dài hạn.

Để lại một phản hồi