Mối lo ngại về mâu thuẫn Nga – Ukraine, dịch Covid-19 bùng phát ở Trung Quốc, cuộc suy thoái kinh tế có thể xảy ra ở Mỹ hoặc châu Âu và lạm phát toàn cầu tăng cao đang thay đổi chiến lược của nhà đầu tư. Một loại tài sản vốn bị “quay lưng” từ lâu giờ lại trở thành hầm trú ẩn an toàn với các nhà quản lý quỹ hàng đầu Phố Wall: tiền mặt.

Khi cổ phiếu và trái phiếu đều rớt giá, nhiều nhà quản lý tài sản cho biết họ đang tìm cách chuyển tiền đến các tài sản có rủi ro thấp tương tự như tiền mặt. Điều này đánh dấu một sự thay đổi so với những năm gần đây, khi các chỉ số chứng khoán tăng ổn định đã thúc đẩy nhà đầu tư nỗ lực bắt đáy mỗi khi thị trường đi xuống và không bỏ lỡ cơ hội chỉ vì nắm giữ tiền mặt.

Rick Rieder – giám đốc điều hành tại BlackRock, cho biết công ty quản lý tài sản lớn nhất thế giới đang tăng tỷ trọng nắm giữ tiền mặt lên hơn 50% trong nhiều danh mục và ở mức “cao hơn rất nhiều” so với những năm trước. Khi các NHTW nỗ lực ứng phó với lạm phát, ông dự báo giá cổ phiếu sẽ còn biến động mạnh trong 2-6 tháng tới.

Theo dữ liệu từ Investment Company Institute, các quỹ MMF hàng đầu trên Phố Wall đã tăng khoản nắm giữ tiền mặt từ mức dưới 146 tỷ USD vào tháng 2 lên 193 tỷ USD vào tháng 3 và là mức cao nhất trong năm nay. Nhiều người dự đoán giá trị các khoản nắm giữ tiền mặt sẽ còn tăng lên khi lãi suất trên thị trường tiền tệ, trái phiếu ngắn hạn và các khoản đầu tư tương tự như tiền mặt cao hơn sau khi Fed nâng lãi suất.

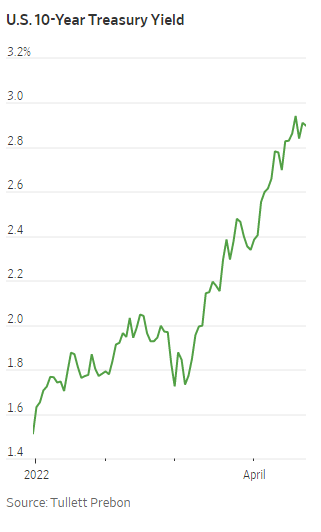

Ngoài ra, lợi suất trái phiếu Kho bạc Mỹ kỳ hạn 10 năm đã tăng vào tuần trước, lần đầu tiên kể từ tháng 3/2020 vượt qua tỷ lệ lạm phát trung bình hàng năm được dự báo trong thập kỷ tới. Theo đó, nhà đầu tư đang quay lại tìm kiếm lợi nhuận từ trái phiếu chính phủ Mỹ vốn có ít rủi ro và chi phí đi vay của các doanh nghiệp cũng tăng lên.

Những thay đổi này đang làm lay chuyển quan điểm từ lâu đã tồn tại trên Phố Wall rằng không có loại tài sản nào có thể thay thế cho cổ phiếu – được gọi tắt là TINA. Ohsung Kwon – chiến lược gia đầu tư chứng khoán Mỹ tại Bank of America, nhận định: “Việc thiếu đi những loại tài sản thay thế là một trong những ‘câu thần chú’ hiệu quả nhất giúp thị trường tăng giá.”

Lợi suất trái phiếu Kho bạc Mỹ kỳ hạn 10 năm.

Kwon cho biết: “Nếu tỷ suất sinh lời tiền mặt thực sự đạt 3%, tôi nghĩ rằng quan điểm TINA sẽ yếu thế hơn. Hiện tại không phải là môi trường thuận lợi cho các loại tài sản rủi ro.”

Trong những năm gần đây, lợi suất cổ tức của S&P 500 đã cao hơn lợi suất trái phiếu 10 năm trở lên. Hơn nữa, đầu tư cổ phiếu cũng mang lại lợi nhuận gần như gấp 3 lần kể từ năm 2009, có nghĩa là nhà đầu tư có cả lãi từ trái phiếu và tiềm năng sinh lời tốt hơn. Đây là một xu hướng lý giải cho việc cổ phiếu của Mỹ chiếm tỷ trọng lớn trong các danh mục đầu tư.

Bank of America đang dự đoán Fed sẽ nâng lãi suất lên 3% vào đầu năm tới từ mức hiện tại là 0,25-0,50%. Nếu động thái này được thực hiện, lợi suất của các tài sản tương tự như tiền mặt cũng tăng – như các quỹ MMF vốn theo dõi trái phiếu Kho bạc ngắn hạn, trái phiếu điểm đầu tư chất lượng cao và thương phiếu. Theo đó, tỷ suất sinh lời của họ sẽ cao gấp đôi tỷ lệ cổ tức 1,4% hiện tại của S&P 500.

Ngay cả khi lợi suất đang ở mức không quá cao, các nhà quản lý tài sản cho biết họ vẫn sẵn sàng chuyển sang nắm giữ tiền mặt. Cuộc khảo sát hồi tháng 4 của BofA với các nhà quản lý tài sản toàn cầu cho thấy lượng tiền mặt mà họ đang nắm giữ ở gần mức cao nhất kể từ tháng 4/2020.

Gaurav Mallik – chiến lược gia đầu tư và trưởng bộ phận giải pháp khách hàng toàn cầu tại State Street Global Advisors, cho biết danh mục đầu tư của công ty ông đang nắm giữ lượng tiền mặt nhiều hơn ít nhất 50% so với đầu năm. Quỹ của ông tập trung vào việc tăng tỷ trọng “bột khô” bằng cách nắm giữ tiền mặt và các quỹ MMF. Ông nói: “Hiện tại tiền mặt là vua.”

Quan điểm TINA lại đang đặt ra những thách thức khác cho nhà đầu tư. Lãi suất nợ thả nổi – mức lãi ngày càng cao khi chi phí đi vay ngắn hạn tăng, đã thu hút nhiều sự chú hơn, cũng như trái phiếu chính phủ chống lạm phát. Giá trái phiếu giảm đồng nghĩa với lợi suất tăng lên và điều này đang thu hút những nhà đầu tư mới.

Ngoài ra, các nhà quản lý tài sản và hãng tư vấn cho biết họ đang nhận được nhiều câu hỏi hơn từ khách hàng về những phương thức đầu tư như trái phiếu tiết kiệm. Rich Steinberg – trưởng nhóm chiến lược gia thị trường tại Colony Group, nhận định khi lạm phát bắt đầu tăng vào năm ngoái, ông đã bắt đầu nhận được những câu hỏi về trái phiếu tiết kiệm Series I – theo dõi CPI và có lợi suất 9,62% vào tháng 5.

Hiện tại, Steinberg đã tăng tỷ trọng tiền mặt và đang tìm cách đầu tư nhiều hơn vào trái phiếu kho bạc Mỹ kỳ hạn ngắn nếu Fed tiếp tục với lộ trình nâng lãi suất lên ít nhất 2% vào cuối năm nay.

Tham khảo WSJ

https://babfx.com/thi-truong-toan-cau-chao-dao-cac-quy-quan-ly-tai-san-lon-nhat-the-gioi-do-tien-vao-mot-loai-tai-san-da-bi-lang-quen-20220426103429527.chn

Để lại một phản hồi