Kế hoạch tham vọng từ hợp nhất SVC Holdings

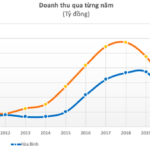

Công ty cổ phần Tasco (HNX: HUT) công bố tài liệu họp ĐHĐCĐ thường niên 2023 với kế hoạch tham vọng doanh thu mục tiêu đạt 22.500 tỷ đồng, gấp 21 lần năm trước. Lợi nhuận sau thuế 600 tỷ đồng, gấp 4 lần. Kế hoạch này đã bao gồm hợp nhất với Công ty cổ phần SVC Holdings.

SVC Holdings có vốn điều lệ gần 5.439 tỷ đồng. Ngành nghề kinh doanh chính là kinh doanh bất động sản và bán lẻ, phân phối ô tô. Trong đó, SVC Holdings là nhà phân phối lớn nhất của Toyota, Ford và là nhà phân phối thương hiệu xe sang Volvo tại Việt Nam. SVC Holdings là cổ đông lớn nhất của CTCP Dịch vụ Tổng hợp Sài Gòn (Savico, HoSE: SVC) với tỷ lệ quá bán.

Hệ thống SVC Holdings có đến 62 showroom ô tô trên toàn quốc, đồng thời sở hữu và đầu tư nhiều bất động sản trung tâm thương mại, toà nhà văn phòng, dự án du lịch ở Hà Nội, TP.HCM, Đà Nẵng, Cần Thơ… điển hình là các dự án như Savico Megamall tại Hà Nội (4,6ha), Trung tâm Thương mại Savico Đà Nẵng (4.739 m2); Trung tâm Thương mại Savico Cần Thơ (2.849 m2); Khu dân cư Long Hoà Cần Giờ (29,8 ha); Khu phức hợp Savico Nam Cẩm Lệ (2,1ha); Dự án Mercure Sơn Trà (5,76ha); một số toà nhà văn phòng tại Trần Hưng Đạo, Lý Tự Trọng…

Tasco có kế hoạch phát hành cổ phiếu để hoán đổi cổ phần với SVC Hodings, dự kiến phát hành tối đa hơn 543,8 triệu cổ phiếu HUT, tỷ lệ hoán đổi 1:1, thông qua 21 cổ đông của SVC Holdings. Số cổ phiếu HUT phát hành hoán đổi sẽ hạn chế chuyển nhượng một năm. Toàn bộ số cổ phần được hoán đổi từ SVC Holdings thuộc nhà đầu tư trong nước.

Mục đích thực hiện phát hành hoán đổi của HUT nhằm trở thành chủ sở hữu duy nhất của SVC Holdings. Theo kế hoạch ban đầu, việc hoán đổi được thực hiện trong năm 2022. Tuy nhiên, Tasco hồi đầu năm nay cho biết sẽ tiến hành sau khi được Ủy ban Chứng khoán Nhà nước chấp thuận.

Thay đổi phương án sử dụng vốn từ phát hành cổ phiếu cho cổ đông hiện hữu

Tờ trình ĐHĐCĐ lần này, Tasco cũng thay đổi phương án sử dụng vốn từ đợt phát hành hơn 116 triệu cổ phiếu cho cổ đông hiện hữu, giá 10.000 đồng/cổ phiếu. Theo kế hoạch cũ, 1.162 tỷ đồng thu được từ phát hành sẽ dùng để tăng vốn điều lệ cho Công ty TNHH Tasco Land (550 tỷ đồng) và góp vốn vào Công ty TNHH Bảo hiểm tổng hợp Grouppama Việt Nam (612 tỷ đồng).

Tuy nhiên, theo phương án mới, công ty sẽ dùng toàn bộ 1.162 tỷ đồng góp vốn tăng vốn điều lệ Công ty TNHH Bảo hiểm Tasco (tiền thân là Công ty TNHH Bảo hiểm Tổng hợp Groupama Việt Nam). Số tiền tăng thêm từ việc góp vốn này sẽ được Bảo hiểm Tasco sử dụng để mở rộng hoạt động kinh doanh bảo hiểm của công ty; đầu tư và nâng cấp hệ thống công nghệ thông tin.

Để lại một phản hồi