Trong những tháng đầu năm 2024, dự án Lô B Ô Môn đã đạt được một số bước tiến khi nhà đầu tư MOECO đã đưa ra FID và PVN cũng đã ký kết được các thỏa thuận nền tảng bao gồm: GSPA (thỏa thuận mua bán khí giữa thượng nguồn và trung nguồn); GTA (thỏa thuận vận chuyển khí); GSA (thỏa thuận bán khí) cho riêng nhà máy Ô Môn 1. Các hợp đồng vẫn còn một ssoo vướng mắc khiến FID cho dự án đến chậm hơn so với kỳ vọng, trong đó, hợp đồng PPA là khó giải quyết nhất do giá khí mỏ Lô B quá cao, khiến giá điện quy đổi lên tới 2.500-3.000 VND/kWh.

Vào tháng 4/2024, Bộ Công Thương đã đưa ra Dự thảo đề xuất cơ chế chuyển ngang giá khí sang giá điện cho các dự án trọng điểm gồm LNG Thị Vải, Lô B Ô Môn và Cá Voi Xanh. Trong báo cáo gần đây, Chứng khoán KB Việt Nam (KBSV) cho rằng cơ chế này nếu được thông qua sẽ giải quyết được vướng mắc mấu chốt cho dự án, giúp mở đường cho việc ký kết FID chính thức trong nửa sau năm 2024.

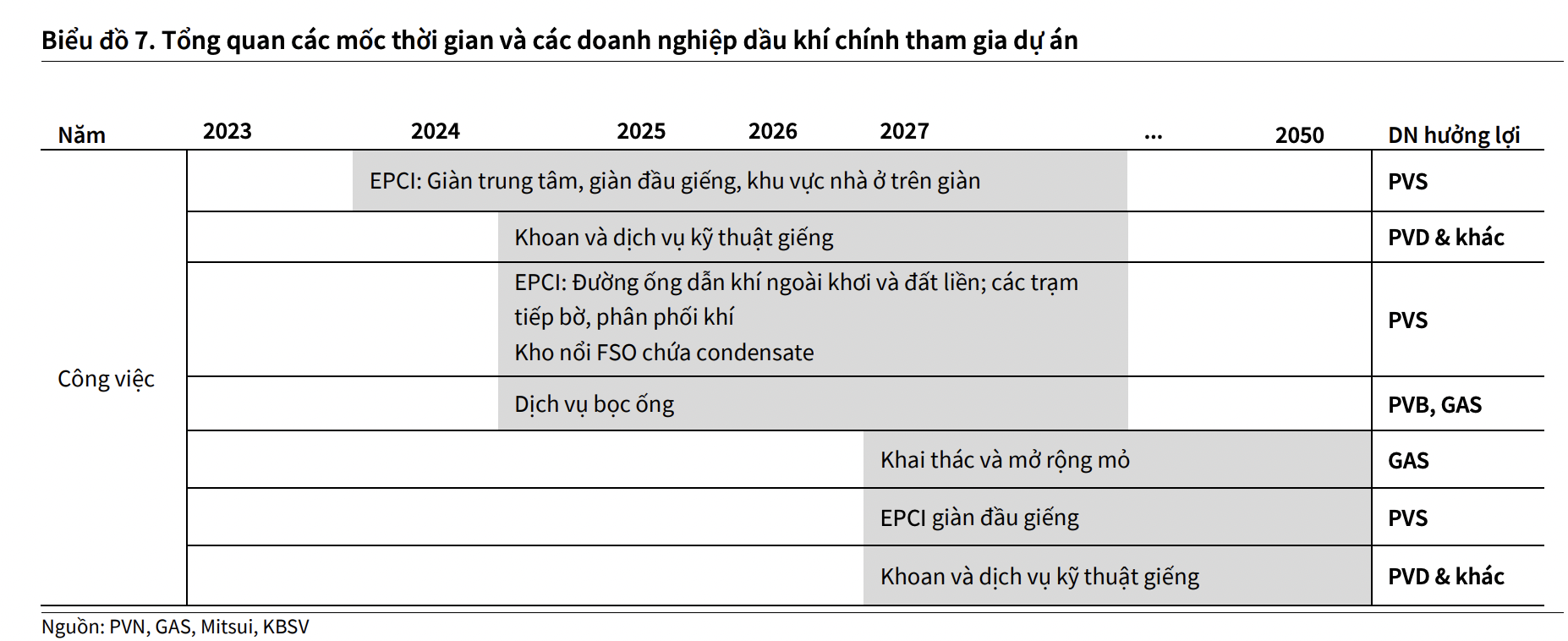

Dự án Lô B Ô Môn có tổng mức đầu tư khoảng 12 tỷ USD, trong đó lượng công việc cho nhóm thượng nguồn chiếm khoảng 7 tỷ USD, trung nguồn chiếm 1,3 tỷ USD và nhóm hạ nguồn (các nhà máy nhiệt điện) chiếm khoảng 3,7 tỷ USD. KBSV kỳ vọng các doanh nghiệp thượng nguồn sẽ có thể ghi nhận khối lượng công việc sớm nhất, ngay từ giai đoạn 2024-2025, với các gói thầu EPCI, dịch vụ giếng khoan và bọc ống.

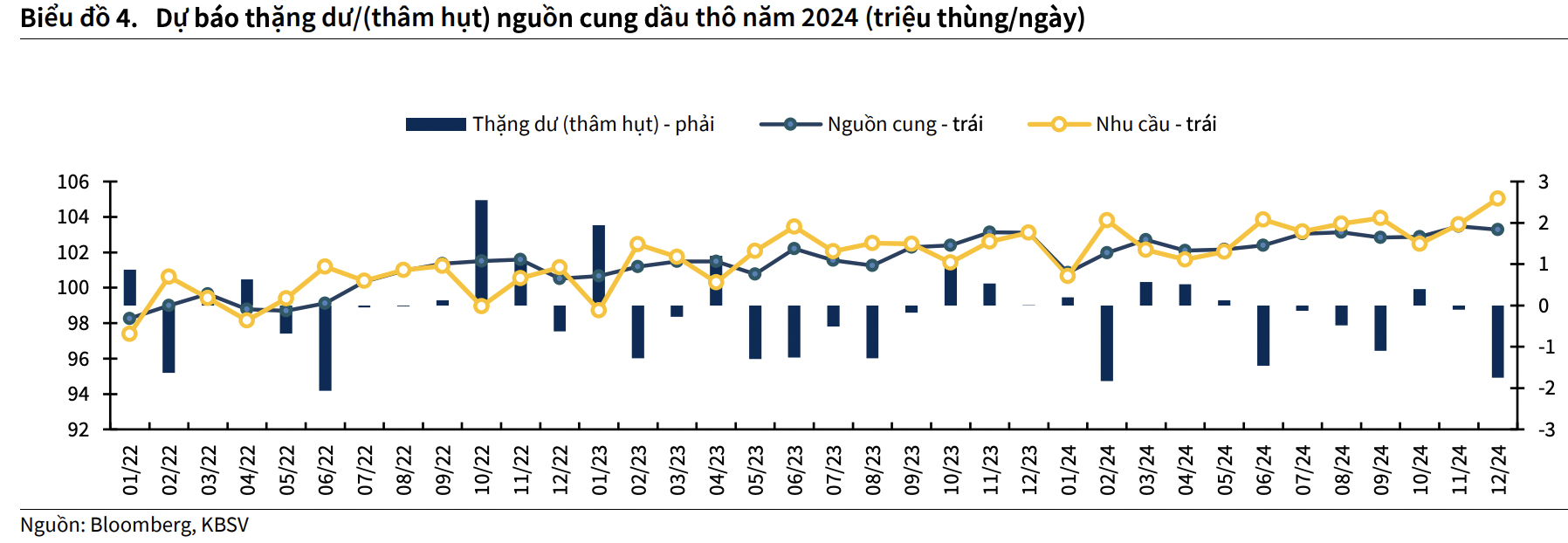

Cùng với đó, giá dầu vẫn duy trì cao trong giai đoạn tới. Nguồn cung tàu xăng dầu toàn cầu vẫn đang trong trạng thái thắt chặt trong giai đoạn 2024 – 2025. KBSV duy trì giả định giá dầu Brent bình quân cho năm 2024 đạt 83 USD/thùng.

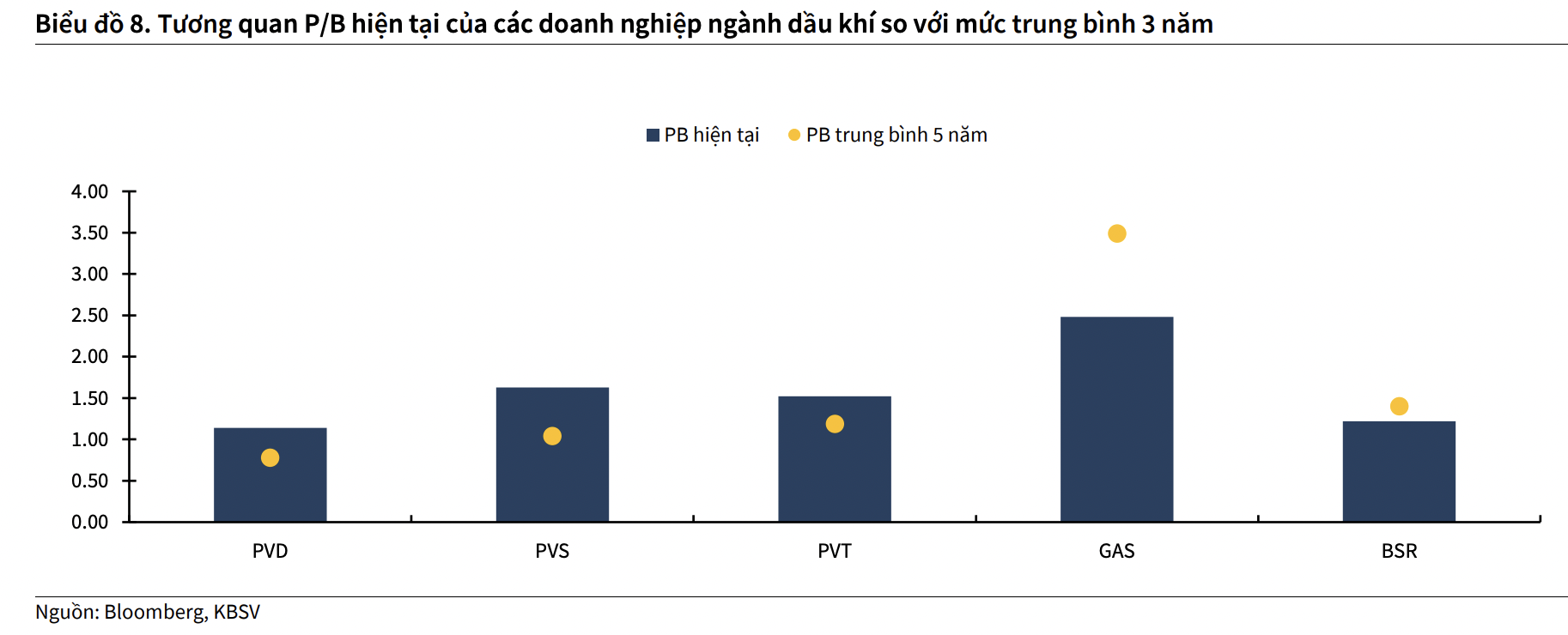

Về triển vọng các nhóm cổ phiếu dầu khí trong nửa cuối năm 2024, KBSV đánh giá nhóm thượng nguồn có triển vọng KQKD tích cực và vẫn còn dư địa tăng giá. Trong đó, KBSV nhận định PVD có triển vọng tươi sáng nhờ cung cầu giàn khoan toàn cầu thuận lợi giúp hỗ trợ giá cước cho thuê, giàn khoan mới kỳ vọng đi vào hoạt động từ quý 1 năm sau và thị trường E&P nội địa sôi động giúp mảng dịch vụ kỹ thuật giếng tăng trưởng mạnh. PVS thì sẽ hưởng lợi từ tăng trưởng mảng M&C nhờ các dự án lớn trong giai đoạn 2024-2028, tiềm năng trúng các gói thầu Fso/FPSO cho các dự án nội địa sắp tới và tiềm năng ghi nhận thêm backlog và cải thiện BLNG cho các dự án điện gió ngoài khơi.

Ngoài ra, giá cổ phiếu PVD và PVT đều chưa phản ánh hết tiềm năng tăng trưởng của các doanh nghiệp. KBSV kỳ vọng các chỉ số định giá của 2 doanh nghiệp sẽ được đánh giá lại do ngành dầu khí thế giới và tại Việt Nam đang bước vào chu kỳ tăng trưởng mới sau giai đoạn 10 năm trầm lắng.

Đối với nhóm trung nguồn, các doanh nghiệp có yếu tố cơ bản thuận lợi, nhưng thị giá đã dần phản ánh triển vọng tăng trưởng. Riêng PVT được KBSV đánh giá sẽ có động lực tăng trưởng từ kế hoạch mở rộng đội tàu tới năm 2025, mảng tàu dầu thô quốc tế có thể bù đắp sự suy giảm sản lượng nội địa và mảng tàu hóa chất/thành phẩm hưởng lợi từ căng thẳng tại kênh đào Suez.

Ngược lại, nhóm hạ nguồn đượcdự báo có kếtquả kinh doanh không khả quan trong năm 2024. KBSV nhận định KQKD của nhóm hạ nguồn nhìn chung chưa cải thiện trong năm 2024. GAS bị ảnh hưởng bởi triển vọng tiêu thụ khí khô tiêu cực trong khi nguồn thu từ dự án LNG là chưa đáng kể trong năm 2024. Điểm sáng trong triển vọng đầu tư đối với GAS nằm ở mức tỷ suất cổ tức cao đột biến 7,4%, song có thể duy trì trong dài hạn. BSR cũng có khả năng bị tác động tiêu cực bởi kỳ bảo dưỡng lớn NMLD Dung Quất khiến sản lượng tiêu thụ giảm khoảng 12% và biên lọc dầu các sản phẩm chủ lực suy giảm so với cùng kỳ. Tuy nhiên, việc NMLD Dung Quất có thể nâng công suất tối đa lên mức 114% sau kỳ bảo dưỡng và mức nền KQKD thấp trong năm 2024 hứa hẹn có thể tạo ra tăng trưởng lớn cho BSR từ năm sau.

Để lại một phản hồi