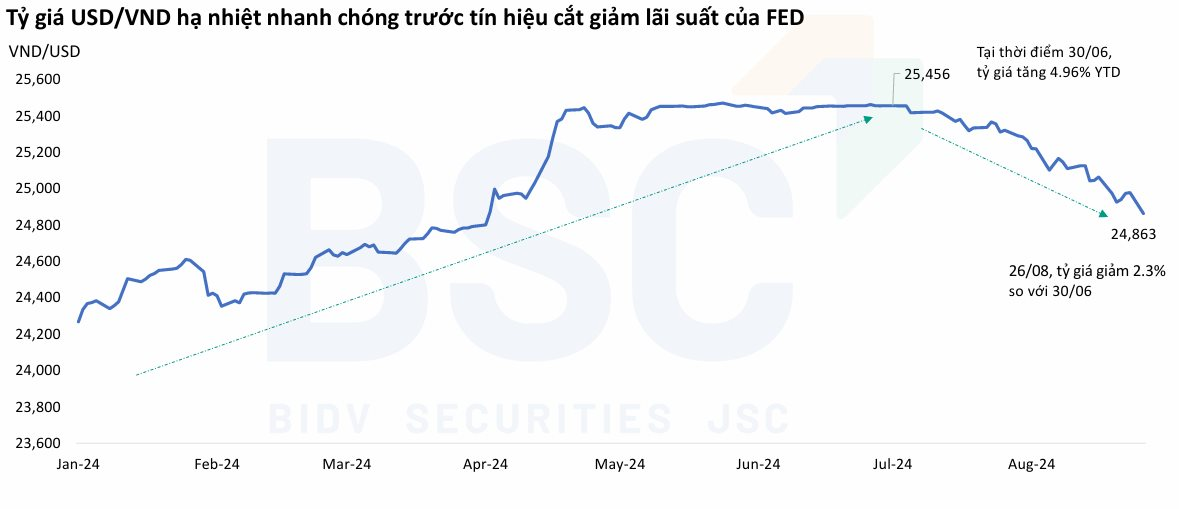

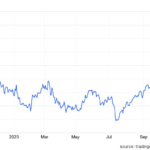

Trong nửa đầu năm 2024, tỷ giá là vấn đề thách thức với các ngân hàng trung ương trên thế giới. Tại thời điểm 30/6, tỷ giá USD/VND ở Việt Nam ghi nhận tăng gần 5% so với đầu năm buộc Ngân hàng Nhà nước phải triển khai một số giải pháp để ổn định tỷ giá như hút tín phiếu, bán ngoại tệ, ổn định thị trường vàng…

Dù vậy, từ cuối tháng 7/2024, tỷ giá có xu hướng giảm dần khi đồng USD suy yếu. Thêm vào đó, thông điệp rõ ràng hơn của Chủ tịch FED việc hạ lãi suất vào tháng 9 tới đây đã giúp chỉ số DXY tiếp tục suy giảm. Tính đến 26/8, tỷ giá giảm 2,3% so với 30/6 và ghi nhận trong phiên 28/8, tỷ giá thậm chí còn thủng mốc 25.000 đồng/USD.

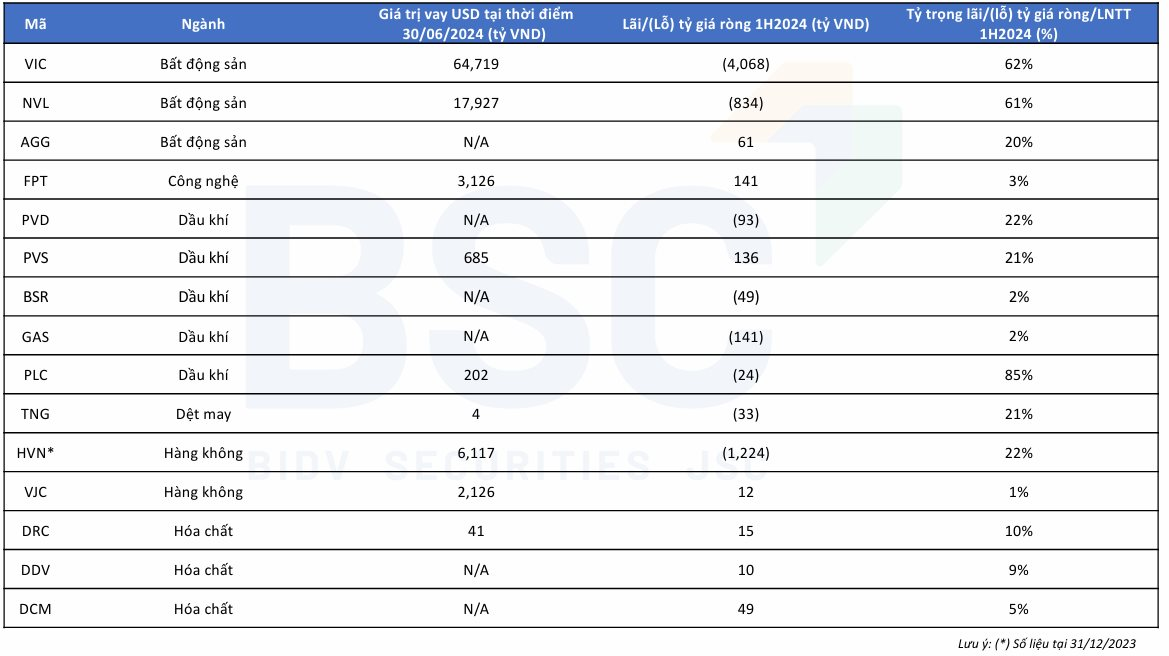

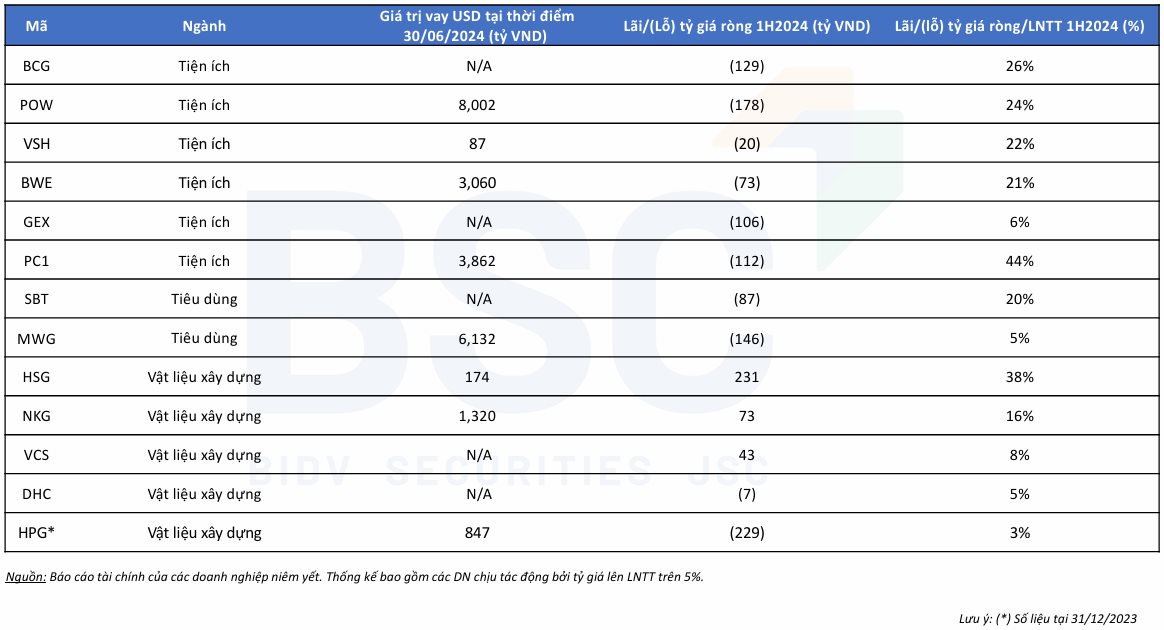

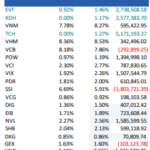

Trên thị trường chứng khoán, thống kê từ Chứng khoán BSC, lợi nhuận trước thuế nửa đầu năm 2024 của các doanh nghiệp chịu ảnh hưởng mạnh bởi tác động của tỷ giá USD/VND.

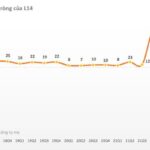

Nhiều doanh nghiệp vay nợ bằng USD lớn ghi nhận các khoản lỗ tỷ giá nặng trong nửa đầu năm 2024.

Cụ thể, tại thời điểm 30/6, Vingroup (VIC) với khoản vay USD giá trị hơn 64.700 tỷ đồng tương đương lỗ tỷ giá 4.068 tỷ đồng; Novaland (NVL) với khoản vay USD khoảng 17.927 tỷ đồng lỗ tỷ giá trong nửa đầu năm lên tới 834 tỷ đồng; HVN vay USD quy đổi ra 6.117 tỷ đồng lỗ tỷ giá lên tới 1.224 tỷ đồng; POW vay 8.002 tỷ đồng lỗ 178 tỷ đồng; MWG vay 6.132 tỷ đồng lỗ 146 tỷ đồng; PC1 vay 3.862 tỷ đồng lỗ 112 tỷ đồng; HPG vay 747 tỷ đồng lỗ 229 tỷ đồng,…

BSC nhận định với việc áp lực tỷ giá dự báo hạ nhiệt khi Fed tiến hành cắt giảm lãi suất, tăng trưởng lợi nhuận nửa cuối năm sẽ được tiếp tục được hỗ trợ chủ yếu từ chi phí lãi vay giảm, giảm lỗ tỷ giá, tiết giảm chi phí bán hàng và quản lý DN, đi kèm theo đó là mức nền thấp của quý 3/2023. Do đó, rủi ro về dự báo tăng trưởng lợi nhuận thấp hơn kỳ vọng thị trường như giai đoạn Q3/2023 sẽ được giảm thiểu.

Trước đó, CTCK này cho biết trong nửa đầu năm doanh thu nhóm phi tài chính cải thiện rõ rệt với doanh thu thuần tăng 14% so với cùng kỳ, chủ yếu đến từ yếu tố sản lượng bán hàng phục hồi tốt, chú trọng một số ngành như Hàng không & Dịch vụ Công nghiệp, Bán lẻ , Thép.

Biên lợi nhuận tăng 20% chủ yếu do giá nguyên vật liệu đầu vào giảm giúp giảm giá thành hàng tồn kho, và giá bán cải thiện ở các ngành Thép , Bán lẻ, Phân bón – Hóa chất, Viễn Thông.

Chi phí lãi vay giảm mạnh tuy nhiên bù trừ với phần lỗ tỷ giá & chi phí tài chính khác.BSC cho rằng yếu tố chi phí lãi vay giảm sẽ tiếp tục là động lực hỗ trợ cho tăng trưởng kết quả kinh doanh trong quý 3 và quý 4/2024, với bối cảnh chi phí lỗ tỷ giá sẽ suy giảm trong điều kiện tỷ giá hạ nhiệt.

Thu nhập liên doanh liên kết và Thu nhập khác cũng đóng góp khoảng 24,6% vào tổng lợi nhuận trước thuế nhóm ngành phi tài chính. Trong đó, thu nhập khác chủ yếu là lợi nhuận đột biến (one-off) đến từ thanh lý tài sản và xóa nợ vay (MVN, HBC, VST).

“Với tổng lợi nhuận trước thuế quý 2/2024 nhóm phi tài chính ghi nhận mức tăng 31%, cho thấy dấu hiệu phục hồi kinh tế rõ nét hơn. Các yếu tố liên quan đến sản lượng, chi phí lãi vay tiết giảm hay tỷ giá hạ nhiệt cũng sẽ là yếu tố thúc đẩy tăng trưởng lợi nhuận Q3-Q4/2024“, BSC kỳ vọng.

Để lại một phản hồi