Fed đứng trước những sự kiện bất ngờ

Quyết định về việc có nên tăng lãi suất thêm 0,25% hay không có khả năng phụ thuộc một phần vào cách thị trường tiếp nhận thương vụ của 2 gã khổng lồ là UBS và Credit Suisse, cùng với đó là những động thái giúp hạ nhiệt căng thẳng.

Trong năm qua, Fed đã nỗ lực thông báo về các động thái điều chỉnh lãi suất của mình để tránh những bất ngờ và giảm biến động cho thị trường. Trước đây, họ chưa phải đối mặt với một cuộc khủng hoảng đột ngột vào đúng thời điểm trước cuộc họp. Hôm 20/3, thị trường dự đoán Fed có thể vẫn tăng lãi suất với 0,25%, theo CME Group.

Một số quan chức NHTW cho rằng hoạt động cho vay và các điều kiện tài chính khác có thể là rủi ro lớn hơn so với việc thắt chặt do “cú sốc” trong ngành ngân hàng. Số khác thì lại coi tác động của những sự kiện này chỉ là tạm thời hoặc không quá lớn. Nhóm này có thể ủng hộ việc Fed lại tăng lãi suất để hạ nhiệt nền kinh tế.

William English – cựu chuyên gia kinh tế cấp cao của Fed, hiện là giáo sư tại Trường Quản lý thuộc Đại học Yale, cho hay: “Đây sẽ là một quyết định khó khăn vì có rất nhiều luồng ý kiến khác nhau.”

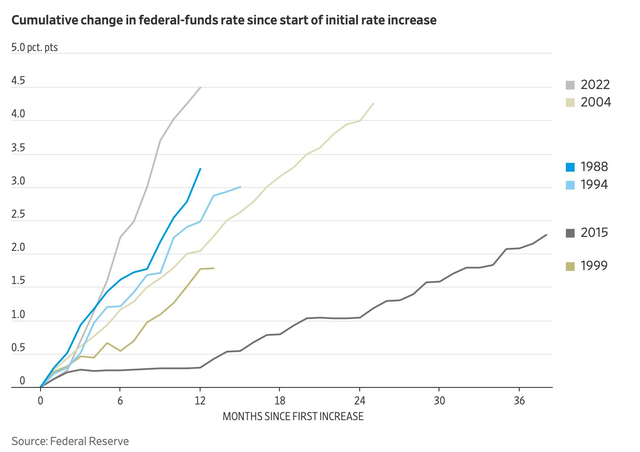

Tốc độ tăng lãi suất của Fed trong các năm.

Việc tăng lãi suất của Fed nhằm mục đích kìm cương lạm phát, hạ nhiệt nền kinh tế bằng cách thắt chặt điều kiện tài chính. Động thái này có thể nhấn mạnh cam kết của Fed với mục tiêu chống lại áp lực giá cả, dù rủi ro suy thoái được nhiều người cảnh báo. Tuy nhiên, điều đáng chú ý là thị trường sẽ trải qua biến động mạnh hơn, cuộc suy thoái cũng căng thẳng hơn và có thể Fed sẽ phải can thiệp nhiều hơn nếu tính toán sai.

2 tuần trước, ông Powell tiết lộ rằng các quan chức sẽ tranh luận về việc nên tăng lãi suất thêm 0,25% hay 0,5% sau khi báo cáo thị trường lao động, chi tiêu và lạm phát được công bố. Sau đó, SVB sụp đổ vào ngày 10/3 và nhanh chóng được các cơ quan quản lý liên bang vào cuộc, đảm bảo cho các khoản tiền gửi không có bảo hiểm của khách hàng.

Song, vẫn chưa biết liệu những bước đi như vậy có thể ngăn chặn những mối lo ngại lớn hơn về “sức khoẻ” của các ngân hàng khu vực khác ở Mỹ hay không, khi cổ phiếu First Republic Bank đã giảm hơn 80% trong tháng này.

Những sự kiện gây chấn động ngành ngân hàng có thể khiến hoạt động cho vay sẽ được thắt chặt, ngay cả trong trường hợp cuộc khủng hoảng không trở nên tồi tệ hơn. Nguyên nhân là bởi các bên cho vay cho vay sẽ bị giám sát chặt chẽ hơn bởi các cơ quan chức năng và chính nhóm lãnh đạo của họ để giảm thiểu rủi ro.

Các nhà kinh tế của Goldman Sachs dự đoán việc thắt chặt các tiêu chuẩn cho vay sẽ tương đương với việc Fed tăng lãi suất 0,25% hoặc 0,5%.

Các cựu quan chức NHTW nói gì?

Trong năm qua, giới chức Fed đã có lúc thừa nhận nguy cơ buộc phải cùng lúc chống chọi với 2 vấn đề, đó là lạm phát và bất ổn tài chính. Một số quan chức cho biết họ sẽ ủng hộ việc sử dụng các công cụ cho vay khẩn cấp để ổn định lĩnh vực tài chính, trong khi vẫn tăng lãi suất để hạ nhiệt lạm phát.

Chủ tịch Fed New York – John Williams, cho biết trong bài phát biểu vào tháng 11: “Việc sử dụng chính sách tiền tệ để giảm thiểu những ‘lỗ hổng’ có thể sẽ khiến nền kinh tế gặp bất lợi. Chính sách tiền tệ không nên là thứ để kiểm soát mọi hoạt động.”

Trong khi đó, số liệu gần đây cho thấy áp lực tiền lương và giá cả ở Mỹ vẫn “nóng”. Đà giảm của lạm phát vào năm ngoái đã không còn vào tháng 1 và tháng 2. Một số cựu quan chức Fed nhận thấy khả năng NHTW sẽ tăng lãi suất thêm 25 điểm cơ bản, nếu cuộc khủng hoảng tín dụng hiện tại không trở nên trầm trọng hơn.

Song, một số khác lại lo ngại tăng lãi suất sẽ trở thành mối rủi ro hình thành tình trạng chính sách tiền tệ tập trung quá mức vào việc tránh căng thẳng thị trường, trong khi ảnh hưởng đến việc chống lạm phát.

Nếu những bất ổn của ngành ngân hàng sớm kết thúc, quyết định tạm dừng tăng lãi suất có thể sẽ khiến vấn đề lạm phát trở nên căng thẳng hơn. Angel Ubide – trưởng bộ phận nghiên cứu trái phiếu toàn cầu tại quỹ Citadel, cho biết: “Vấn đề với việc Fed không tăng lãi suất đó là thị trường sẽ lại dự đoán về việc Fed hạ lãi suất ở cuộc họp sau.”

Một số nhà cựu hoạch định chính sách lại thấy có lý do thuyết phục để Fed không tăng lãi suất trong tuần này. Eric Rosengren, cựu chủ tịch Fed Boston, cho biết: “Tôi sẽ không đổ thêm dầu và lửa bằng cách tăng lãi suất, trong khi các cú sốc đang xảy ra. Mức tăng 0,25% có tác động ít đến lạm phát nhưng lại ảnh hưởng lớn đến các điều kiện tài chính.”

Đầu năm nay, các quan chức NHTW đã tranh luận về việc giảm tốc độ tăng lãi suất để có thêm thời gian đánh giá tác động của lộ trình trong năm ngoái. Chủ tịch Fed Dallas – Lorie Logan, cho biết: “Nếu đang đi bộ và gặp phải thời tiết xấu hoặc đoạn đường nguy hiểm, bạn nên giảm tốc.”

Các cựu quan chức Fed thì tranh luận về ý kiến cho rằng việc dừng tăng lãi suất sẽ làm bùng lên mối lo ngại về lĩnh vực ngân hàng hoặc ảnh hưởng đến quyết tâm chống lạm phát của NHTW. Ông Rosengren chỉ ra: “Mọi người thường nói về việc Fed kiểm soát lạm phát, nhưng uy tín của NHTW được duy trì bằng cách làm những gì có hiệu quả với nền kinh tế.”

Ngay cả khi toàn bộ rủi ro của những đợt “bank run” bị loại bỏ, nhiều ngân hàng có thể đối mặt với áp lực khi phải tăng lãi suất huy động. Jeremy Stein, cựu Thống đốc Fed, cho biết điều này có thể sẽ hạn chế hoạt động cấp tín dụng, một trong những mục tiêu của Fed khi tăng lãi suất. Do đó, việc không tăng lãi suất không hẳn là sẽ gây bất lợi cho việc kiểm soát lạm phát.

Tham khảo WSJ

Để lại một phản hồi