|

| Nhiều doanh nghiệpbất động sản đã quay trở lại kênh trái phiếu để huy động vốn |

Rục rịch trở lại

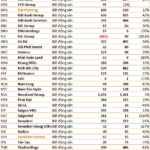

Dữ liệu tổng hợp của Hiệp hội Thị trường trái phiếu Việt Nam (VBMA) cho thấy, trong tháng 5/2022, một số doanh nghiệp bất động sản đã rục rịch trở lại tìm vốn trên kênh trái phiếu và bắt đầu có sự tăng tốc trong tháng 6. Nếu như tháng 5, các doanh nghiệp trong lĩnh vực này đánh dấu việc trở lại thị trường với tổng số trái phiếu phát hành gần 6.900 tỷ đồng, thì trong tháng 6, con số này hơn 7.500 tỷ đồng.

Cụ thể, trong tháng 5, Công ty cổ phần Long Thành Riverside phát hành 105 tỷ đồng; Công ty cổ phần Đầu tư và Phát triển bất động sản An Gia phát hành 300 tỷ đồng; Công ty TNHH Đầu tư và Kinh doanh địa ốc Mỹ Phú phát hành 700 tỷ đồng…

Bên cạnh đó, còn có một số doanh nghiệp bất động sản nghỉ dưỡng phát hành trái phiếu huy động hơn 1.600 tỷ đồng trong tháng 5, gồm Công ty cổ phần Đầu tư và Phát triển du lịch Phú Quốc phát hành trái phiếu doanh nghiệp huy động 717,2 tỷ đồng; Công ty cổ phần Sunbay Ninh Thuận phát hành trái phiếu doanh nghiệp huy động 900 tỷ đồng.

Đến tháng 6, các doanh nghiệp địa ốc tiếp tục hoạt động rầm rộ trên kênh huy động vốn này, khi Công ty cổ phần Đầu tư bất động sản Hưng Lộc phát hành 150 tỷ đồng trái phiếu; Công ty cổ phần Đầu tư Nam Long phát hành 500 tỷ đồng; Tập đoàn Novaland phát hành hơn 2.000 tỷ đồng…

Ước tính từ đầu năm đến cuối tháng 6, các doanh nghiệp bất động sản đã phát hành tổng cộng 152.385 tỷ đồng trái phiếu, trong đó, hơn 94% là phát hành riêng lẻ. Cũng trong giai đoạn này, VBMA cho biết, bất động sản là nhóm doanh nghiệp có lượng phát hành trái phiếu cao thứ hai, chỉ sau các ngân hàng thương mại.

Như vậy, sau vài tháng “im hơi lặng tiếng”, doanh nghiệp bất động sản đã rục rịch quay trở lại phát hành trái phiếu. Theo các chuyên gia, trái phiếu vẫn chiếm tỷ lệ lớn trong cơ cấu vốn triển khai các dự án của doanh nghiệp bất động sản, nhất là trong bối cảnh tín dụng ngân hàng đang bị kiểm soát chặt.

Hoàn thiện các kênh huy động vốn

Theo ông Nguyễn Quang Thuân, Chủ tịch, kiêm Tổng giám đốc Công ty cổ phần FiinGroup, thời gian gần đây, Ngân hàng Nhà nước có động thái siết chặt tín dụng bất động sản nhằm hạn chế các hoạt động đầu cơ, giúp thị trường trở nên minh bạch. Chủ trương siết tín dụng khiến người dân, nhà đầu tư, đặc biệt là doanh nghiệp bất động sản khó tiếp cận với nguồn vốn vay từ ngân hàng. Trong bối cảnh này, việc tiếp tục đa dạng hóa và hoàn thiện các kênh huy động vốn đầu tư bất động sản là một trong những ưu tiên chính sách.

Với kênh trái phiếu, ông Thuân cho rằng, vẫn có mặt tích cực bởi đây là dòng vốn chiếm tỷ lệ lớn, hỗ trợ cho doanh nghiệp hoạt động kinh doanh khi tín dụng ngân hàng không đáp ứng đủ. Tín dụng ngân hàng thoạt nhìn có vai trò rất lớn, nhưng quan sát ở tất cả các doanh nghiệp có quy mô lớn thì tỷ lệ vốn vay trái phiếu vẫn nhiều hơn.

Kênh trái phiếu có vai trò tích cực, bởi đây vẫn là dòng vốn chiếm tỷ lệ lớn, hỗ trợ cho doanh nghiệp hoạt động kinh doanh khi tín dụng ngân hàng không đáp ứng đủ.

Kênh trái phiếu có vai trò tích cực, bởi đây vẫn là dòng vốn chiếm tỷ lệ lớn, hỗ trợ cho doanh nghiệp hoạt động kinh doanh khi tín dụng ngân hàng không đáp ứng đủ.

“Thông điệp của chúng tôi khi tư vấn cho các cơ quan quản lý vẫn đánh giá cao sự cần thiết của việc kiểm soát tín dụng lẫn trái phiếu. Tuy vậy, giải pháp ưu tiên phân hạng tín dụng cho những phân khúc có chất lượng tín dụng tốt, qua đó điều tiết dòng vốn hợp lý thay vì chặn đứng tất cả”, ông Thuân nói và nhấn mạnh, trái phiếu doanh nghiệp riêng lẻ chào bán cần quy định xếp hạng tín nhiệm, tức đánh giá độc lập của bên thứ ba về mức độ rủi ro.

Trao đổi với phóng viên Báo Đầu tư, giám đốc tài chính một doanh nghiệp bất động sản lớn tại TP.HCM cho rằng, việc kiểm soát các kênh tín dụng ngân hàng và trái phiếu là cần thiết, nhưng chưa phải giải pháp bền vững cho thị trường. Tuy nhiên, việc hãm phanh đột ngột với các kênh vốn chảy về bất động sản có thể tạo ra nhiều hệ luỵ. Trước mắt khiến cho thanh khoản của thị trường giảm, doanh nghiệp không dám mở rộng đầu tư, làm khan hiếm nguồn cung và đẩy giá bất động sản tăng cao.

“Với những tín hiệu phát hành thành công trái phiếu trong tháng 5 và tháng 6 vừa qua cho thấy, kênh huy động vốn này không hẳn đóng cửa với doanh nghiệp bất động sản sau chính sách kiểm soát vốn vào các lĩnh vực rủi ro”, ông nói.

Báo cáo cập nhật thị trường trái phiếu vừa công bố, Công ty cổ phần Chứng khoán KB Việt Nam (KBSV) cũng nhận định, trong bối cảnh kiểm soát chặt chẽ tín dụng vào lĩnh vực bất động sản và giám sát chặt chẽ hoạt động phát hành trái phiếu doanh nghiệp, các doanh nghiệp bất động sản sẽ khó khăn hơn trong việc huy động vốn trong vài quý tới.

Điểm tích cực mà KBSV quan sát được ở nhóm bất động sản niêm yết là, bên cạnh hai kênh huy động vốn truyền thống là tín dụng và trái phiếu trong nước, các doanh nghiệp bất động sản niêm yết cũng đã và đang đa dạng nguồn vốn, tiếp cận các kênh mới như quỹ đầu tư, mua bán – sáp nhập (M&A) và liên doanh quốc tế.

Chẳng hạn, Tập đoàn Novaland mới đây đã hoàn tất chào bán 250 triệu USD trái phiếu chuyển đổi và trái phiếu kèm chứng quyền cho các đối tác nước ngoài, Đất Xanh Group dự kiến phát hành xong 300 triệu USD trái phiếu chuyển đổi quốc tế trong quý III/2022…

KBSV đánh giá, dù chịu áp lực chung của ngành bất động sản trong bối cảnh hiện tại, nhưng nhóm bất động sản niêm yết quy mô lớn hoàn toàn có khả năng trả nợ khi đến thời điểm đáo hạn trái phiếu doanh nghiệp.

Để lại một phản hồi