Ảnh hưởng Fed và tăng lãi suất của NHNN, dòng tiền thận trọng

Trong tuần vừa qua, việc FED tăng lãi suất thêm 75 điểm cơ bản lần thứ ba liên tiếp đã có tác động tiêu cực đến tâm lý nhà đầu tư trên toàn cầu.

Tại Việt Nam, sau quyết định tăng lãi suất của FED, Ngân hàng Nhà nước cũng đã ban hành Quyết định tăng lãi suất điều hành thêm 1%.

Thị trường chứng khoán Việt Nam cũng phản ứng tiêu cực trong tuần qua với tuần giảm điểm thứ ba liên tiếp. Rất may là lực cầu bắt đáy đã xuất hiện quanh ngưỡng tâm lý 1.200 điểm vẫn là khá tốt đã hãm bớt được đà giảm.

Nhưng điều này không đồng nghĩa thị trường lấy lại được đà tăng giá, đóng cửa phiên cuối tuần dù trên 1.200 điểm nhưng vẫn là mức gần thấp nhất và thanh khoản chưa cải thiện, cho thấy dòng tiền có quay trở lại nhưng trong trạng thái thận trọng.

Chuyên gia Rồng Việt nhận định, nếu vùng hỗ trợ này vẫn chưa thể thu hút dòng tiền tham gia thì có thể thị trường sẽ tiếp tục đối diện với trạng thái suy yếu trong thời gian tới. Do vậy, nhà đầu tư vẫn nên giữ danh mục ở mức an toàn và quan sát tín hiệu của dòng tiền. Đồng thời nên chờ tín hiệu hỗ trợ đáng tin cậy hoặc lùi về mức giá hợp lý để tích lũy cổ phiếu có định giá tốt.

Tuần tới cũng là tuần thị trường chốt NAV quý 3/2022, qua đó cũng giúp nhà đầu tư đánh giá lại hiệu quả đầu tư, lọc thêm tiềm năng mới trong quý 4/2022. Trong ngắn hạn, thị trường vẫn sẽ ảnh hưởng tăng lãi suất của Fed, Ngân hàng Nhà nước công bố nâng lãi suất điều hành, lãi suất tiền gửi thêm 1% – theo đó, giới đầu tư đang tìm kiếm những doanh nghiệp làm ăn tốt, có tỷ trọng tiền mặt lớn, nợ vay thấp, sẽ có nhiều lợi thế hơn.

Chuyên gia SHS cho rằng, nhóm cổ phiếu ngành dầu khí nhiều công ty luôn duy trì tỉ trọng tài sản ngắn hạn, tiền mặt ở mức cao so với vốn hóa, bên cạnh những kỳ vọng mới về Luật Dầu khí, dự án lô B Ô Môn được sẽ tăng trưởng tốt hơn so với thị trường chung. Đồng thời nhóm Bảo hiểm cũng được thì trường kỳ vọng, thu hút dòng tiền đầu tư.

Theo xu hướng trung hạn, VN-Index vẫn trong giai đoạn tích lũy dưới xu hướng giảm giá trung hạn hình thành từ vùng đỉnh 1.520-1.528 điểm tháng 04/2022 và đỉnh 1.295 điểm tháng 08/2022. Chỉ khi chỉ số VN-Index vượt được xu hướng giảm giá này, mới có thể kỳ vọng tăng trưởng tốt hơn.

Câu chuyện Fed tăng lãi suất

Liên quan đến câu chuyện Fed tăng lãi suất, ông Bernard Lapointe, Giám đốc phòng phân tích CTCK Rồng Việt nhìn nhận, lần tăng lãi suất 75 điểm đợt thứ ba liên tiếp của Cục Dự trữ Liên bang Mỹ (Fed) khiến chi phí đi vay lên trên 3% – nhưng điều quan trọng là kỳ vọng năm 2023.

Ngân hàng trung ương quyền lực nhất thế giới đã đưa ra dự báo cho năm tới – và Fed đã không phác họa một bức tranh đẹp. Fed đã cắt giảm triển vọng tăng trưởng cho năm 2023 với mức tăng trưởng GDP thực từ 1,7% xuống 1,2%. Đồng thời, cơ quan này đã tăng mục tiêu lãi suất điều hành của Fed lên 4,6% vào năm 2023 từ mức 4,4% trong năm 2022.

Fed sẵn sàng chấp nhận nỗi đau để giảm lạm phát, với dự báo tỷ lệ thất nghiệp cao hơn – 4,4% trong năm tới, tăng từ mức 3,7% ở hiện tại – và giảm kỳ vọng về tăng trưởng. Đây rõ ràng là một thông điệp diều hâu cứng rắn. Không có ngân hàng trung ương nào khác giải quyết vấn đề lạm phát, đồng nghĩa là đồng USD có thể duy trì mạnh mẽ trong ngắn hạn và có thể kiểm tra lại mốc năm 2001.

Mặc dù Fed không dự báo về một cuộc suy thoái hoàn toàn, nhưng sự gia tăng tỷ lệ thất nghiệp dự kiến báo hiệu sự khó khăn đối với nền kinh tế. Cần lưu ý rằng Fed có hai nhiệm vụ – ổn định giá cả và thị trường lao động toàn dụng. Rõ ràng là lạm phát gần như tạo ra sự loại trừ đối với nhiệm vụ còn lại.

Theo ông Bernard Lapointe, cho đến hiện tại việc tăng lãi suất của Fed không có hiệu quả đối với việc kiềm chế đà tăng giá của dịch vụ. Có thể con đường khiến lạm phát giá dịch vụ tăng chậm hơn là thông qua giá tài sản thấp hơn. Fed tin rằng giảm hiệu ứng giàu có bằng cách hạ giá tài sản sẽ kiểm soát lạm phát giá dịch vụ. Giá tài sản đã giảm xuống nhưng chi phí dịch vụ thì không. Nếu FED không thể dập tắt lạm phát giá dịch vụ, cơ quan này sẽ không thể giải quyết việc tăng giá tiền lương là hành động buộc phải theo sau. Lao động dịch vụ là vấn đề trong nước.

Trong khi đó, lãi suất thế chấp tiếp tục tăng, lần đầu tiên vượt quá 6% kể từ cuối năm 2008. Tuy nhiên, về cơ bản, môi trường vĩ mô vẫn trong tình trạng “đình lạm” trong khi các nhà đầu tư cũng có nguy cơ quên rằng lạm phát thường đi cùng với chiến tranh.

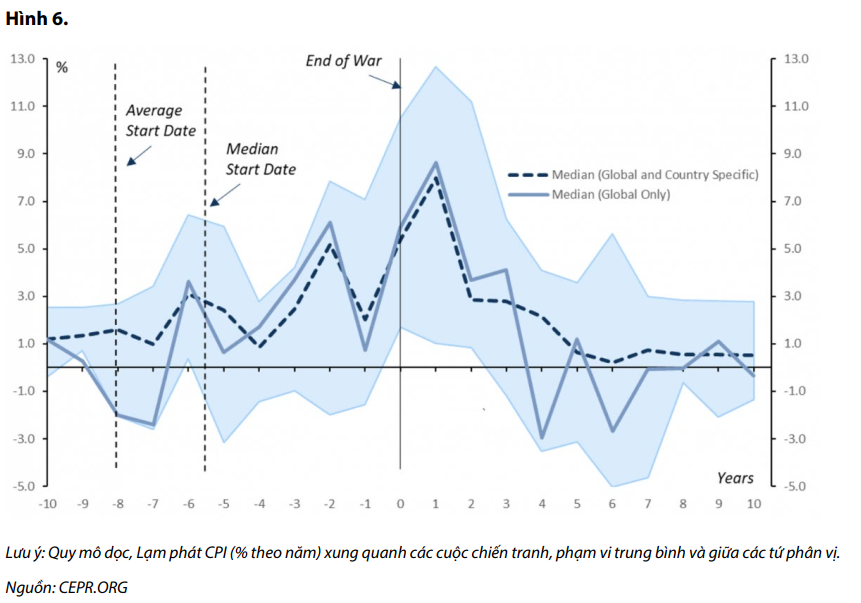

Hình dưới đây cho thấy diễn biến trung bình của lạm phát xung quanh các cuộc chiến tranh lớn, cùng với khoảng tứ phân vị của lạm phát (dựa trên các cuộc chiến tranh toàn cầu trong mẫu của Rồng Việt). Lạm phát thường tăng mạnh cả trong và – đặc biệt – sau các cuộc chiến tranh lớn, với mức lạm phát trung bình đạt đỉnh 8% một năm sau khi chiến tranh kết thúc.

Kết luận lại, ông Bernard Lapointe cho rằng, Tác động thứ hai của lạm phát có thể đã kết thúc nhưng tác động đầu tiên vẫn tăng. Do đó, lợi suất trái phiếu có một bước tăng khác, tức là phần bù rủi ro vốn cổ phần phải tiếp tục điều chỉnh cho phù hợp với thực tế này

Để lại một phản hồi