Kết thúc tháng 8/2022, thị trường chứng khoán Việt Nam tăng cả về điểm số và thanh khoản. Đây được xem là tín hiệu lạc quan về triển vọng trong trung hạn. Bên cạnh đó, dù thị trường đã có một tháng tăng điểm ấn tượng nhưng định giá vẫn ở mức hấp dẫn với P/E hiện tại đang là 13,6 lần, thấp hơn trung bình 5 năm của thị trường (16,8 lần) và cũng thấp hơn một số nước khác trong khu vực như Thái Lan (16,9 lần); Malaysia (16,4 lần).

Báo cáo mới cập nhật, Chứng khoán Agribank (Agriseco) đánh giá thị trường vẫn còn nhiều triển vọng đầu tư khi các yếu tố cơ bản đang được cải thiện. Tăng trưởng GDP có thể đạt mức rất cao trong quý 3 năm nay so với mức nền thấp cùng kỳ 2021 do ảnh hưởng bởi đại dịch Covid 19. Trong khi đó, lạm phát Việt Nam vẫn nằm trong tầm kiểm soát, CPI tháng 8/2022 tăng 2,89% so với cùng kỳ, tỷ giá và lãi suất cũng đang duy trì ổn định. Về cán cân thương mại, Việt Nam ước tính xuất siêu 2,42 tỷ USD trong tháng 8 và gần 4 tỷ USD trong 8 tháng đầu năm.

Bước sang tháng 9, Agriseco Research đánh giá cơ hội sẽ đến với những doanh nghiệp có tăng trưởng về kết quả kinh doanh, đặc biệt trên mức nền thấp cùng kỳ do ảnh hưởng của đại dịch Covid 19. Nhiều doanh nghiệp sở hữu triển vọng lợi nhuận tăng trưởng tốt trong quý 3/2022 và mặt bằng định giá vẫn ở mức hấp dẫn.

Tại CTCP Cao Su Đà Nẵng (mã chứng khoán: DRC), doanh thu tháng 7 của DRC đạt mức 574 tỷ đồng, tăng trưởng hơn 90% so với cùng kỳ và cao hơn doanh thu bình quân các tháng từ đầu năm khoảng 35%. Agriseco Research kỳ vọng điểm rơi lợi nhuận của DRC sẽ vào quý 3 và quý 4 năm nay khi giá bán tăng 3% ở thị trường nội địa kể từ tháng 8.

Chi phí nguyên vật liệu đầu vào hạ nhiệt trong khi giá bán tăng giúp doanh nghiệp cải thiện biên lợi nhuận khi mà cao su chiếm khoảng 50% chi phí nguyên vật liệu, và cũng là cấu phần chính trong cấu trúc chi phí của DRC. Cùng với đó, DRC đã tiếp tục tăng giá bán 3% ở thị trường nội địa trong tháng 8 sau đợt nâng giá bán 5-7% trong tháng 4/2022.

Động lực còn tới từ tăng công suất với nhà máy lốp Radial giai đoạn 3 bắt đầu triển khai từ giữa năm 2022 kỳ vọng nâng công suất lên 1.000.000 lốp radial/năm (tăng 67% so với hiện tại) và có thể đi vào vận hành trong 2024. Tuy nhiên, DRC đã có thể vận hành từng phần của dự án và qua đó giúp tăng công suất ngày từ năm 2023.

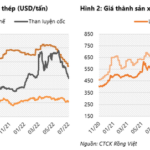

Ở ngành thép, giá thép trong nước hiện đang tăng nhẹ trở lại sau một thời gian phục hồi của giá thép tại Trung Quốc. Bên cạnh đó, tình trạng thiếu hụt năng lượng có xu hướng trở nên nghiêm trọng hơn tại châu Âu khiến một số ngành công nghiệp sử dụng nhiều năng lượng phải cắt giảm sản lượng, bao gồm sản xuất thép. Theo Agriseco Research, thông tin này sẽ đem lại những hiệu ứng tích cực cho nhóm cổ phiếu thép trong ngắn hạn và có thể tạo ra những cơ hội cải thiện hoạt động kinh doanh cho các doanh nghiệp xuất khẩu vào thị trường châu Âu, trong đó có CTCP Tập đoàn Hòa Phát (mã chứng khoán: HPG).

Dự kiến mỏ than được HPG mua lại sẽ đóng góp vào hoạt động kinh doanh của tập đoàn từ năm 2023, giúp cải thiện biên lợi nhuận trong bối cảnh giá than thế giới tăng gấp 3 lần. Nhà máy sản xuất container được đưa vào vận hành từ cuối năm 2022 dự kiến đóng góp 10.000 tỷ doanh thu trong giai đoạn 2022-2023, mặc dù có thể chưa kì vọng có lãi ngay trong những năm đầu tiên.

Kỳ vọng đẩy nhanh tiến độ đầu tư công trong nửa cuối năm, đặc biệt là các đoạn cao tốc khu vực phía Nam sẽ giúp doanh nghiệp cải thiện sản lượng bán hàng thép xây dựng trong nửa cuối năm 2022 – mảng HPG chiếm lĩnh thị phần lớn.

Giá cổ phiếu HPG đã giảm 50% từ vùng đỉnh thiết lập trong nửa cuối năm 2021 và đang giao dịch ở vùng định giá P/B 1,4 lần – đây là mức P/B khá thấp so với quá khứ đặc biệt từ khi đưa dự án Dung Quất 1 vào vận hành chính thức từ năm 2020.

Đối với Ngân hàng TMCP Quân Đội (mã chứng khoán: MBB), Agriseco Research kỳ vọng MBB sẽ được NHNN ưu tiên nới room tăng trưởng tín dụng cao hơn so với ngành khi đã nhận chuyển giao bắt buộc TCTD yếu kém để tái cơ cấu trong khi vẫn duy trì được chất lượng tài sản ổn định. Việc là ngân hàng duy nhất trong hệ thống có CASA tăng trưởng dương (đạt 45,5%) sẽ giúp MBB giảm thiểu được chi phí vốn, mở rộng biên lãi thuần NIM. Tỷ nợ bao phủ nợ xấu cao sẽ tạo bộ đệm vững chắc về tài sản và cơ hội hoàn nhập trong tương lai khi các khoản nợ xấu được xử lý.

Đặc biệt, kế hoạch tăng vốn thông qua phát hành riêng lẻ 70 triệu cổ phiếu cho Viettel trong năm 2022 và chào bán 65 triệu cổ phiếu riêng lẻ cho nhà đầu tư chuyên nghiệp trong năm 2022 – 2023 cũng sẽ giúp ngân hàng bổ sung nguồn lực về vốn và cải thiện hệ số an toàn vốn CAR, mở rộng dư địa tăng trưởng tín dụng.

Trong khi đó, việc hợp tác với Trusting Social bước đầu đem về hiệu quả cho WinCommerce của CTCP Tập đoàn Masan (mã chứng khoán: MSN). Biên EBITDA tiếp tục duy trì ở mức 2,2% nhờ tối ưu hoá các chi phí nhờ việc áp dụng công nghệ AI. Hiện 60% cửa hàng WinMart+ mở mới trong nửa đầu năm nay đã có lãi EBITDA và có đà tăng trưởng lợi nhuận tốt hơn so với các cửa hàng mở vào cuối năm ngoái.

Ngoài ra, mảng khai khoáng cũng được kỳ vọng tiếp tục có kết quả kinh doanh khả quan trong nửa cuối năm nay. Mới đây, Masan High-Tech Materials – công ty thành viên của Tập đoàn Masan đã ký kết hợp tác chiến lược với Nyobolt – nhà cung cấp giải pháp pin Li-ion sạc nhanh, với việc thương mại hoá sản phẩm pin Li-ion có lớp phủ Niobium và Vonfram sẽ có hiệu suất sạc tốt hơn các dòng pin hiện tại. Bên cạnh đó, sự gián đoạn chuỗi cung ứng do chính sách Zero-Covid của Trung Quốc khiến nhu cầu Vonfram được dự báo vẫn sẽ ở mức cao trong thời gian tới, kéo giá vonfram tăng và hỗ trợ kết quả của Masan High-Tech Materials cũng như đóng góp vào kết quả chung của Tập đoàn Masan trong nửa cuối năm nay.

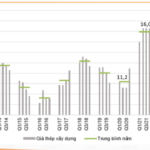

Tại mảng sản xuất nhựa, giá nguyên liệu hạt nhựa PVC suy giảm lại có thể giúp CTCP Nhựa Thiếu niên Tiền Phong (mã chứng khoán: NTP) cải thiện biên lợi nhuận gộp. Trong quý 2 năm 2022, biên lãi gộp đã cải thiện lên lại mức 29,4% và tiếp tục được kỳ vọng cải thiện trong các quý sau đó. Mặt khác, NTP là một trong các doanh nghiệp nằm trong danh sách thoái vốn của SCIC. Agriseco Reseảch kỳ vọng NTP có thể được thoái vốn với giá cao hơn giá hiện tại khi mà doanh nghiệp đang sở hữu 1 khu đất có tổng diện tích khoảng 9,3 ha tại An Đà, Hải Phòng đã có quy hoạch xây chung cư. Giá thị trường của mảnh đất này cao gấp nhiều lần so với giá trị sổ sách.

Đối với CTCP Vàng bạc Đá quý Phú Nhuận (mã chứng khoán: PNJ), Agriseco đánh giá việc vẫn duy trì tăng trưởng doanh thu và lợi nhuận cao trong nửa đầu năm 2022 cho thấy tệp khách hàng của PNJ có sức chống chịu tốt trước các diễn biến phức tạp có thể ảnh hưởng tới mức tiêu thụ các sản phẩm xa xỉ. Theo đó, nửa cuối năm 2022 sẽ là điểm rơi lợi nhuận của PNJ nhờ mức nền lợi nhuận âm trong quý 3 do giãn cách xã hội; các chương trình marketing vào dịp lễ, ra mắt bộ sưu tập mới giúp tăng sức tiêu thụ của PNJ cũng như tiếp cận với các tệp khách hàng mới, đồng thời quý 4 thường là cao điểm mùa cưới.

Tình hình tài chính vững mạnh cũng sẽ giúp PNJ đạt được kế hoạch mở rộng cửa hàng cũng như đầu tư thêm vào các dây chuyền sản xuất mới. Công ty có kế hoạch sẽ mở thêm 30-35 cửa hàng mới mỗi năm và hướng tới mở rộng nhà máy mới do 2 nhà máy hiện hữu tại Gò Vấp và Long Hậu đang hoạt động gần hết công suất.

Với mặt bằng vận tải dầu thô và xăng dầu thành phẩm ở mức cao, hoạt động vận tải sẽ tiếp tục thuận lợi trong thời gian tới, hỗ hoạt động kinh doanh chính của Tổng CTCP Vận tải Dầu khí (mã chứng khoán: PVT). PVT có thể nâng giá cước đối với các tàu cho thuê định hạn này qua đó giúp cải thiện kết quả kinh doanh trong nửa cuối năm

Trong 6 tháng cuối năm 2022, PVT sẽ tiếp tục đầu tư thêm 3 tàu XDTP/HC với tổng công suất đạt 33.000 DWT, tăng 12,4% so với trước đó. Trong trung và dài hạn, PVT tiếp tục có kế hoạch bổ sung đội tàu mới song song với việc thanh lý những tàu cũ. Ngoài ra, Agriseco Research kỳ vọng PVT sẽc hoàn tất hoạt động thanh lý tàu Athena và ghi nhận khoản lãi 100 tỷ trong nửa cuối năm.

CTCP Sonadezi Châu Đức (mã chứng khoán: SZC) báo lãi quý 2/2022 sụt giảm 2 chữ số. Tuy nhiên, Agriseco Research dự báo kết quả kinh doanh quý 3 và nửa cuối năm 2022 của SZC sẽ cải thiện hơn so với các quý trước nhờ ghi nhận bàn giao khoảng 80% toàn bộ dự án shophouse tại khu dân cư Hữu Phước 40ha giai đoạn 1. Doanh thu cho thuê KCN Châu Đức sẽ tiếp tục tăng trưởng khi 6 tháng đầu năm đã ghi nhận cho thuê được hơn 40ha với doanh thu đạt gần 500 tỷ đồng. Agriseco Research kỳ vọng giá thuê tại khu công nghiệp sẽ tiếp tục tăng 10% trong năm 2022 nhờ vị trí thuận lợi nằm gần cảng biển Cái Mép Thị Vải và cơ sở hạ tầng phát triển như sân bay Long Thành, cao tốc Biên Hòa – Vũng Tàu.

Trong dài hạn, SZC có tiềm năng tăng trưởng lớn nhờ tiềm năng từ quỹ đất sẵn sàng cho thuê lớn khoảng hơn 700ha với tỷ lệ trống khoảng 60% và giá thuê tăng bình quân 10%/năm. Đồng thời, Vũng Tàu đang là một trong các tỉnh thu hút vốn FDI lớn nhất cả nước nhờ lợi thế về vị trí gần cảng Cái Mép, sân bay, cửa ngõ giao thương khu vực Nam Bộ. Tiến độ bán hàng Khu dân cư Hữu Phước tăng và Sân Golf Châu Đức cũng như dự án BOT768 sẽ bắt đầu đóng góp vào doanh thu năm 2022.

Để lại một phản hồi