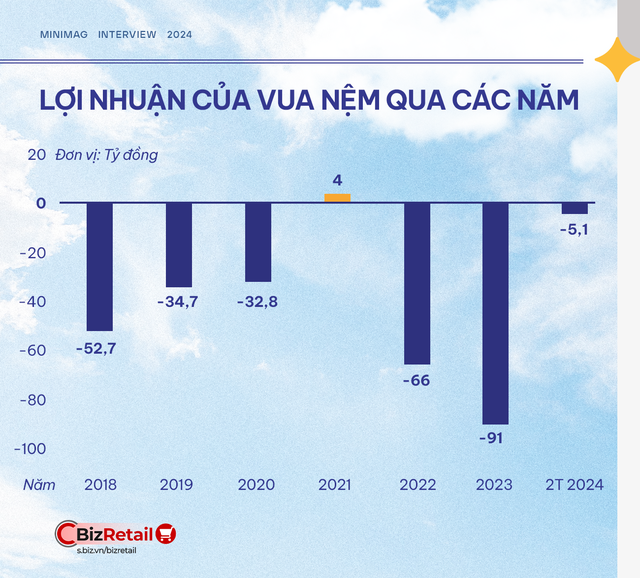

Trong 6 năm hoạt động kể từ khi quỹ Mekong Capital rót vốn, doanh thu của Vua Nệm chỉ báo lãi duy nhất trong năm 2021 với vỏn vẹn 5,2 tỷ đồng. Mức lãi này chưa “thấm” vào đâu so với mức doanh thu âm 91 tỷ đồng trong năm 2023. Kể từ sau năm lãi, Vua Nệm thậm chí còn ghi nhận các mức tăng trưởng doanh thu âm sâu chưa từng thấy.

Chưa dừng ở đó, hai khoản trái phiếu dư nợ lên tới 180 tỷ đồng sắp đáo hạn tiếp tục đè nặng lên tình hình tài chính của công ty. Trong đó, lô trái phiếu VUNCH2224001 có giá trị 150 tỷ đồng, sắp đáo hạn 26/5/2024 với lãi suất 12,5%/năm đã đặt Vua Nệm đứng trước nguy cơ không đủ khả năng trả nợ.

Các chỉ số tài chính khác cũng cho thấy hiện trạng không mấy khả quan. Trong bản báo cáo tài chính Vua Nệm gửi Sở giao dịch Chứng khoán Hà Nội (HNX), hệ số nợ phải trả/vốn chủ sở hữu (D/E) theo đó tăng mạnh từ 4,1 lần lên 11,36 lần; tỷ suất lợi nhuận/vốn chủ sở hữu (ROE) từ âm 0,52% năm trước đó xuống âm 2,9%.

Nợ phải trả tăng, lợi nhuận âm khiến công ty lâm vào cảnh “lao đao”, trong khi vẫn phải gồng gánh không ít chi phí vận hành. Các loại chi phí như chi phí nhân sự, chi phí cố định và không cố định, mức đầu tư trên mỗi cửa hàng… duy trì ở mức cao, khiến doanh thu làm ra không đủ để bù lại chi phí, dẫn tới mức lợi nhuận âm hàng năm.

Trong bối cảnh “ngàn cân treo sợi tóc”, Vua Nệm thực hiện việc thay cả Chủ tịch HĐQT và Tổng giám đốc cùng lúc. Bà Nguyễn Thị Thanh Huyền tiếp quản ghế nóng Tổng Giám đốc Vua Nệm từ ông Hoàng Tuấn Anh.

Nói thêm về các nhân vật đứng đầu chuỗi nệm này. Hai người cũ là ông Hoàng Tuấn Anh cùng ông Nguyễn Vũ Nghĩa thành lập Vua Nệm từ năm 2007. Đến năm 2018, Mekong Capital rót vốn khi Vua Nệm đang có 40 cửa hàng tại 23 tỉnh thành. Bà Huyền chỉ mới gia nhập Vua Nệm từ cuối năm 2016, từng giữ vị trí Giám đốc trải nghiệm khách hàng, Giám đốc bán lẻ miền Bắc, và Giám đốc Kinh doanh.

Sau khi nhậm chức, tân CEO Vua Nệm đã phải đứng trước hai lựa chọn khó khăn: Một là siết chặt quản lý chi phí và đẩy mạnh doanh thu để kịp thời giải quyết vấn đề tài chính; Hai là đóng cửa toàn bộ cửa hàng và tuyên bố phá sản.

Trong rất nhiều những giải pháp tái cấu trúc doanh nghiệp được tân CEO Vua Nệm thực thi, các quyết sách đưa ra để kiểm soát chi phí ở Vua Nệm đã nhanh chóng phát huy tác dụng.

Trong giai đoạn tái cấu trúc, Vua Nệm cũng đã quyết liệt tối ưu 35% nhân sự, đồng thời đóng 25 trên tổng số 35 cửa hàng hoạt động thiếu hiệu quả và tái cấu trúc những cửa hàng còn lại.

Bên cạnh việc đóng cửa 25/35 cửa hàng hoạt động thiếu hiệu quả, bà Huyền còn chú trọng vào tối ưu danh mục sản phẩm để cải thiện hàng tồn kho và giảm thiểu đơn vị lưu kho (SKU).

Đồng thời, Vua Nệm còn tăng cường trưng bày sản phẩm bán chạy để giảm chi phí trưng bày hàng hóa.

Về cách thức vận hành cửa hàng, công ty áp dụng bộ tiêu chí hoạt động tinh gọn để tối ưu hóa chi phí. Ưu tiên tập trung khuyến khích chi tiêu hợp lý để tích lũy dòng tiền khỏe mạnh và thanh toán khoản nợ trái phiếu.

Sau khi cải thiện được dòng tiền, Vua Nệm đã tiến hành nhiều đợt trả nợ lô trái phiếu sắp đáo hạn. Gần đây, Vua Nệm đã mua lại gần 60 tỷ đồng trái phiếu trước hạn vào cuối tháng 2 vừa qua, và là lần thứ ba liên tiếp công ty mua lại trái phiếu trước hạn chỉ trong 2 tháng đầu năm 2024.

Công ty đã thực hiện quản lý chi tiêu đồng nhất, bài bản xuyên suốt năm hoạt động vừa qua. Với sự quyết liệt, dứt khoát, Vua Nệm đặt quyết tâm cao độ sẽ cải thiện được tài chính, đánh dấu khởi đầu cho sự phát triển trong tương lai.

Những thành quả đầu tiên nhờ tối ưu chi phí

Cuối năm 2023, tổng chi phí hoạt động công ty tối ưu khoảng 10%, trong đó chi phí quản lý giảm hơn 20% so với nửa đầu năm và giảm gần 30% so với cùng kỳ 2022 (chủ yếu đến từ việc tối ưu cơ cấu nhân sự).

Việc tái cấu trúc tài chính bằng cách thanh toán dư nợ trái phiếu trước hạn đã giúp giảm chi phí tài chính xấp xỉ một tỷ đồng mỗi tháng. Đến hết tháng 2/2024, lũy kế chi phí lãi vay tiết kiệm được hơn 4 tỷ đồng.

Việc tối ưu chi phí hoạt động cũng giúp EBITDA (lợi nhuận trước lãi vay, thuế và khấu hao) công ty bắt đầu dương kể từ quý III/2023 và lũy kế cả năm dương so với con số âm của cả năm 2022.

Công ty cũng cải thiện tỷ lệ % EBITDA ở cấp độ cửa hàng lên mức 15% vào năm 2023, vượt xa con số 10,6% của năm 2022 và đạt giá trị EBITDA tuyệt đối ở cấp độ cửa hàng cao nhất kể từ khi hoạt động, gấp đôi so với EBITDA cùng kỳ năm ngoái.

Trong 2 tháng đầu năm 2024, công ty đều đã vượt mục tiêu liên quan đến chỉ số tài chính như doanh số, lãi hoạt động, dòng tiền. EBITDA cửa hàng tăng tương đương 75% so với cùng kỳ 2023 và tăng khoảng 13% so với kế hoạch đề ra.

Tỷ lệ EBITDA/doanh thu chuyển từ âm 6% năm 2023 sang dương 7% cùng kỳ năm 2024 nhờ việc tối ưu tỷ lệ chi phí hoạt động/doanh thu được hơn 10% và tăng trưởng tỷ lệ lãi gộp xấp xỉ 10%.

Dòng tiền tiếp tục có dấu hiệu cải thiện tích cực khi mới đây, Vua Nệm đã chủ động thông báo trả nợ gốc và lãi còn lại cho lô trái phiếu VUNCH2224001, chốt danh sách vào 16/5 sắp tới.

Những thành tích nêu trên cho thấy Vua Nệm đã dần tự đưa mình ra khỏi khó khăn, vượt qua cơn bão và dần lấy lại vị thế chủ động trên thị trường. Thành công của Vua Nệm càng cho thấy tầm quan trọng của việc quản lý chi phí hiệu quả đối với sức khỏe tài chính doanh nghiệp. Để bộ máy vận hành tốt và đi được đường dài, tối ưu chi phí sẽ là chiến lược sống còn giúp doanh nghiệp xoay chuyển tình thế.

Để lại một phản hồi